英伟达又迎来一个大丰收。

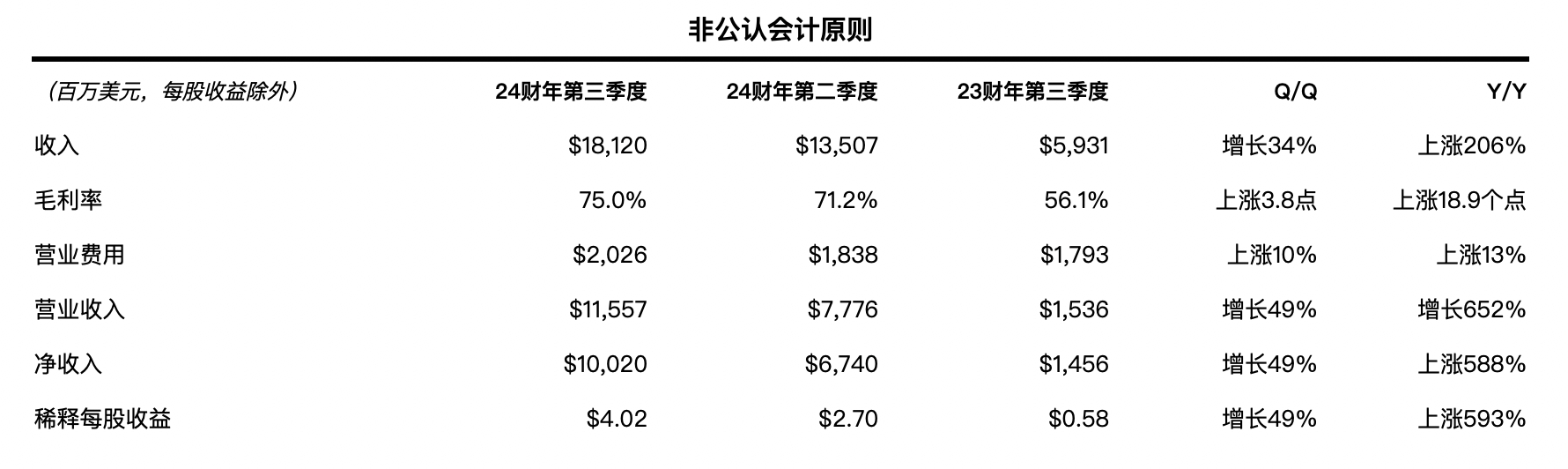

北京时间11月22日清晨,英伟达发布2024财年Q3业绩,三季度营收达到181.2亿美元,同比增长206%,高于市场预期的160.9亿美元。净利润100.20亿美元,同比增长588%;公司毛利率为75%,同比提升18.9%。

英伟达Q3财报数据

数据中心仍是本季度营收占比最高的业务,达到145.1 亿美元,较一年前增长了279%,环比增长 41%。

不过,本次财报发布,英伟达在资本市场的反应并不理想,盘后交易还下跌了1%。一个原因是,英伟达的最新产品无法售卖到中国市场,会对营收带来影响——如今占总营收80%的数据中心业务,有1/4的收入来自中国市场,未来这部分收入将大打折扣。

四大业务,数据中心涨幅达279%

英伟达目前有四大主营业务——数据中心、游戏、可视化、汽车。

英伟达Q3各项业务数据

数据中心业务是提供云计算和人工智能等服务的关键。三季度英伟达数据中心营收达到创纪录的145.1亿美元,远高于去年同期的38亿美元,同期涨幅达279%,强劲增长主要来自NVIDIA HGX平台。

伴随大语言模型席卷全球,大模型、推荐引擎和生成AI应用程序的训练及推理需求非常强盛。无论是百川智能、智源等大模型厂商,还是阿里云、百度云等云服务厂商(CSP),甚至需要训练AI应用的企业,都对英伟达的产品有着较强需求。

英伟达表示,云服务厂商(CSP)占了数据中心业务的近一半营收,消费互联网公司和企业大约占了另一半。

对于数据中心业务未来增长潜力的问题,英伟达CEO黄仁勋表示,随着GPU产能不断提升,软件供应商、政府和企业客户对人工智能应用的使用不断扩大,需求会增加。“我绝对相信,数据中心可以增长到2025年。”

游戏业务目前是英伟达第二营收来源,三季度营收为28.56亿美元,较上一季度增长了15%,与上一财年同期相比则增加了81%。

游戏显卡是英伟达的发家业务,英伟达的GPU能带来更清晰的画面和更低的散热。英伟达表示,连续增长主要是返校和假期开始的GeForce RTX 40系列GPU的需求。

在专业可视化业务上,英伟达营收4.16亿美元,较上一年同期增长108%,环比增长10%。这方面的营收主要来自企业工作站需求,和基于Ada Lovelace GPU架构的笔记本工作站的增加。

汽车业务营收有限,仅2.61亿美元,去年同期为2.51亿美元,增长有限,但这是英伟达长期以来投入较大的场景。

英伟达在汽车业务已发展了8年之久,但效果相对有限。汽车并不是英伟达的主战场,只是随着汽车对算力的需求不断提高,英伟达有了进场的机会。

汽车领域在卷城市NOA(导航辅助驾驶)功能,对算力有着极高需求。在国内市场,除了特斯拉采用自研芯片,仅有英伟达、地平线、Mobileye、华为和TI五家公司实现了NOA领域量产,其中,英伟达作为大算力芯片的代表,占有了52.57%的市场份额。

如果说数据中心曾是英伟达游戏领域之外的第二业务,那汽车业务便是当下英伟达孵化多年的第二曲线。为支持自动驾驶发展,英伟达总部的自动驾驶团队拥有一个 “车库办公室“,车放置在车库里,通过特殊方法将汽车里的尾气排出,程序员直接在这里办公,在真车上研究算法部署。

只是英伟达在汽车业务上发展并不顺利。英伟达服务其大客户奔驰的自动驾驶研发项目已有3年,但研发进展一直不顺,奔驰甚至一度希望由Momenta来服务。为此,英伟达邀请了吴新宙加入,并在国内大规模招聘自动驾驶业务相关人员,希望推动自动驾驶业务发展。

下一个中国在哪里?

如此强劲的财报表现,没能为英伟达带来股价的暴涨,截至今早美股收盘,报收499.44美元。

二季度财报发布时,英伟达股价盘后曾大涨3.17%,市值突破1.2万亿美元。而此次3季度财报发出后,盘后跌幅曾超过6%,经过回调,最终仍然跌超1%。

尽管在营收和利润层面都超过了预期,但英伟达的股价显然透支了部分未来,这也是财报发布后股价表现平平的主要原因。但更大的担心,则是中国市场潜在的收入下滑。

前不久拜登政府出台的芯片出口禁令,会直接影响英伟达在中国市场的销量。今年8月,英伟达CFO曾表示,英伟达数据中心业务的销售额有四分之一来自中国,而数据中心业务占到英伟达总营收的80%,未来这部分收入将大幅降低。

根据禁令,11月16日开始,英伟达将无法向中国市场销售包括A100、H100、H200等在内的高性能芯片,甚至包括原本为中国市场定制的A800、H800,就连消费显卡4090都被包括在列,这将使得英伟达的企业业务和消费业务同时收到冲击。

英伟达首席财务官科莱特.克雷斯表示,英伟达正在与中东和中国的一些客户合作,以获得美国政府销售高性能产品的许可。此外,英伟达正试图开发符合政府政策且不需要许可证的新数据中心产品,但这些产品对第四财季的营收没有意义。

不过,在克雷斯看来,当前季度对亚洲国家“大幅下降”的销售额,会“被其他地区的强劲增长所抵消”。

市场的另一个担心,在于英伟达越来越多的竞争对手。

如AMD推出了与H100对标的MI300,这款芯片被交付给El Capitan——一个将在2024年完全投入使用的百亿亿级超级计算机。这意味着AMD的新款芯片有与英伟达竞争的实力。

为了扩大在数据中心的市场份额,AMD正加大在RoCM软件、PyTorch生态系统和OpenAI Triton上的投资,希望用户能舒畅地在自家芯片上跑起来。

AMD CEO苏姿丰透露,公司四季度GPU营收将达到约4亿美元,且有望在2024年全年超过20亿美元。

此外,英伟达的大客户们正寻求与英伟达解绑,纷纷自研AI芯片,如微软、Meta、谷歌、亚马逊、特斯拉、OpenAI等。不久前,微软才推出了其专门适用于云端训练和推理的AI芯片Azure Maia 100,哪怕不能完全与英伟达脱钩,也可以降低对英伟达的采购比例,并增强产品议价权。

困扰英伟达多时的,还有产能问题。

事实上,限制英伟达销量的并不是英伟达自己,而是其上游供应商,如替其生产的台积电、提供存储芯片的三星。

英伟达主要采用台积电的CoWoS封装技术,占了台积电先进封装产能的六成。有媒体报道,英伟达10月时才扩大了对台积电的订单。目前,台积电正在扩产先进封装产能,计划2024年达到月产3.5W片晶圆,比原定增长目标增加 20%。

对于行业来说,英伟达暴涨的财报已是预期之内的现象,而如何应对确定将要失去的市场,仍保持大幅增长,成为英伟达需要回答的问题。