一家180亿美元市值的小公司,如何用十年时间成长为2500亿美元市值的超级巨头?这就是艾伯维的传奇故事。

复盘艾伯维崛起之路,一次次关键性的并购是其发展驱动力。并购是一柄双刃剑,用好了可以成为公司开拓新市场,扩大市场份额的利器;而用不好的话反而会让公司背负沉重的债务负担。

究竟艾伯维是如何利用并购武器的呢?这一切还要从艾伯维面临的三个挑战说起。

第一个挑战:寻找第二增长点

2011年10月,百年历史积淀的雅培宣布正式拆分:营养品、医疗诊断用品和非专利药品的业务保留在新雅培体内,而创新药业务则被单独拆分成新公司——艾伯维。2013年初,艾伯维正式登陆美股市场,成为一家上市公司市值约180亿美元。

虽然艾伯维诞生于雅培,但当时创新药却并非雅培的重点,因此艾伯维起步并不被人看好。刚拆分时,艾伯维背负着157亿美元的债务,持有的资金却只有72亿美元,除了一款明星药物修乐美(阿达木单抗)外,艾伯维并没有其他重量级管线。

对于当时的艾伯维来说,首要任务就是找到除修美乐公司第二增长点,毕竟再耀眼的药物也终究会遇到专利悬崖的那一天。

修美乐虽然是艾伯维的自研产品,但其却是通过收购而来。2000年的时候,雅培斥资69亿美元拿下了德国化工巨头巴斯夫(BASF)的医药公司Knoll,并成功将Meridia(西布曲明)、Synthroid(左甲状腺素钠)等产品整合到自身产品矩阵中,而在这些获得的管线中,就存在一款当时并没有那么受关注的在研药物D2E7。

D2E7是第一个全人源化的TNF单抗药物,也就是如今的修美乐。在当时,安进/辉瑞的Enbrel(依那西普)和强生的Remicade(英夫利昔单抗)早已抢先上市,而D2E7却仍处于临床II期,因此外界并不认为它可以逆袭。

但让人没有想到的是,修美乐于2002年12月获批类风湿性关节炎(RA)适应症后,迅速获得市场认可。由于是皮下给药方式注射,比静脉注射患者依从性更高,因此在2004年销售额就达到10亿美元。之后更是不断拓展适应症,陆续在全球范围内获批17种适应症,2012年挤掉了辉瑞的“立普妥”成功登顶全球药王。

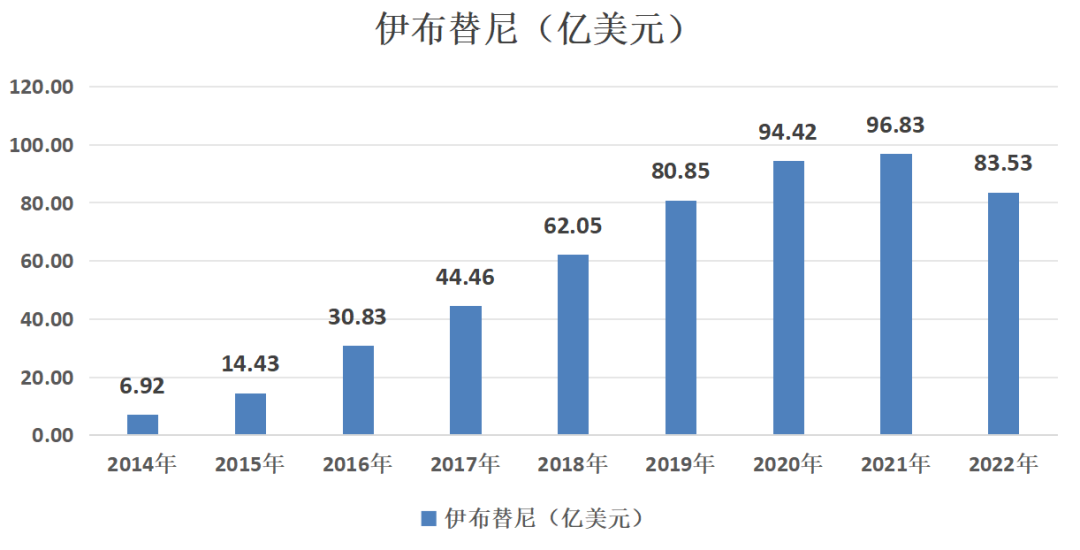

得益于修美乐的成功经验,因此在寻找第二增长点的过程中,艾伯维又将目光锁定到了并购之上。当时,Pharmacyclics公司的全球首款BTK抑制剂伊布替尼刚刚在2013年11月上市,就在次年创下了6.92亿美元的销售佳绩,第二年营收更是飙升至14.43亿美元。如此重量级的产品自然是符合艾伯维标准的,因此其不惜以210亿美元的天价并购Pharmacyclics公司,就是为了拿下伊布替尼。

图:伊布替尼历史营收,来源:锦缎研究院

事实证明,艾伯维这210亿美元花的太值得了,伊布替尼虽然遭遇后续BTK抑制剂的挑战,但峰值销售额依然高达96.83亿美元,仅2020年和2021年的营收就几乎收回到当年并购的成本。

在修美乐和伊布替尼身上,艾伯维深刻体会到了“有钱的快乐”。艾伯维崛起的第一步,就是利用资本优势寻找下一个爆款产品,从而逐渐走出对于修美乐的依赖。

在这一过程中,艾伯维市值由最初的180亿美元飙升至约1300亿美元。

第二个挑战:跨越专利悬崖

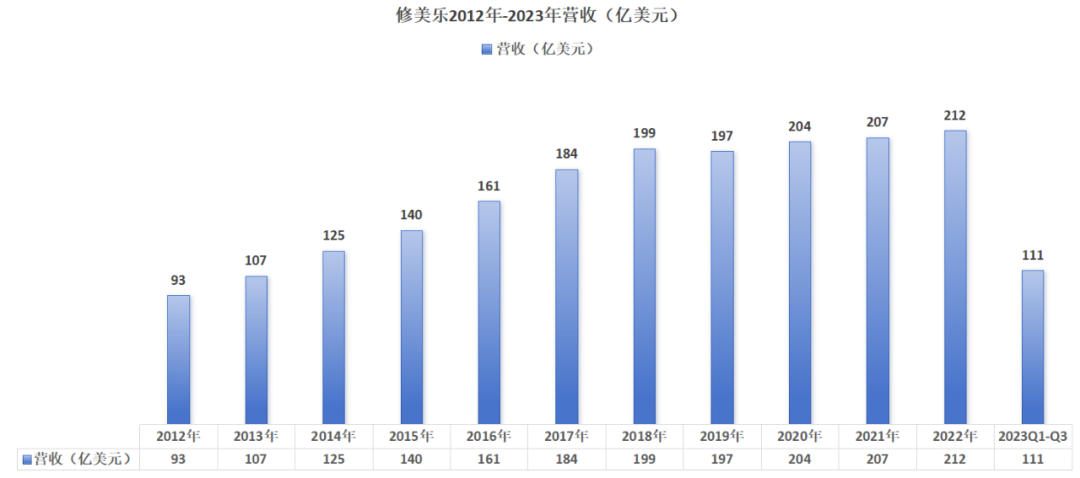

解决了第一个挑战后,艾伯维很快就遇到了第二个挑战,那就是修美乐的专利悬崖问题。过去十年,修美乐一直占据着“药王”宝座,上市以来累计销售额超过2000亿美元。

图:修美乐2012年至2023年营收,来源:锦缎研究院

然而,投资者热捧“药王”背后,却是修美乐已经逼近专利悬崖的事实。其实早在2018年10月,修美乐的欧洲专利就已经失效,美国专利也在2023年失效,安进的修美乐生物类似药Amjevita已经正式进军美国市场。

为了避免修美乐专利悬崖带来的业绩波动,艾伯维继续延续了外延并购的发展思路。并购的方向主要有两个:其一获得重磅管线,其二切入新的产业。

首先是2016年,艾伯维以5.95亿美元首付款的价格从勃林格殷格翰手中获得了Skyrizi(瑞莎珠单抗)的全球商业化权利。这款药也在今年前三季度中创新21.26亿美元的营收,成为近些年艾伯维修美乐之外的重磅潜力管线。

在自研方面,JAK1抑制剂Rinvoq(乌帕替尼)于2019年8月获批上市,成为艾伯维选定的另一个“药王”继任者。在艾伯维的强力推广下,今年前三季度Rinvoq的 营收就达到11.1亿美元。

Skyrizi和Rinvoq的强势表现,在一定程度上降低了修美乐规模缩窄所带来的幅面影响。艾伯维预计,随着适应症的不断扩展,这两款产品销售峰值将超过修美乐的峰值收入210亿美元。

另一方面,艾伯维在2019年6月豪掷630亿美元收购医美巨头艾尔建,强势进军医美市场。艾尔建的管线中不仅有肉毒素Botox、玻尿酸Juvederm这样的爆款产品,而且拥有一系列涵盖美学、整形、皮肤护理、眼科护理等赛道的产品矩阵。在2022年中,由艾尔建为基础的美学业务共为艾伯维创造了53.33亿美元的营收,成为艾伯维重要的营收组成部分。

此后,艾伯维延续并购步伐,不断切入新的赛道。2019年收购创新药公司Mavupharma,进军STING信号通路领域,扩充抗癌药物研发管线;2020年以1.86亿美元收购私营美容公司Luminera的完整真皮填充产品组合和研发管线;2021年以5.5亿美元收购Soliton,继续巩固医美赛道优势;2022年以2.55亿美元收购抗体平台公司DJS,加强免疫学管线。

通过以上两方面的布局,艾伯维营收组成愈发丰富。在2019年之前,艾伯维约有近七成的营收来自于修美乐,而经过一系列并购之后,修美乐的营收占比已经下降至40%以下。

在艾伯维发展的第二阶段,公司股价由1300亿美元飙升至如今的2500亿美元。

第三个挑战:如何建立一个医药帝国

尽管艾伯维已经做好了充足的准备,但当达摩克利斯之剑真正落下之时,投资者才发现专利悬崖的恐怖。今年前三季度,艾伯维总营收仅400.17亿美元,同比下降6.8%,而修美乐营收却仅为75.59亿美元,同比下降30.8%。

在业绩下滑面前,艾伯维又祭出了屡试不爽的并购法宝。先是101亿美元收购ImmunoGen,几天后又斥资87亿美元收购Cerevel。

ImmunoGen专注于开发抗肿瘤的下一代ADC,其管线包括多种不同实体瘤和血液恶性肿瘤治疗的潜在项目。核心产品Elahere是一款“first-in-class”的FRα靶点ADC产品,2022年11月获得美国FDA加速批准上市,用于治疗卵巢癌患者。

在2016年的时候,艾伯维曾在ADC身上栽过一次跟头。当年艾伯维收购了同样被基于厚望的Stemcentrx,其核心产品为ADC药物Rova-T,在初期的临床试验中对小细胞肺癌起到显著的疗效,艾伯维也希望并购Stemcentrx来布局ADC赛道。但最终Rova-T的研发还是失败了,艾伯维也付出了惨重代价,仅无形资产减值损失就在2019年计提了40亿美元。

如今再次重金收购ADC公司ImmunoGen,从这不难看出艾伯维对于ADC药物还是充满渴望的,不过Elahere已经成功上市,确定性是要明显更高的。Elahere自上市后销量远超预期,2023年前三季度销售额分别为2950万美元、7740万美元及1.052亿美元。似乎从Elahere身上,投资者看到了曾经伊布替尼的影子。

另一家收购的Cerevel则是神经科学领域的公司。Cerevel目前有5条管线进入临床阶段。其中Emraclidine被认为是潜在的“Best-in-class”药物和下一代抗精神病药物,用于治疗精神分裂症;Tavapadon是管线中进展最快的,作为单药和辅助疗法治疗帕金森病(PD),已处于临床III期阶段,可与艾伯维现有PD疗法管线成为互补。

在2019年收购艾尔建的时候,艾伯维获得了其神经学科学产品保妥适、Vraylar和Ubrelvy。今年前三季度,艾伯维神经疾病业务收入56.23亿美元,同比增长16.7%,超越肿瘤学业务收入成为仅次于自免业务的第二大收入。

通过这两次收购,艾伯维得以迅速扩大在神经学领域和肿瘤领域管线的布局,这也让艾伯维的核心竞争力得以从自免领域向另外领个领域扩张。自免领域、神经领域、肿瘤领域,将成为艾伯维未来发展的三大核心版块。

纵观艾伯维短短十余年的发展史,在拥有修美乐这款药王级产品后,艾伯维并没有躺平,而是竭力寻找下一个增长点伊布替尼,从而降低对于单抗爆品的依赖。而后又通过并购逐渐丰富神经领域和肿瘤领域的产品,并竭力将自身达成造一个医药帝国。

市值从180亿美元到2500亿美元,艾伯维已然成为全球最成功的药企之一,未来能否再进一步,这需要时间来给我们答案。如何战胜专利悬崖?如何构建一个有竞争力的业务框架?这些都是艾伯维给全球药企上的生动一课。