钙钛矿真“上天”了。

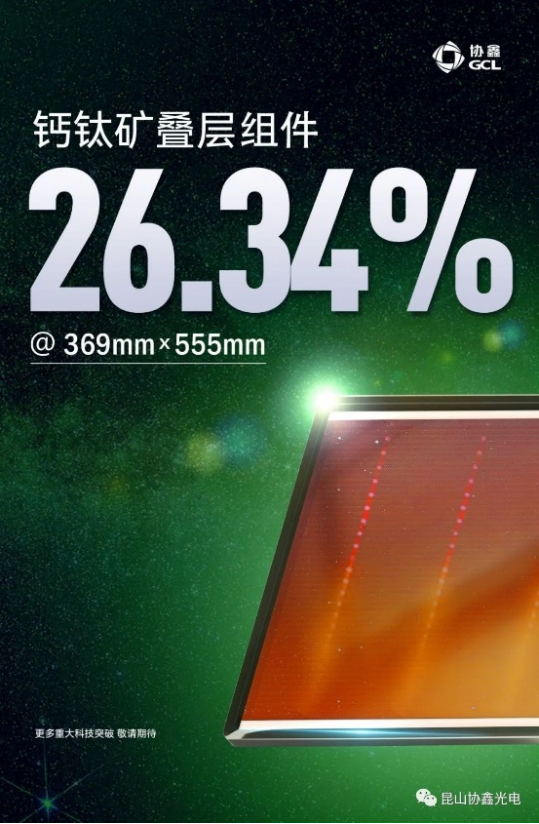

12月14日,协鑫光电宣布369mm×555mm钙钛矿叠层组件光电转换效率达到26.34%。

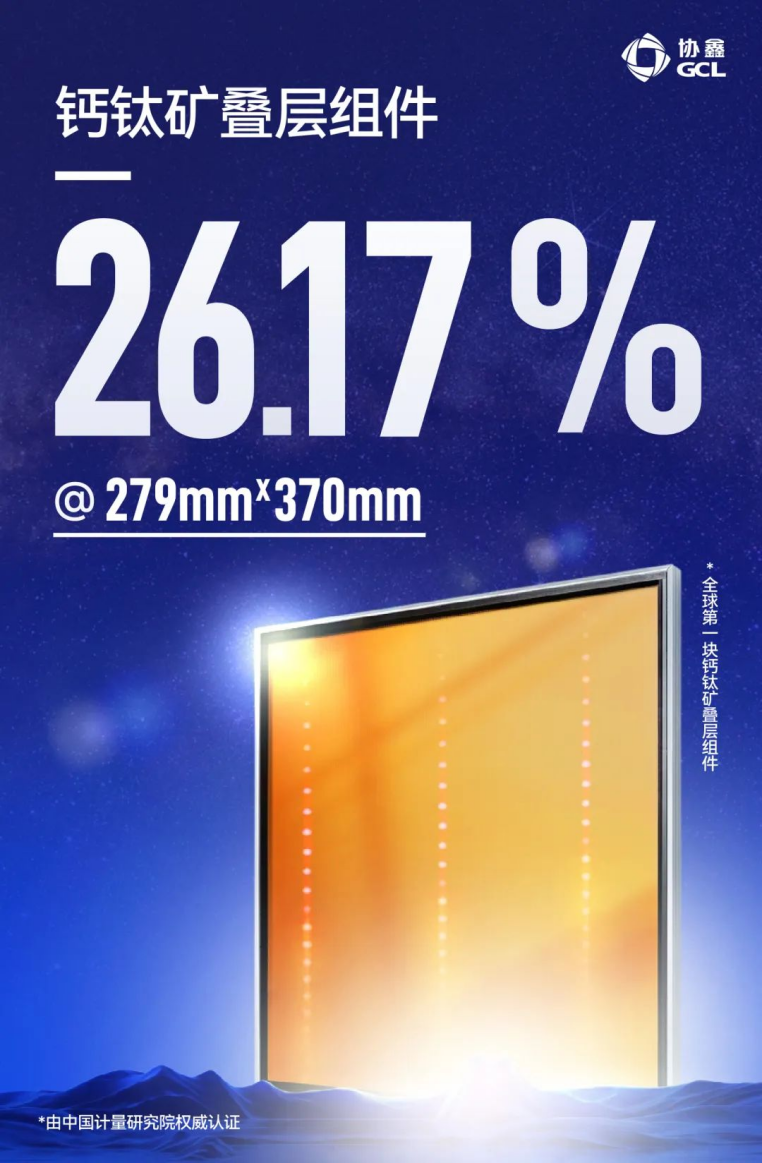

而11月23日,协鑫光电刚产出“全球第一块真正意义上的钙钛矿叠层组件”——在279mm×370mm面积的同类型组件效率达到26.17%。

不到一个月,钙钛矿叠层组件面积扩大一倍,效率再破世界纪录。

这中间,12月9日,蓝箭航天朱雀二号遥三运载火箭,将携带协鑫钙钛矿的组件发射到太空,真的“上了天”。

接连取得重大进展,被市场热捧“上天”的钙钛矿,无疑向产业化又进了一步。

前景星辰大海?

钙钛矿是一种常见的晶体结构材料,因为分子结构式ABX3与矿物质钛酸钙CaTiO3相似而得名。

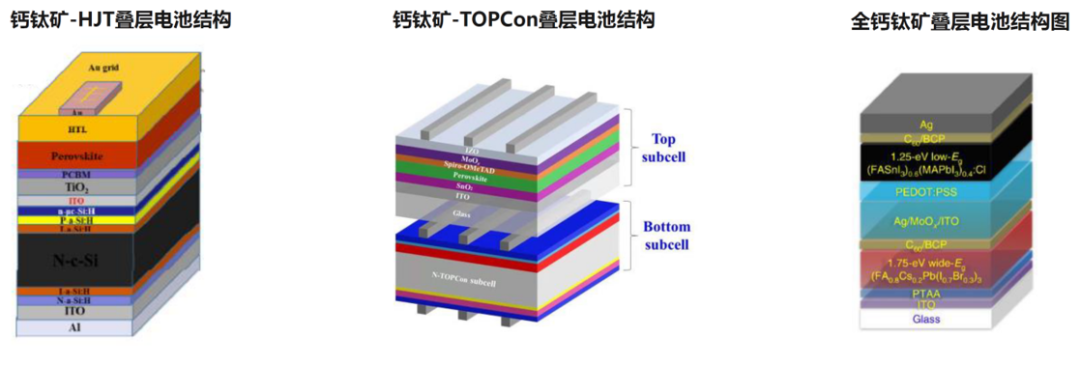

从产品路线来看,钙钛矿电池可分为单结电池和叠层电池。单结钙钛矿电池指只有一个PN结的钙钛矿太阳能电池,叠层电池包括全钙钛矿叠层,或者钙钛矿与晶硅叠层。

从技术路线来看,目前钙钛矿-晶硅叠层电池最为接近产业化,其中与异质结叠层匹配度最好、效率最高。

不过,光伏界的普遍共识是,全钙钛矿叠层电池才是钙钛矿的终极方案。

全钙钛矿叠层电池是以宽带隙钙钛矿电池为顶电池、窄带隙钙钛矿电池为底电池,两层都可调节带隙,最大范围地对太阳光谱高效利用。全钙钛矿叠层电池最高理论效率可达43%以上,远超市面上其他技术路线。

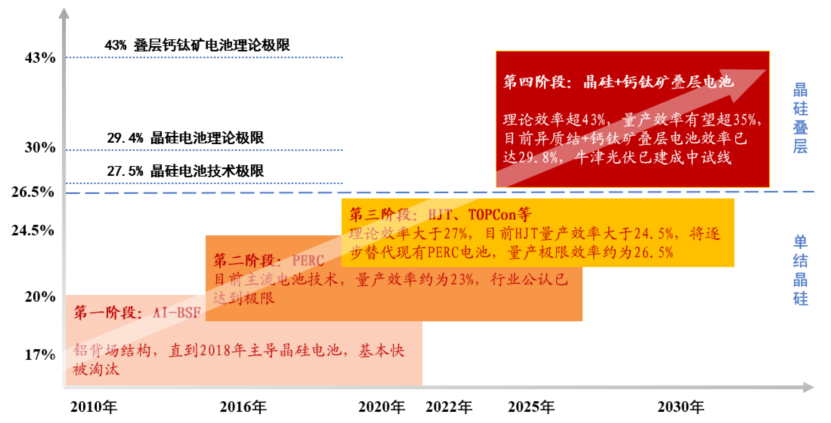

这就引出钙钛矿区别于晶硅等其他技术路线的优势之一——光电转换效率上的限高。

市场份额超95%的晶硅电池,已越来越接近29.4%的理论效率天花板。而单结钙钛矿电池理论效率33%,且通过调整ABX3中个各元素的配比,与其他材料进行双节、三节叠层,得到所需要的理想带隙,进而分别达到35%和45%的理论转换效率,远远超过晶硅电池极限。

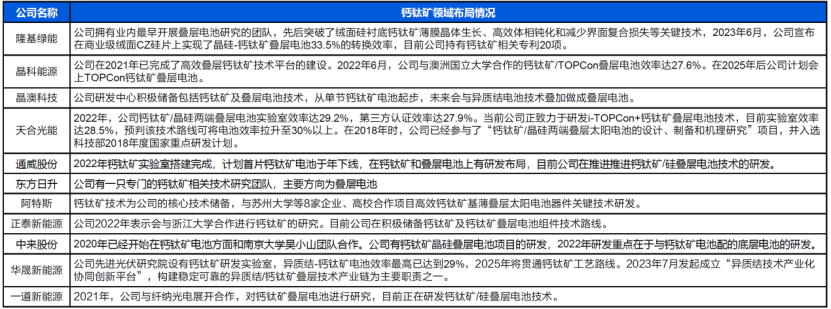

由于转换效率优势,许多光伏组件龙头都在发力钙钛矿叠层发展路线,比如隆基绿能(601012.SH)、天合光能(688599.SH)等研发钙钛矿/晶硅叠层太阳电池,晶科能源(688223.SH/JKS.N)专注布局钙钛矿/TOPCon叠层太阳能电池,宝馨科技(002514.SZ)则聚焦于钙钛矿/异质结叠层电池技术研发及产业转化。

除了拥有更高的转换效率理论极限,钙钛矿电池成长速度遥遥领先,发展前景一片星辰大海。

2009年,首块钙钛矿光伏电池横空出世,其效率仅为3.8%。到了2019年,仅用10年时间,钙钛矿电池的实验室效率就提升至25.8%。相比之下,主流晶硅电池用了近40年才完成同等级跨越。

在转换效率的提升上,钙钛矿“婴儿学步”的速度远远高于晶硅电池。

近年来钙钛矿产业化不断取得突破,刷新纪录的速度也令人咋舌。

11月3日,光伏“一哥”隆基绿能宣布钙钛矿/晶硅叠层电池经NREL认证效率达33.9%,刷新世界纪录。

20天之后,协鑫光电在279mm×370mm面积基础的钙钛矿叠层组件效率达到26.17%,号称是全球第一块真正意义上的钙钛矿叠层组件。12月14日再度取得前文提及的突破。

另一钙钛矿企业极电光能也在11月27日宣布,经权威检测其1.2m×0.6m商用尺寸钙钛矿组件全面积效率达到18.2%,对应的最大功率131.07瓦,孔径(AP)面积效率高达19.55%。

除了转换效率,钙钛矿另一大竞争力在于极具成本优势。

晶硅路线效率逼近理论极限,技术迭代能够带来的增效空间渐渐枯竭,就只剩下“降本”唯一的一条路可走。受益于近期不断走低的硅片价格,晶硅组件成本也在持续下降。

可一旦钙钛矿实现了规模化量产,这种程度的成本降幅就显得小巫见大巫。

钙钛矿的成本优势主要体现在两方面,材料成本和制造成本。

从材料成本来看,钙钛矿是人工合成材料,目前主流元素是碳、氢、氮、铅和碘,不含有任何稀缺材料且储量丰富,规模化制造不受原材料限制,因此成本极低。同时钙钛矿厚度很薄,约0.3微米,相对于180微米的晶硅电池厚度,材料用量也大幅减少。

从生产制造端来看,太阳能级硅料至少需要99.9999%纯度,晶硅电池在转换效率上一分一毫的提升,都将进一步提高对硅纯度的苛刻要求,极大地抬高了设备成本和制造成本。

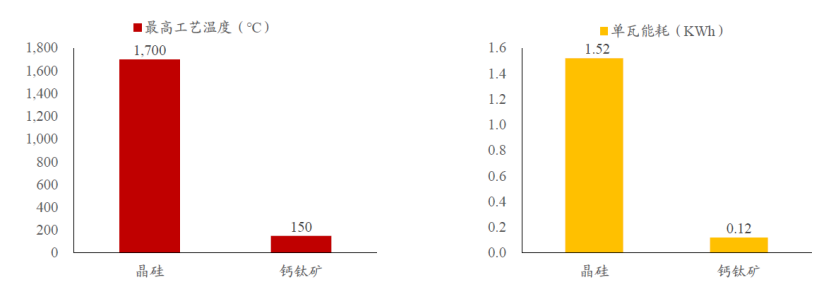

相比之下,钙钛矿材料只需要95%的纯度即可。同时,钙钛矿不需要像硅一样反复以数千度的高温提纯,通常在不超过150度的低温环境中制备,两者生产能耗相差巨大。综合比较下,钙钛矿光伏电池组件单瓦能耗仅为晶硅组件的1/10。

除了高转化效率和低发电成本的这两项核心优势,钙钛矿还拥有更好的弱光性能,且外观、形态可调,这也就意味着更多的应用场景。

然而,在钙钛矿尚未迈出商业化步伐之前,以上优势在短时间内都难实现。即便如此,钙钛矿仍然成为今年光伏行业投资的“香饽饽”主题,驱使大批玩家“跑步入场”。

新玩家“跑步进场”

钙钛矿虽然听起来很“高端”,但产线投资成本相对晶硅等其他技术路线却更为低廉,这恰恰吸引众多公司特别是新玩家纷纷涌入的一个重要因素。

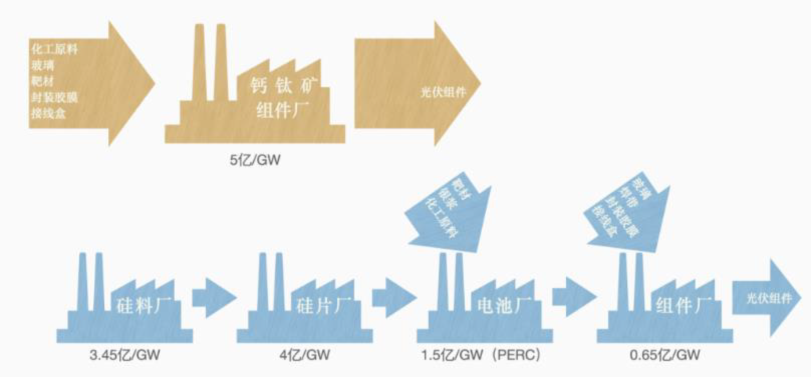

传统的晶硅组件分为硅料、硅片、电池片、组件四个生产环节,需要四个不同的工厂进行专门生产。即使所有环节无缝对接,整体也要耗时三天以上才能完成。1GW产能合计所需投资金额接近10亿元。

相比之下,钙钛矿电池的生产流程简单,仅需要在一个工厂内铺设一条300百米长的全自动生产线,在45分钟内就能实现电池组件的完整生产流程,产业链条显著缩短。1GW产能所需投资额仅为晶硅的一半。

在光伏组件价格走低逼近成本线的现状下,光伏组件商们密切关注更有前景的技术路线,以图站在下一代技术迭代的前沿,即使目前钙钛矿商业化尚处于“0-1”早期阶段。

大体看,钙钛矿军备竞赛已经演变成阵营之间的“三国杀”。

第一阵营,是在次世代的光伏技术路线竞争中担忧失势的晶硅电池龙头,代表企业为协鑫光电、隆基绿能、天合光能、通威股份(600438.SH)等。

晶硅电池企业在钙钛矿的拓展方向,主要以钙钛矿/晶硅两端叠层为主。晶硅电池企业本身掌握成熟的晶硅技术,叠层电池则有望使其利用原有产线和技术积累,延续降本增效产业优势。

因此,大部分晶硅电池龙头企业都难以放弃对钙钛矿的布局,毕竟若任一家厂商率先突破钙钛矿产业化难题,对同行的降维打击有可能是毁灭级的。

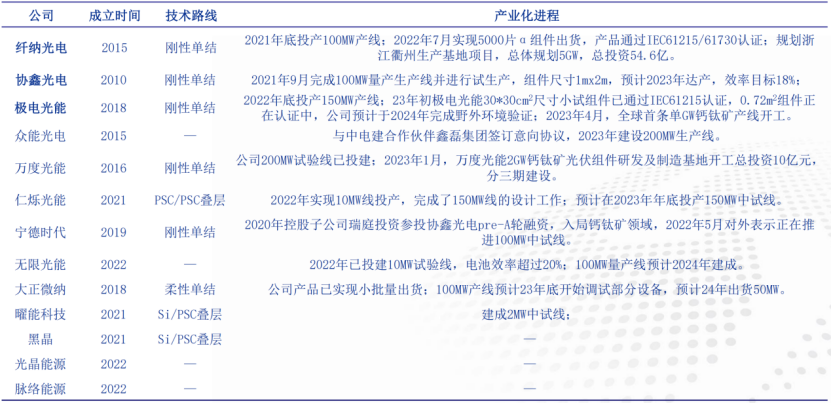

第二阵营是试图打破现有光伏格局、以单点突破的新势力,代表企业有纤纳光电、极电光能、曜能科技等。

大多数初创公司选择以单结钙钛矿起步。据业内人士介绍,单结钙钛矿工业化制造已形成基本工艺方案,技术难度相对简单。

还有一部分创业公司则选择钙钛矿叠晶硅和钙钛矿叠钙钛矿。曜能科技称,目前团队自主研发的小面积钙钛矿/晶硅两电极叠层电池器件效率已超过32%,大面积稳态效率已达到30.44%,从数据上看,是目前全球有数据公布的大面积叠层电池最高效率。

第三阵营是光伏圈外的跨界玩家群体。比如显示面板龙头京东方(000725.SZ)近日宣告正式进军光伏钙钛矿领域。

钙钛矿的热风,也刮到了隔壁的新能源汽车市场。

比亚迪(002594.SZ/1211.HK)在11月17日机构调研时表示,公司拥有专业的钙钛矿太阳能技术研发团队,并成立有光伏技术研究院,将不断加大相关研发投入。长城汽车(601633.SH/2333.HK)去年与江苏省锡山经济技术开发区签署战略协议,投资30亿元规划建设全球首条GW级钙钛矿光伏组件及BIPV产品生产线,该项目今年4月已开工。

新能源车企跨界进军钙钛矿有协同性在。由于钙钛矿材料很薄且具有高柔性的优点,未来有很大潜力能应用于汽车玻璃顶以增加行驶里程。

取代晶硅,为时过早

无论钙钛矿多么风光无两,但处于产业化初期亦是现实。

钙钛矿面临的技术瓶颈,需要多轮技术迭代、延续和传承,以及不断地试错修正,靠“短期催熟”不可能毕其功于一役。

需要突破的两大关键技术,一是稳定性,二是大面积制备。

稳定性是第一大致命瓶颈,尚无圆满解决方案。

目前钙钛矿电池持续光照时间最长约10000小时,若按平均日照时长4小时计算,理论寿命仅6.8年,远低于晶硅电池25-30年的理论寿命。

晶硅“坚如磐石”的分子结构,加工难度高,耗能也高,但稳定性和耐用性也极高。而钙钛矿是一种软离子晶体,其结构在高湿度下易分解;生成温度较低,逆分解所需能量也较低,存在不耐高温、不耐光照等缺陷,造成组件效率降低甚至失效,其稳定性远不如金刚石结构的晶硅。

换句话说,不耐光、不耐热、还怕水的钙钛矿,现阶段还难以适应光伏组件热、晒、湿的常态环境。

现阶段,钙钛矿太阳能电池在连续工作两千小时后,便会出现5%左右的功率衰减。而根据工信部下发的《光伏制造行业规范条件》要求,单晶硅组件首年衰减不超过3%,多晶硅组件首年衰减不超过2.5%,以后每年不超过0.7%。因此,按照晶硅电池的标准来看,钙钛矿电池的寿命还远远达不到大规模商用的要求。

另一大技术难题,来自大面积制备。

膜层制作工艺是限制钙钛矿电池大面积化的主要因素。在实验室过程中,大多借助旋涂仪使用旋涂法制备小面积钙钛矿电池,但若放在大面积工业化生产上,高转速的旋涂仪难以进行连续、大面积的沉积,无法规模化落地。

此外,电池面积扩大会降低电池效率,而钙钛矿结晶时间短,工艺窗口小。当制作尺寸放大后,钙钛矿薄膜容易出现孔洞和厚度不均匀等现象,使得大面积电池制备造成的效率损失更大。因此,大面积钙钛矿的效率远低于小面积的实验室效率。

为此,各厂商还在膜层制作新技术手段、优选材料及组分和封装工艺等方面寻找多方面探索,试图突破大面积制备难题。但均存在相应的局限性,标准化方案尚未确定。

目前来看,晶硅电池短期内完全被钙钛矿取代仍是“镜花水月”。断定钙钛矿成为光伏组件终极路线,尚言之过早。

长期“输血”,方见真章

钙钛矿技术突破连续“刷屏”,给整个行业又打了一针强心剂。

在代际竞争的大背景下,晶硅电池仍占绝对统治地位,薄膜电池难以接过大旗,挑战晶硅霸主地位的期待都落在钙钛矿的身上。

晶硅电池之所以屹立不倒,靠的是成熟的工艺以及全生命周期的成本效益优势。而决定钙钛矿能否替代晶硅光伏或进行错位竞争,绝不仅仅是理论上的转换效率极限或单一的组件成本优势,而需放长远眼光,考虑钙钛矿的全生命周期各阶段的综合成本——这需要时间和经验的积累,并不是一蹴而就。

即便面对如此大的发展桎梏,众多玩家仍迫不及待地纷纷下注,无疑是看好钙钛矿高成长的前景。

现实情况是,钙钛矿暂时还是一门“赔钱的生意”——专注该领域的项目自身无法造血,只能依靠投资人的持续输血才能生存下去。

钙钛矿距离商业化还有很长的路要走。专家预测,五年内钙钛矿组件才能实现量产。这意味着,钙钛矿投资并非一时,而是一个持续长线的代际竞争,需要几代“输血”才能拉开竞争力差距。

持续烧钱的项目,令如今的投资者偏好理性甚至保守。

某长期关注钙钛矿的投资人认为,年初钙钛矿项目的爆火,一方面是新能源热点余热未消,一方面则是当时资本无处可去,非理性追逐新技术新概念。现如今一级市场退出路径趋紧,早先钙钛矿项目动辄几亿甚至几十亿的估值融资,后续轮次很可能令投资机构望而却步。

钙钛矿早期项目多以兆瓦级为主,光伏龙头企业现金流尚能覆盖,而缺乏自身造血能力的初创企业,须依靠持续融资才能生存下去。

为解决近在眼前的钙钛矿材料稳定性和大面积制备难题,可预见的花费就有巨额材料研发投入以及设备支出。现阶段钙钛矿离真正的要算成本账、设备账的阶段还需要很长时间。已投入金额相比钙钛矿产业化需要的资金体量,可以说九牛一毛。

考虑到钙钛矿技术迭代周期较长,投资人在短期内“烧出来”的技术优势,犹如昙花一现。对于钙钛矿这场马拉松的竞跑者,只有持续、高强度的投入,才能维持住相对的技术优势,稍有放松就会被弯道超车。

一个类似的例子是“十年磨一剑”的京东方。

京东方连续十多年对液晶显示技术锲而不舍地投入,靠股东、政府和银行持续输血,撑到第5代才实现液晶显示屏自主生产,直到第10代才成为全球液晶显示领域的领导者。

如果在把钙钛矿看作光伏行业的“价值投资”,投资者不仅要做好长线“持股”的准备,还要承担长周期技术更迭带来的不确定性风险。

终局远未明朗之前,下注各方应对可能到来的“舞场泡沫”保持警惕。