尽管如今PD-1药物陷入极致内卷,但我们却无法否认PD-1药物的产业价值,我国第一次创新药投资热潮正源于此。

在去年发布的《中国创新药投资地图2022:寻找下一个PD-1》一文中,我们曾提出CAR-T疗法、抗体偶联药物(ADC)、双特异性抗体是当下中国创新药投资前景较为确定的三个方向,有机会接棒PD-1成为中国创新药投资的新方向。

仅一年之后,ADC就凭借MNC的频繁引进,逐渐兑现了当初的预期。对比之下,曾被寄予厚望的CAR-T疗法则依然在行业中不温不火,这不禁让人遗憾。

究竟是何原因造成CAR-T疗法的沉沦?这一新型疗法的未来又在哪里?

明星效应

创新药产业,需要明星效应。

新药研发存在极强的不确定性,而资本又是逐利的,在没有看到爆款药物之前,是不会轻易进行大手笔研发投入的。当初之所以PD-1会成为产业热点,其核心原因在于O药与K药的强势崛起。

就“明星效应”而言,ADC药物几乎可以完爆CAR-T疗法。

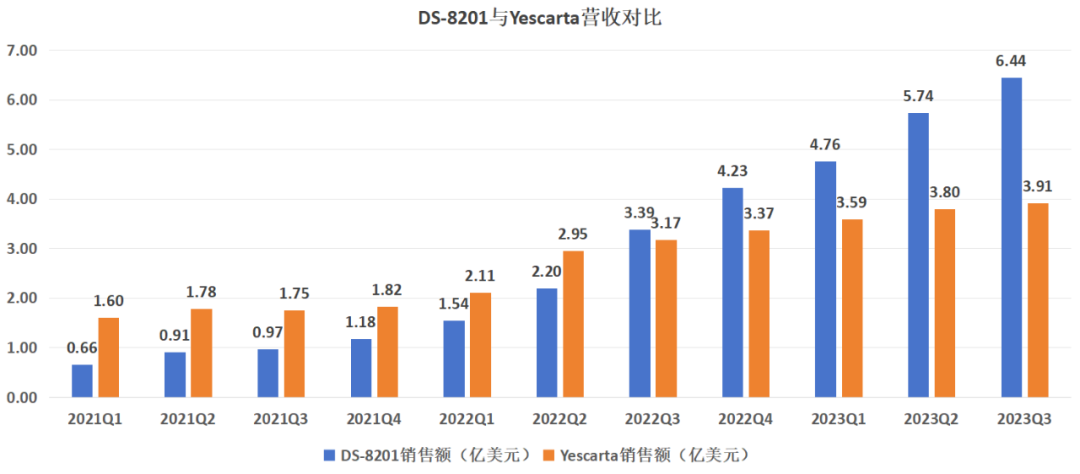

“大魔王”DS-8201是ADC药物最耀眼的明星,仅今年前三季度,它的销售额就达到16.94亿美元,且同比增速高达138%,超越罗氏T-DM1(T药)几乎板上钉钉。

从疗效看,DS-8201组患者无进展生存期为25.1个月,优于T药组的7.2个月;DS-8201组患者总生存率同样以94.1%,优于T药组的85.9%。DS-8201的出现,不仅重塑了整个HER-2阳性乳腺癌治疗格局,而且也让ADC成为现阶段最火热的平台技术。

图:DS-8201与Yescarta营收对比,来源:锦缎研究院

同样作为一项平台技术,CAR-T疗法曾经的关注度是不输ADC的,但拳头产品近些年的表现却不尽人意。

以营收数据考量,吉利德的Yescarta是销售最好的CAR-T疗法,但今年前三季度却仅获得11.3亿美元营收,同比增速降至37.3%,呈现出明显的滞涨趋势;如果聚焦潜力层面,传奇生物的Carvykti疗法潜力最大,可却被FDA添加风险警告——在接受西达基奥仑赛治疗后,有患者发生了继发性血液系统恶性肿瘤,包括骨髓增生异常综合症和急性髓系白血病。

无论是Yescarta还是Carvykti,都没有展现出如“大魔王”DS-8201一样的强势竞争力,这也一定程度上影响了资本对于明星疗法CAR-T的投资热情。

居高不下的成本

市场情绪因素之外,CAR-T疗法自身也是存在硬伤的,那就是高达百万的售价。

截至目前,国内已经有四款CAR-T产品上市,分别是复星凯特的阿基仑赛注射液、药明巨诺的瑞基奥仑赛注射液、驯鹿生物的伊基奥仑赛注射液和合源生物的纳基奥仑赛注射液,除驯鹿生物靶向BCMA外,其他三款产品均靶向CD19。

短时间内市场中已经涌现出4款产品,按理说竞争应该趋于白热化,产品价格也会明显下降。但可惜的是,国内的第四款CAR-T疗法纳基奥仑赛注射液的售价依然高达99.9万元,仅比其他三款产品120万元级别的价格略有降低。

之所以CAR-T疗法售价居高不下,核心原因在于其需要高度定制化。CAR-T疗法需要从患者外周血内提取T细胞,然后通过基因工程技术给T细胞安装一个能够追踪癌细胞的导航(CAR),再通过体外扩培养的方式进行扩增。在得到足够“改装”后的T细胞后,医生将这些“改装”后的T细胞重新注射回病人体内以达到消灭癌细胞的目的。

图:CAR-T 细胞疗法生产过程,来源:国盛证券

由于需要从患者体内提取T细胞,然后才能开始体外加工,因此CAR-T治疗过程个体化、差异化特征显著,整个治疗周期约1个月左右。如此低的效率无疑增加了治疗成本,使得CAT-R疗法价格下降幅度有限。

在不久前的医保谈判中,复星凯特的阿基仑赛注射液和药明巨诺的瑞基奥仑赛注射液均进入了初审名单,但最终却并未进入医保目录,高价格依然是阻碍CAR-T疗法快速商业化的最大拦路虎。

CAR-T疗法疗法想要取得更大的市场规模,想要得到更多的投资者认可,第一个需要解决的问题就是如何降低成本。规模化生产固然可以小幅降低成本,但更关键的还是研发“通用型”CAR-T 的新技术。

所谓“通用型”CAR-T指的是从健康志愿者血液中提取T细胞进行改装,并把主要增殖阶段转移到人体内。这样做规避了从患者定向提取T细胞的步骤,如果技术成熟有望将CAR-T细胞的制备周期降至2天左右。

理想很丰满,但现实很骨感。“通用型”CAR-T 会产生明显的免疫排斥,各家公司都在竭力研发,但却并未有显著进展,短期内很难有产品获批。

产业层面一片凄凉,资本整合全面开启。12月26日阿斯利康宣布计划收购亘喜生物,而亘喜生物最吸睛的点正是双靶点CAR-T疗法和“通用型”CAR-T 疗法的临床管线,这给“通用型”CAR-T研发前景注入了一道光。

百万天价,严重影响了CAR-T疗法的商业价值。从商业化角度考量,CAR-T 疗法想要走进大众视野,第一个需要解决的就是居高不下的成本问题。

适应症的广泛性

当CAR-T疗法还困于血液瘤的时候,ADC药物实则已经完成“实体瘤+血液瘤”的通关。

目前上市的CAR-T疗法仅靶向BCMA、CD19两个靶点,全部聚焦于血液瘤适应症。尽管各家公司也在尝试将CAR-T疗法应用于实体瘤,但进度却较为缓慢。

反观ADC药物,全球已经有15款产品上市,靶点涉及HER2、CD30、Ncetin-4、Trop2、CD19、BCMA、CD22、TF、CD33、EGFR、FRα。这还仅是ADC药物研发的冰山一角,大批新兴潜力靶点,甚至双靶点ADC药物也开始进入临床。

图:全球上市ADC药物一览,来源:开源证券

血液瘤领域竞争激烈,单抗药物、双抗药物、ADC药物、BTK抑制剂、CAR-T疗法同场厮杀,而CAR-T疗法还并不是一线疗法,市场空间本就十分有限。

与之相比,ADC药物不仅能够应用于血液瘤,而且在很多实体瘤领域也有极强竞争力。作为一项平台技术,广泛性的适应症布局意味着更高的容错率,创新药企投资ADC的收益概率明显比投资CAR-T疗法更高。

伴随着国内ADC药物的集中license-out,ADC接棒PD-1成为下一个核心平台技术已经几成事实。针对曾被寄予厚望的CAR-T疗法而言,高成本、窄适应症都是限制其商业化想象空间的巨大硬伤,再加上明星药物被FDA添加风险警告,更是加剧了投资者的恐慌。

不过,阿斯利康对于国内CAR-T新贵亘喜生物的收购却显示出另一重深意。在CAR-T技术最黑暗的时候,阿斯利康仅用10亿美元就拿下了亘喜生物,这几乎仅相当于百利天恒ADC的首付款。

从这个角度分析,MNC对于CAR-T技术还是心存执念的,可现阶段的CAR-T疗法显然价值有限,但这却并不影响它的潜力上限,如果CAR-T疗法可以突破成本与适应症两大屏障,那么其依然是一项具备核心竞争力的平台技术。

下一代CAR-T疗法的赢家,或许就在于谁先攻破“通用型”CAR-T的技术难关。