新三板来去匆匆,港股两度铩羽,1月12日晚间,库客音乐终于成功在美上市。

发行价10美元,位于发行价区间的下沿。上市首日,开盘价10.79美元,盘中一度涨47.7%,触发熔断,随后股价回落。截至收盘,股价报收10.10美元,涨1%,市值2.99亿美元。

12月18日递交招股书,仅在一个月后就迅速上市,库客音乐对登陆资本市场的急切可见一斑。

面对急切上市的库客音乐,资本市场为何给出如此震荡的反馈?

“生态闭环”的故事与低迷的业绩

拆解来看,库客音乐主要业务包括音乐授权及订阅服务、智能音乐教育和现场古典音乐活动。

音乐授权及订阅服务是绝对的核心业务,其号称是中国最大的古典音乐公司。这项业务在2020年前三季度的营收占比高达86.6%。

库客音乐在招股书中称,其拥有涵盖世界98%的古典音乐曲目版权。截至12月31日,机构订阅者环比增加23名至766名,其中包括455所大学和音乐学院以及311个公共图书馆。

在音乐授权及订阅服务之外,2015年10月推出音乐教育服务,为分销商提供库客钢琴和音乐教学系统。2019年7月,库客音乐开始与幼儿园合作并提供Kukey课程,直接向参与的学生收费。

同时,库客音乐也在加强线下音乐节的布局。2020年2月,库客音乐收购北京国际音乐节(BMF)的承办方北京国际音乐节文化传播有限公司。

看起来,从音乐教育到音乐演出,再到版权,库客音乐打造了古典音乐“生态闭环”。但故事很丰满,现实很骨感。

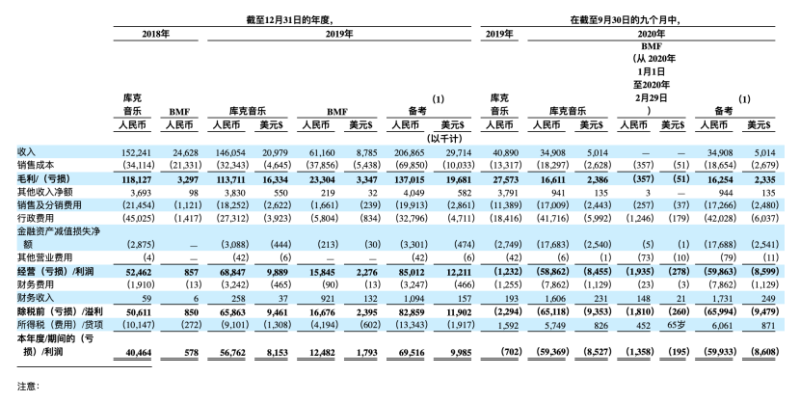

2018年、2019年及2020年前三季度,库客音乐营收分别为1.52亿元、1.46亿元和0.35亿元,全年营收仅在两亿元上下徘徊,且整体呈现下滑态势。

净利润分别为4046.4万元、5676.2万元和-5993.3万元。值得注意的是,2019年营收较上年整体下降4.1%,但净利润反而上升40.28%。该部分增长主要得益于其对运营成本的控制。2019年总运营成本为4869.4万元,较2018年减少29.8%。若刨除成本控制对净利润的影响,则2019年的净利润较2018年,也呈现下降态势。

而2020年前三季度,库客音乐甚至出现由盈转亏。

至少从业绩的表现上看,库客音乐的发展天花板非常明显。

核心业务逼近天花板

最直接的天花板来自主营业务——音乐授权及订阅服务。

招股书援引沙利文数据称,库客音乐是2019年中国最大的古典音乐版权许可服务提供商、第二大在线古典音乐订阅服务提供商。两款业务分别占46.6%、13.8%的市场份额。

而2019年,库客音乐包括BMF的营收为2.069亿元,音乐授权和订阅服务占比44.9%。以此来逆推,2019年,整个古典音乐版权许可服务的市场规模不足2亿元。而在线古典音乐订阅服务的市场,可能也远达不到6.7亿元。

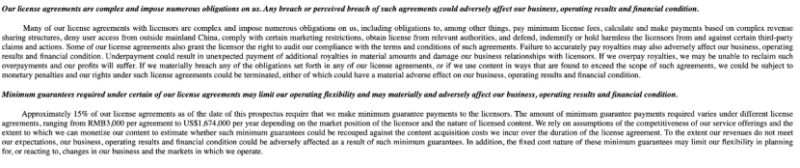

空间小,风险却仍然很大。在招股书的风险类目中,库客音乐明确提出了多项发展风险。例如,当前核心的音乐授权和订阅业务95%以上来自内容提供商Naxos,若两者合作出现问题,将对库客音乐造成巨大影响。

同期,其与内容提供商签订的许可协议很复杂,对其施加了诸多义务,限制颇大。若库客音乐违反或被认为违反相关协议,会对其财务状况造成不利影响。

而这项业务占比接近9成,一旦出现波动,带来的影响可想而知。

业务集中、市场规模较小,库客音乐的发展天花板肉眼可见。发展其他业务,抬高公司增长天花板,是库客音乐必然要走的路。

“弹药”不足,困兽犹斗

音乐教育和现场古典音乐活动成为库客音乐的重点。

现场古典音乐活动受到疫情遭受重创,营收占比从2019年全年的24.1%大幅缩水到2020年前三季度的1.1%。招股书中显示,2020年北京音乐节,票房收入和总赞助费分别比2019年减少了92.6%和36.4%。

但目前来看,北京音乐节一年带来的营收在5000万元左右。这项业务仍然需要继续开展资本并购。

而相比现场古典音乐活动,教育则是库客音乐的重中之重。

从募资用途占比就可以看出,招股书指出,库客音乐计划将此次募资占比70%左右的资金用于增强和多样化公司的智能音乐教育服务产品,以及扩大线下覆盖市场范围并加强技术能力;另外15%用于丰富公司的内容产品,并探索更多的内容盈利机会;10%用于收购及战略投资等;最后5%用户运营资金和其他一般企业用途。

对于教育业务,库客音乐号称在全国172个城市的1618所幼儿园和学校中放置了8000多台Kuke智能钢琴,通过分销商向其他教育机构分销了13000多台Kuke智能钢琴和2200台Kuke智能音乐教学系统。今年疫情期间,库客音乐还投入大量经费研发智能音乐启蒙系统。

但令人大跌眼镜的是,2020年前三季度,库客音乐的智能音乐教育收入占比只有12.3%,2019年这项比例高达31%。

线上教育系统竟然成为了收入下滑的重要原因。库客音乐称,学校和幼儿园的重新开放导致其Kukey课程、Kuke智能钢琴、Kuke智能音乐教学系统的销售大幅下降。前三季度,KUKE钢琴的销售额为20万元人民币,同比下降90%。

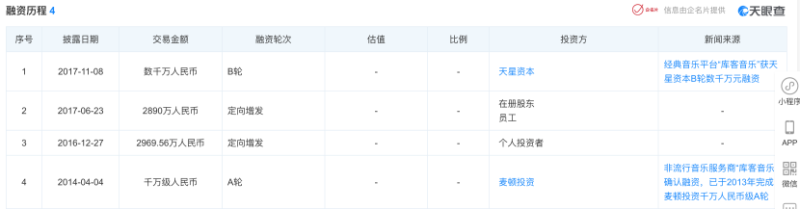

而即便抛开疫情的因素,发展教育业务,尤其是智能钢琴等乐器产品,需要较重的资本扶持。反观库客音乐,根据天眼查信息显示,其仅在2017年11月完成一次数千万元的B轮融资,此后数年一直没有大额资金注入披露。

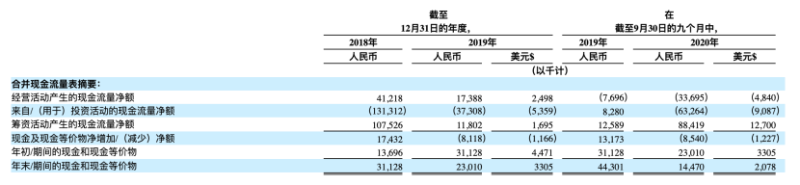

截至2020年9月30日,库客音乐手中握有的现金及现金等价物仅为1447万元。面对赛道玩家的快速发展,库客音乐手中的竞争“弹药”明显不足。

更为麻烦的是,在风险因素中,库客音乐表示,在智能音乐教育方面,其运作经验有限,难以保证未来的发展前景。乐器制造及业务销售方面,又极度依赖第三方供应商、代工厂和分销商。

但与此同时,库客音乐指出,对于制造商和代工厂,公司缺乏控制能力,同时双方也没有签订长期合同,难以保证采购订单价格的持久可控。对于分销商也同样如此。这为此项业务带来了很大的不确定性。

从2015年就已开始的教育业务,至今5年仍不见起色,而靠上市融资做出效果的概率,恐怕也要打上问号。

对于库客音乐,讲好生态闭环的故事,需要不断做大各个板块的声量,最终形成联动。但目前来看,古典音乐市场天花板明显,库客音乐自身教育与资金实力有限,得到资本市场的青睐,注定需要漫长的验证。