“教培界海底捞”、“K12华南五虎”、“K12线下教培第一潜力股”……从上市初,这家公司就不缺光环。

这或许也是教育行业投资回报率最高的公司之一。上市不到两年,股价区间涨幅一度高达591.81%。

然而一则业绩预警,股价遭遇大跳水,大牛股不再。

这家公司到底经历了什么?是欣欣向荣中偶遇的一场寒流,还是雪崩时跌落的第一片雪花?

思考乐被高估了?

对比之前交出的成绩单,2020年的“期末考试”,思考乐可以说真的考砸了。

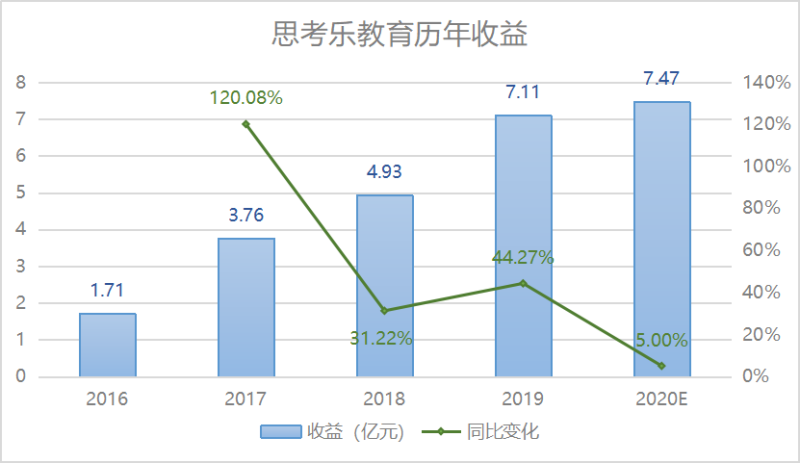

思考乐于2019年6月登陆港股,上市后披露的首份年报中,2019年思考乐实现收益7.11亿元,同比增长44%。

回顾其招股书披露的数据,2016-2019年,思考乐收益年复合增长率超60%,增速惊人。

然而2020年,思考乐的收益增速狠狠踩了一脚刹车,预计收益较2019年同期将微增5%。

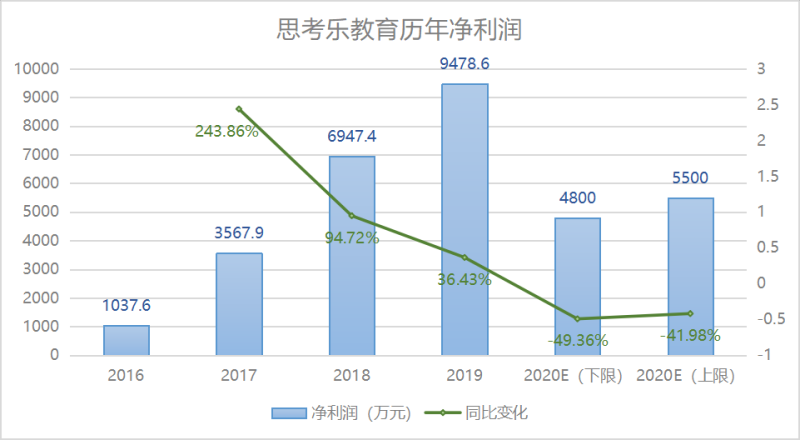

净利润预计更是将出现大跳水。

思考乐董事会预计,截至2020年12月31日止,思考乐将录得纯利4800万-5500万元,较比2019年度实现的9480万元,同比减少41.98%-49.37%,近乎腰斩。

预计2020财年将录得经调整纯利不少于人民币8000万元,对比2019年全年实现的1.36亿元,同比减少41.26%。

另外,回溯思考乐此前历年的净利润数据,我们可以发现,近年来思考乐的净利润增速已经出现明显下降——2019年同比增长不足40%,还不及2017年同比增速的零头。

2020年,思考乐或将首次出现年度净利润负增长。

摔了这么大一跤,总得有点原因。

思考乐给出了两个解释,一个是“新店还不赚钱”,运营的学习中心所带来的成本和收益差值是影响利润的因素之一;除此之外,主要还是由于疫情影响。

在盈利警告中,思考乐提出,利润下降首先是由于单位课时费用有所下调。由于受疫情影响,集团向学生提供特别折扣及其他优惠条款,导致单课时平均费用较2019年下降约10%,这一定情况下影响了毛利情况。

而这似乎与思考乐在2020年半年报中的表述并不相符。

据财报信息显示,2020年上半年,思考乐的辅导课时增加至3894万课时,比去年同期3704万课时增长5.1%;平均课时收费从79.8元/课时,增长4.8%至83.6元/课时,因此提升了其盈利水平。

思考乐教育还表示:随着疫情渐趋稳定,集团的所有线下学习中心已于今年6月全面复课。与此同时,思考乐教育迅速把握疫情为行业带来的整合机会,全体管理层、校长及老师全力聚焦暑假导流的工作。今年暑假体验课程整体学生人次比去年同期增加91.4%,深圳以外的城市的同比大增215.0%。

基于上述原因,2020年上半年,思考乐实现净利润4630万元,同比增长38.4%。对比此次盈利警告中披露的2020年将实现4800-5500万全年净利润,仅2020年上半年,思考乐便已完成全年业绩的84.18%-96.46%;而整整下半年思考乐几乎没有利润入账。

资本似乎也不相信思考乐的这种说法。随着盈利预警的发布,1月18日,思考乐股价大跳水。盘中一度下跌41.9%至8.2港元/股;截至收盘,报9.25港元,单日跌幅达34.49%;总市值51.4亿港元,较前一交易日蒸发约27亿港元。

而从股价走势上看,此次盈利预警的不利影响似乎仍在持续,从1月18日至2月5日,短短15天,已经跌下近3成。

向来以稳定盈利能力和亮眼发展速度为壁垒的思考乐,究竟遇到了什么问题?资本是否还看好这只“牛股”?

“热豆腐烫到嘴了”

可以说,思考乐是带着光环上市的,“教培界的海底捞”、“华南五虎”,行业内将其称为卓越教育的有力对手,资本更是将其看作是“后起之秀”,是“能够压倒前浪的后浪”。

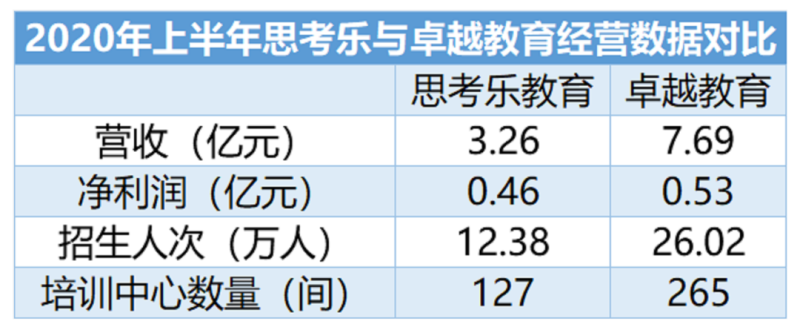

资本市场给予的估值也是肉眼可见的高。截至2月5日收盘,思考乐总市值55.40亿港元,是卓越教育24.81亿港元总市值的两倍多。静态市盈率52.29倍,是卓越教育的三倍多。

但经营数据却是截然相反。

2020年上半年,卓越教育实现营收7.69亿元,是思考乐同期营收的两倍有余;招生人次达26.02万人,是思考乐同期12.38万招生人次的两倍多;培训中心数量达265间,也是思考乐截至同期127间培训中心数量的两倍有余。

也有分析指出,虽然思考乐教育与卓越教育之间有极大的营收差距,但过去三年,而卓越教育的营收年化复合增长率仅为26.9%,与思考乐实现的60.9%相比,从业绩增长角度,思考乐教育有更高的增长潜力。

实际上,思考乐教育的高增长率更多建立在前期基数较小的基础上,如果只看营收净增长额度,2016年-2019年期间,卓越教育历年营收增长绝对值均超过思考乐教育。

于是,思考乐将提升整体营收规模,建校招生、快速扩张,选为发展的主要路线。

在此次盈利警告中,思考乐表示,其在2020年继续加大在粤港澳大湾区、浙江省及江苏省的战略发展部署,以提高其长远盈利能力。年内,旗下经营学习中心数目由2019年的100家增加至2020年的152家;于2020年下半年所提供辅导课时总时数较2019年同期增加约28%。

而在早前,思考乐教育集团管理层更是推出了“550战略计划”——未来5年,在超过50座城市中,建设超过500所分校,实现营收目标50亿元。

然而,扩张规模相应地开始影响思考乐的盈利能力。此次盈利警告中,思考乐提出“2019及2020年开始运营的新学习中心在2020年仍处于增长阶段,所产生的收益相对有限,而直接经营成本仍较高,因而导致毛利减少”。

更麻烦的是,如果能扩大规模,牺牲一定的利润是可以接受的。但上半年形势一片大好,营收逆势出现两位数增长。下半年疫情逐渐平息,却拖累了全年的营收增长。规模扩张不但损失了利润,似乎也在陷入不增收的困境。

此前的高估值遇上这样的业绩预期,资本的必定更加理性。对此,国盛证券调整思考乐教育2020-2022年经调整净利润预测至0.80/1.38/1.98亿元,较原预测的归母净利润,同比变化-41.3%/73.0%/43.4%。

先得走得稳才能跑得快,只求速度难免会被热豆腐烫到嘴。如果单个学习中心营收及盈利规模做不大,那么按照这种扩张速度发展下去,思考乐或将越跑越慢,甚至与原定营收目标背道而驰。