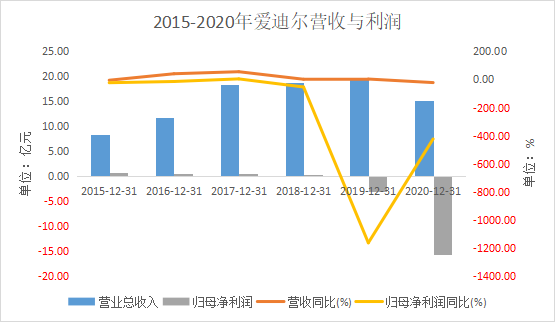

4月30日,爱迪尔(002740.SZ)发布了2020年年报,公司实现营收15.14亿元,同比下滑21.99%;归母净利润亏损15.71亿元,同比暴跌424.06%。

值得注意的是,公司于4月27日发布了业绩下修公告,预计2020年亏损15.71亿元,而此前1月份预计亏损8.46亿-9.5亿元。对于此次修正,爱迪尔表示,公司对应收账款预计信用损失计提增加约0.95亿元,对存货跌价损失计提约4.3亿元。这也是爱迪尔继2019年亏损3亿元之后,连续第二年亏损且幅度扩大。

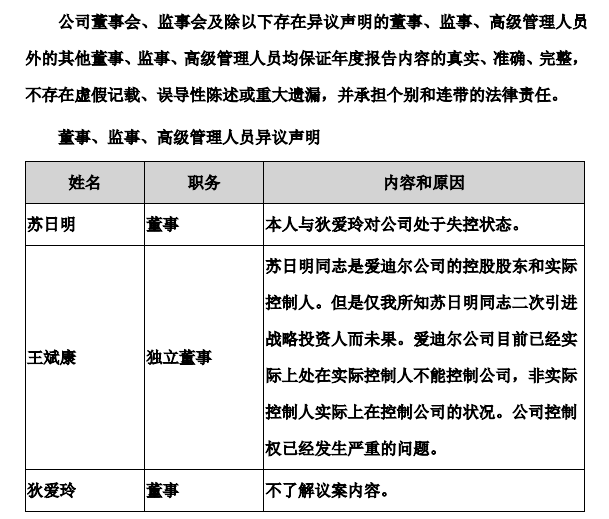

有意思的是,在爱迪尔年报开篇,公司“实控人”苏日明称:本人与狄爱玲对公司处于失控状态。独立董事王斌康也表示,“爱迪尔目前已经实际上处在实际控制人不能控制公司,非实际控制人实际上在控制公司的状况。公司控制权已经发生严重的问题”。

因此,年报发布当日,深交所向爱迪尔发出关注函,要求董事苏日明、狄爱玲,独立董事王斌康结合各自对公司《2020年度报告》及《2020年度报告摘要》的董事会议案投弃权票或反对票的理由,说明其仍保证公司2020年年度报告所披露的信息真实、准确、完整的原因及合理性。

而爱迪尔的股价,也是自2015年上市冲高之后,一路下滑跌跌不休,与4月30日的收盘价4.14元相比,股价已经跌去80%,并且市值仅剩下19亿元。

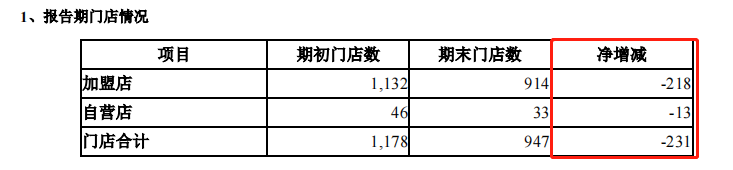

2020年门店减少231家,爱迪尔关店率20%

资料显示,爱迪尔是集珠宝首饰产品设计研发、生产加工、品牌连锁为一体的珠宝品牌企业,主要采用加盟商加盟销售和非加盟商经销销售相结合的业务模式,开展“IDEAL”品牌珠宝首饰的设计、生产与销售,主导产品为钻石镶嵌饰品,公司于2015年上市。

根据2020年年报,报告期内,爱迪尔共有914家加盟店、33家自营店,合计947家门店,然而,爱迪尔去年却撤店231家,关店率约20%。其中,自营店无新增,撤店13家;加盟店新增47家,撤店265家。

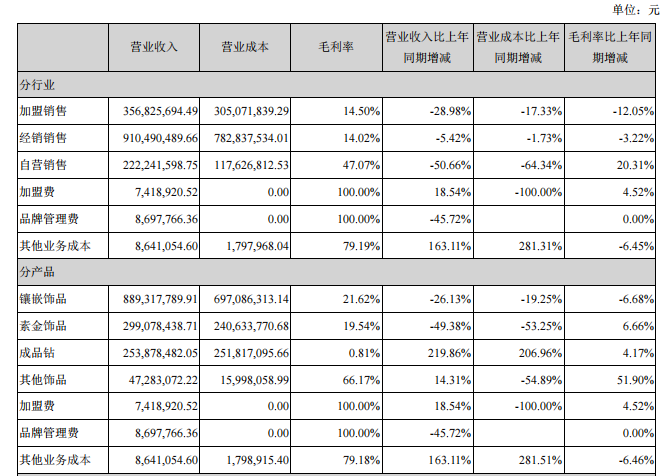

从行业来看,经销销售为爱迪尔销售收入的主要来源,营收占比为60.13%,却也是毛利率最低的销售方式,2020年经销销售的毛利率仅为14.02%,并且较上一年还下滑了3.22%。而自营销售的毛利率最高,为47.01%,并且比2019年还上涨了20.31%,但其营收占比仅为14.68%,甚至营业收入相比去年还下降了50.66%。

从产品来看,镶嵌饰品为爱迪尔的核心产品,尽管营业收入比2019年减少了26.13%,但营收占比仍为58.73%,不过其毛利率较2019年下滑了6.68%,为21.62%;而成品钻产品的营收占比由去年的4.09%上升到了16.77%,并且营收增速高达219.86%,但其毛利率仅为0.81%。

值得注意的是,自2019年开始,爱迪尔就已经不自产产品了,全部委外加工或是外部采购。另外,为了降低库存,公司将滞销、积压久的存货进行了力度较大的促销,但是爱迪尔的销售量却还是较2019年下滑了20.15%,甚至其2019年的销售量相比2018年也仅仅是微增0.43%。

除了促销降低存货外,爱迪尔还对存货计提了跌价准备。然而,针对存货的真实性,爱迪尔的审计机构大华会计师事务所(特殊普通合伙)(以下简称“大华”)称爱迪尔库存商品余额约14.5亿元,其中约3.99亿元全额计提存货跌价准备。大华表示未能对上述账面余额3.99亿元的库存商品和存货跌价准备计提获取到充分、适当的审计证据。

收购扩张却加剧“增收不增利”,审计报告多处被出具保留意见

于2015年上市后的爱迪尔,一直处于增收不增利的状态,2015年、2016年的归母净利润分别为6737万元、5779万元,呈现逐年下降的趋势,甚至还不如2014年的8737万元。

于是,爱迪尔在2017年便开始了扩张的步伐。2017年3月,爱迪尔以2.55亿元收购深圳大盘珠宝51%股权。同年11月,爱迪尔又分别以9亿元和7亿元股份及现金的方式,收购江苏千年珠宝100%股权和成都蜀茂钻石100%股权。

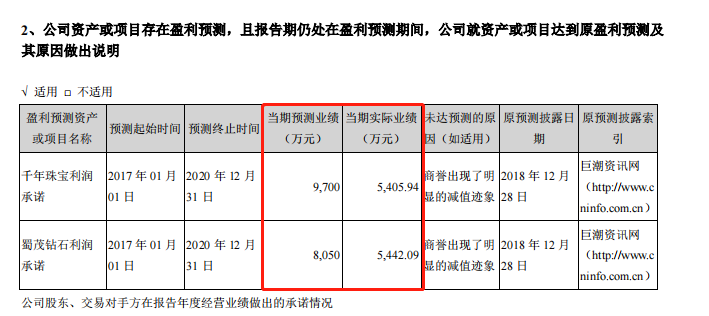

值得一提的是,大盘珠宝承诺2017年、2018年、2019年的净利润不低于3600万元、4600万元、5600万元,然而2019年大盘珠宝实现净利润2449万元,连承诺利润的一半都不到。无独有偶,千年珠宝、蜀茂钻石两家公司的业绩也是与大盘珠宝如出一辙,均没度过承诺期就发生了变脸。

有意思的是,意图通过大举收购来增厚业绩的爱迪尔,营收虽说增长了,却仍旧绕不开增收不增利的魔咒,甚至出现了亏损。2017-2019年期间,爱迪尔的营收分别为18.43亿元、18.77亿元和19.41亿元,归母净利润分别为6034万元、2814万元和-3亿元。

因此,爱迪尔在2019年对大盘珠宝计提了9730万元的商誉减值,2020年分别对千年珠宝、蜀茂钻石计提了约2.22亿元、2.23亿元的商誉减值准备。

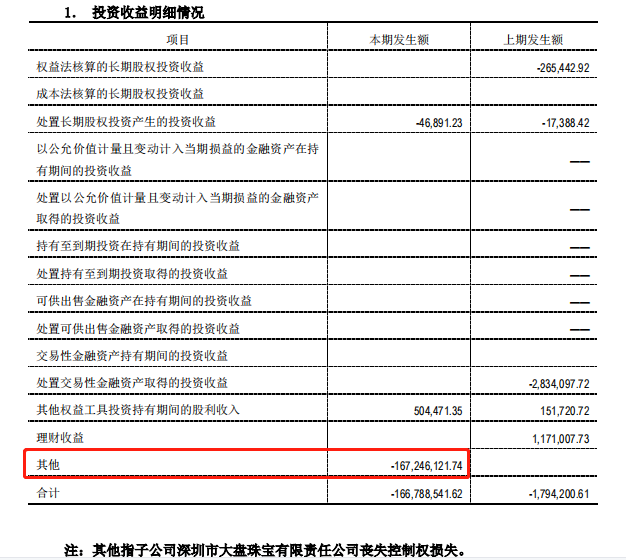

而2020年爱迪尔之所以出现巨额亏损,与投资收益、信用减值损失、资产减值损失这三个会计科目有着直接的关系,分别为-1.67亿元、-5.22亿元和-9.12亿元,合计约-16亿元。其中,投资收益主要为投资大盘珠宝产生的大额亏损;信用减值损失主要为坏账损失和担保损失;资产减值损失主要为存货跌价损失和商誉减值损失。

值得注意的是,除了存货的真实性以外,大华又对爱迪尔应收账款真实性和子公司大盘珠宝丧失控制权无法获得充分、适当的审计证据,均出具了保留意见。

针对应收账款部分,爱迪尔采用单项认定方式计提预期信用损失,其中账面余额1.52亿元应收账款全额计提坏账准备,大华表示无法对该部分应收账款的可收回性获取充分、适当的审计证据。

另外,今年3月,爱迪尔发布公告将转让大盘珠宝51%股权,转让金额为100万元。与此前的2.55亿元的并购对价相比,100万元的拟转让价格堪称“贱卖”。

针对子公司大盘珠宝丧失控制权,爱迪尔拟采取措施维护公司利益,从而将大盘珠宝确认为股权投资损益-1.67亿元,大华表示未能对该事项获取充分、适当的审计证据,无法确认相关结果的合理性。(蓝鲸资本 王晓楠 wangxiaonan@lanjiner.com)