9月1日,苏州宇邦新型材料股份有限公司(以下简称“宇邦新材”)即将接受创业板上市委的审议。此次为公司二度IPO,上次就倒在了上会的审议。

据了解,宇邦新材此次拟募集资金4.67亿元,用于年产光伏焊带13500吨建设项目、研发中心建设项目、生产基地产线自动化改造项目,以及补充流动资金。

第一次IPO被否,核心问题仍未解

招股书显示,宇邦新材的主营业务为光伏焊带的研发、生产与销售,主要产品为光伏焊带,主要应用于光伏电池片的连接,现已发展成为国内光伏焊带产品最主要的供应商之一,主要客户包括隆基乐叶、天合光能、晶科能源、韩华新能源等。

受益于下游市场需求的快速增长,公司焊带销量随之大幅提升。2018年至2020年,公司实现营业收入5.53亿元、6.02亿元、8.19亿元,对应净利润分别为3325.69万元、4903.11万元、7904.8万元。

具体来看,宇邦新材有两大主营产品,即互连焊带、汇流焊带。其中,互连焊带产品在报告期内贡献了4.49亿元、4.87亿元、6.72亿元,占总收入82.7%;另一产品汇流焊带贡献了17.3%的收入。

据了解,宇邦新材曾在2016年拟上市创业板,并于2017年IPO上会被否,当时发审委会议提出的问题主要涉及报告期各期公司净利润、毛利率大幅下滑;应收票据余额、商业承兑汇票余额逐期大幅上升;关联交易;募投项目产能消化等。

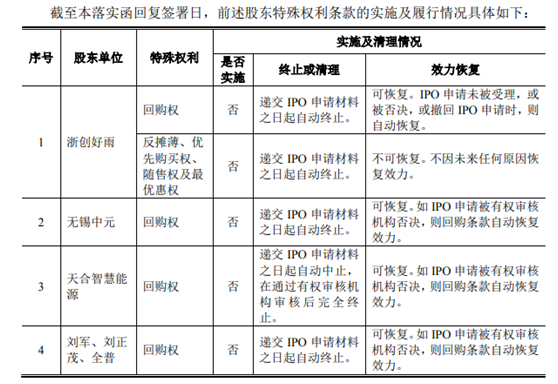

在宇邦新材首次IPO失利后,有多位股东纷纷退场。而本次IPO披露的招股书,公司2020年6月引入新股东时,实际控制人、控股股东分别与新股东签订了含有特殊权利条款的协议安排。

从财务数据上来看,先前公司存在的问题依然存在。

2018-2020年,公司应收账款账面余额分别为16707.65万元、18109.76万元和26652.73万元,占当期营业收入的比例分别为30.20%、30.08%和32.56%。

同期,公司应收票据账面余额为24971.55万元、19696.32万元和26726.19万元,占当期营业收入的比例分别为45.13%、32.71%和32.65%。

虽然这三年的业绩稳步上升,但根据最新披露的招股书披露,截至2021年6月30日,宇邦新材总资产较2020年末增长12.41%,实现营业收入5.7亿元,同比增长68.21%,但扣非后归母净利润同比增长仅8.01%,营收与净利润的增速出现了明显脱节。

对此宇邦新材表示,主要系大宗商品原材料价格上涨导致营业成本上升所致。受此影响,2021年1-6月主营业务毛利率为14.96%,较2020年下降4.34个百分点。

五大供应商集中度高,采购合理性疑点重重

据悉,光伏焊带产品的原材料主要为铜和锡合金,产品直接材料成本占主营业务成本的90%左右。因此原材料的采购对于公司利润尤其重要。公司主营业务毛利率对原材料采购价格变化较为敏感,存在因原材料价格波动导致公司毛利率下滑的风险。

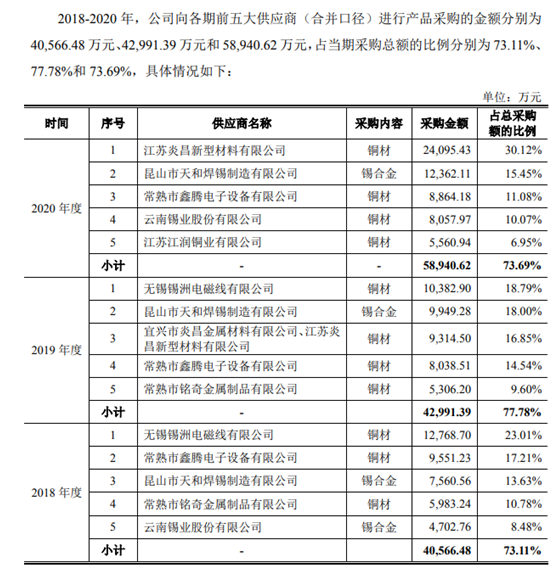

2018-2020年,公司向各期前五大供应商(合并口径)进行产品采购的金额分别为40566.48万元、42991.39万元和58940.62万元,占当期采购总额的比例分别为73.11%、77.78%和73.69%,供应商集中度高。

纵观这几年的前五大供应商主要包括江苏炎昌新型材料有限公司、无锡锡洲电磁线有限公司、鑫腾电子、常熟铭奇等公司。

猫妹发现,报告期内宇邦新材向宜兴炎昌和江苏炎昌采购价格大幅上升,2020年前述公司成为发行人第一大供应商。2018-2020年,公司向宜兴炎昌及江苏炎昌采购金额占其合并口径营业收入(简单相加)的比例分别为9.56%、20.10%和20.94%。

值得注意的是,江苏炎昌2019年度营业收入为8497.88万元,净利润亏损23.58万元,2020年营业收入为3.9亿元,净利润仅80万元。这其中主要由于宜兴炎昌和江苏炎昌向宇邦新材销售单价低于其他同类型供应商报价。江苏炎昌为何要一直亏钱给宇邦新材发货呢?还是这里面有其他原因或者利益输送?

另外一个供应商鑫腾电子在成立之初,宇邦新材实际控制人肖锋之配偶王歌就是其大股东,而就在双方开始合作的当年,王歌便将其所持鑫腾电子的股权转让,于2014年12月退出了股东之列。

第一次IPO时,公司并未说明王歌转出鑫腾电子控股股权、以及鑫腾电子在人员没有增加的情况下营业收入逐年大幅增加的原因及合理性。

目前,宇邦新材与鑫腾电子仍然保持大量的采购,公司的采购量占了鑫腾电子的99%以上,对于一家年营收已经接近亿元的企业来说,这还是比较少见,并且都是持续微利合作,这也说明鑫腾电子的业务水平并不强。

而对于微利合作的原因,宇邦新材表示,因采购的铜圆丝产品,主要成本为金属铜价,价格具有波动性,故采取铜价加上适当加工费原则,则鑫腾电子采购价格与其他供应商不存在显著差异。

宇邦新材最近一年末产能为互联焊带7892吨,汇流焊带1957吨;而年产光伏焊带13500吨建设项目建成后,将新增年产12100吨互联焊带、1400吨汇流焊带产能。虽然现在整个大环境还不错,但是募投如此大的项目是否具有足够的市场消化能力,以及如何避免原材料涨价导致业绩下滑和毛利率下滑,这些问题都是公司需要考虑的。(蓝鲸上市公司 金磊 jinlei@lanjinger.com)