继冲击科创板未果,半年多时间内光华股份又欲转战深市主板。

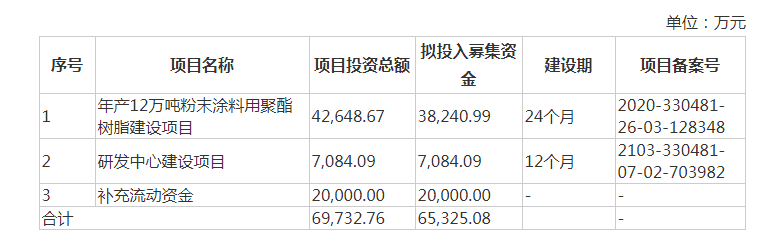

8月18日,浙江光华科技股份有限公司(以下简称“光华股份”)递交了招股书,公司拟募资约6.53亿元,其中3.82亿元用于“年产12万吨粉末涂料用聚酯树脂建设项目”、7084.09万元用于“研发中心建设项目”和2亿元用于“补充流动资金”。

事实上,这并非光华股份第一次冲击上市,早在2020年5月,公司科创板IPO就获得上交所受理,不过历经三轮问询后,公司最终在今年1月25日撤单。

值得注意的是,光华股份两次募资的项目用途都一样,不过除了“研发中心建设项目”拟投入金额未有变动外,其余两项均有增减。光华股份前次募集资金约为5.87亿元,与此次谋求深市主板上市相比要少6592.32万元。其中,“年产12万吨粉末涂料用聚酯树脂建设项目”和“补充流动资金”拟投入募集资金分别为4.26亿元和9000万元,不能看出,公司用于补充流动资金的募资增加了一倍多。

资料显示,光华股份专注于粉末涂料用聚酯树脂的研发、生产和销售,是国内主要的粉末涂料用聚酯树脂供应商之一。根据中国化工学会涂料涂装专业委员会统计,光华股份粉末涂料用聚酯树脂销量连续多年位居全行业第二位。

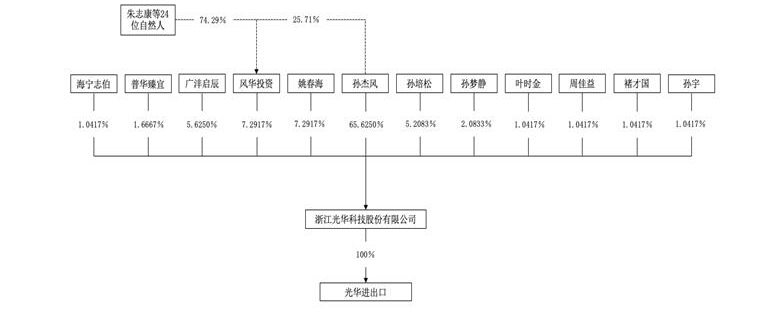

需要指出的是,光华股份是典型的家族企业,实控人家族合计持股比例超八成。

招股书显示,公司实际控制人为孙杰风、孙培松。截至本招股说明书签署日,孙杰风直接持有公司65.63%的股份,并通过风华投资控制公司7.29%的表决权,合计控制公司72.92%的表决权;孙杰风之父孙培松直接持有公司5.21%的股份,孙杰风之妹孙梦静直接持有公司2.08%的股份。因此,公司实际控制人孙杰风、孙培松及其一致行动人孙梦静直接和间接控制公司发行前总股本的80.21%,控股比例较高。

财务方面,2018-2020年以及2021年一季度,光华股份实现营业收入分别约为6.84亿元、7.38亿元、8.39亿元、2.39亿元;对应实现归母净利润分别约为4155.92万元、9170.99万元、1.07亿元、3914.96万元。

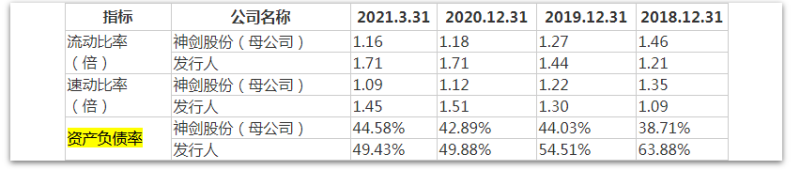

虽然近年光华股份的整体业绩较为稳定,但是公司运营的偿债压力却也不小。

2018-2020年以及2021年一季度,光华股份资产负债率分别为63.88%、54.51%、49.88%和49.43%,虽然处于下降状态,不过在同行业中仍处于较高水平。

与此同时,为获取生产经营所需要的流动资金,光华股份将主要的房产、土地使用权、专利抵押(质押)给贷款银行,截至2021年3月末,公司用于抵押的投资性房地产、固定资产、无形资产账面价值合计约为1.28亿元,占资产总额的12.75%。

此外,2018-2020年以及2021年一季度,光华股份应收账款余额分别为2.4亿元、2.47亿元、3.1亿元和3.21亿元。并且光华股份也表示,国内粉末涂料生产商数量众多,普遍经营规模较小,抗风险能力较差。如果公司对应收账款催收不利,或下游粉末涂料生产商经营不善,将导致应收款不能及时收回,进而对公司的资产结构、偿债能力及现金流产生不利影响。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)