来源:猫头鹰研究院 作者:猫头鹰josh

经过了两年的好光景后,今年的A股开始变得不太友好。市场宽幅震荡,行业频繁轮动。无论对于基金经理还是普通投资者,都是两个字:心累。

广发基金程琨的选择,是冷静地解读市场,并坚持自己一贯的风格:抓住市场的核心矛盾,跳出拥挤的人群,寻找结构性机会。

“当前市场的核心矛盾是大众认可的前景光明领域与极高估值之间的矛盾。在这种情况下,我想应该跳出拥挤的人群,去看一看不一样的风景,去看一看那些现阶段并不热门、估值不贵,长期前景还不错的公司。”

对这位拥有15年从业经验、8年公募基金管理经验的老将来说,2021是其多年投研生涯中普通的一年。

在此之前,他经历过多次极端的市场波动:

2008年,他在入行之初遇到了全球金融危机;担任基金经理的第三年,经历了2015年的大幅波动以及2016年初的熔断。后来,他经历了2018年市场的单边下跌以及2020年的新冠疫情冲击。

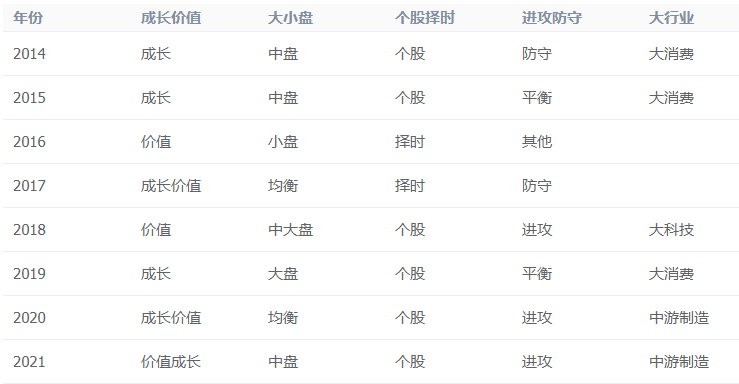

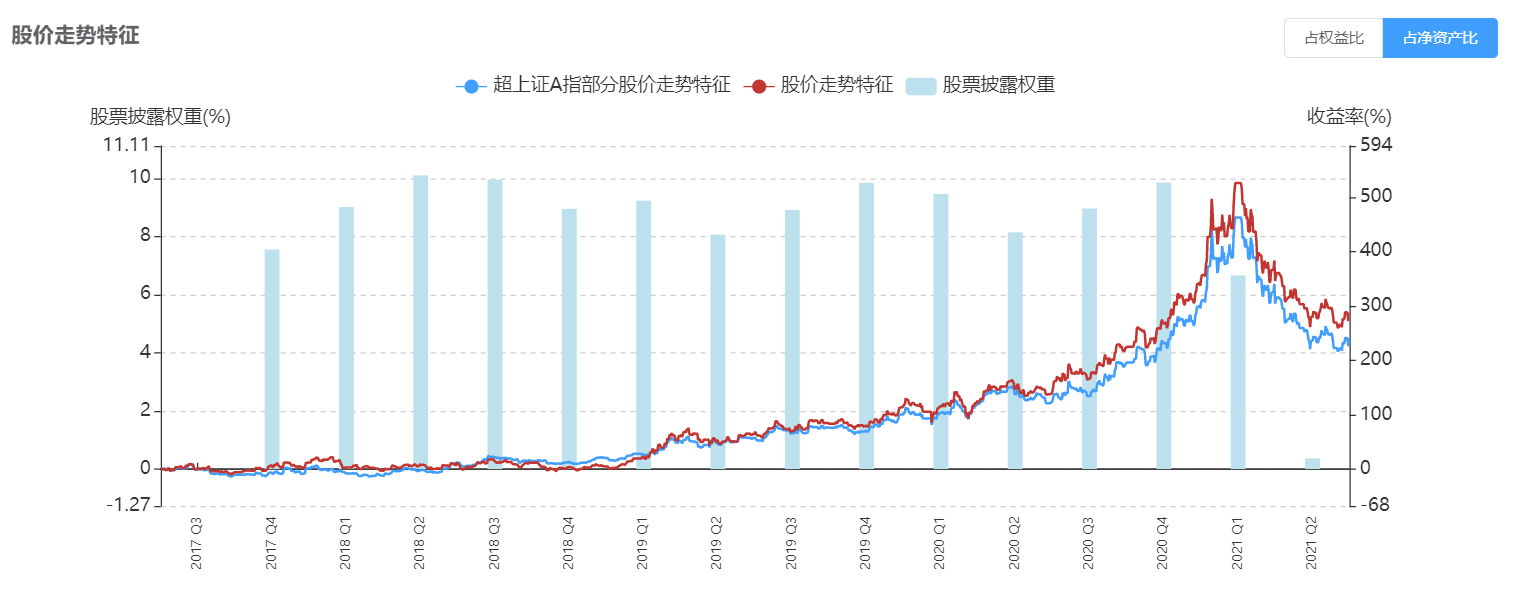

根据猫头鹰捕基能手的系统分析,在不同的市场阶段,程琨都取得了较为稳定的超指数alpha表现。

在市场行情的起落之间,程琨管理超过一年的四只产品,均能大幅超越沪深300指数。管理时间最久的广发逆向策略,自任职以来取得了224.48%的回报,年化回报18.26%。

基金简称

任职日期

沪深300(%)

任职以来回报(%)

任职年化回报(%)

广发逆向策略A

2014-09-04

107.27

224.48

18.26

广发核心精选

2018-11-05

51.75

107.39

29.24

广发优企精选A

2019-05-07

35.50

112.28

37.90

广发行业领先A

2019-05-31

37.12

81.42

29.91

经历几轮牛熊周期的洗礼,这位信奉独立思考、深入研究的老将,形成了清晰的投资理念。在他的关键词里,没有景气,没有热点也没有抱团。

他说,“我对自己的定位是经典的价值投资者。”

1

投资之道:价值是一种底层思维

A股并不缺价值投资的信徒,从巴菲特到张磊,大佬们关于价值投资的语录在市场上广为流传。

程琨对价值投资的认知是什么呢?

从投资的角度,他的方法论简明扼要:

“我的风格是学院派价值投资,一是比较在意企业质量,二是比较在意价格,也就是安全边际。对我来说,价值投资就是做好两件事情:一是发现价值,二是控制风险。”

展开来说,他认为价值投资是基于常识、安全边际、专业、长期四要素并存的投资行为。他的做法,就是基于专业性和常识,去寻找被市场错误定价的优质企业。在价格具备较好安全边际的情况下,去买入并长期持有。

我们常说越简洁的方式,越有效。事实上,这样的投资方法,也基本上是价值投资者的共识。而从过往的多次访谈中,我们能够看到的是,程琨对价值投资的思考并不止于此。他认为,价值是一种底层思维,讲究对问题本质的看法以及对未来演化的思考。

这样的底层思维,既体现为投资中对公司价值的挖掘,也映射于投资人本身。

“我们会以优秀企业家的自驱模型来要求自己,即基于使命、责任和专业的循环提升。以此为基础,价值投资人才会不停自我成长。”

自驱模型

责任

1)对持有人的信托责任:每笔投资要从受托人长期利益出发,希望每笔资金的投入和暴露的风险是最优的;

2)对投资资产的责任:把资本有效地配置到能够且有意愿为社会持续创造价值的企业上。

专业

1)专业的综合学科思考能力;

2)丰富的企业经营知识结构;

3)善于并热爱思考商业行为;

4)能够以企业家思维来思考企业和产业发展逻辑,从而让投资人能够通过深度研究公司基本面来有效评估企业的价值。

使命

投资人自身价值使命上的追求。

“相信优秀的投资人在企业家创造长期价值的路上也具有积极的意义,愿意为之持续付出努力并不断进化自己的认知和能力。“

这也构成了他的第一个重要特点:由内而外的真·价值投资者。

2

投资风格:

自下而上选股,偏爱消费制造,兼顾质量估值

程琨这样的投资理念,落实在组合之中有什么样的特点呢?

一、组合特征:个股集中,行业均衡,低换手,不择时

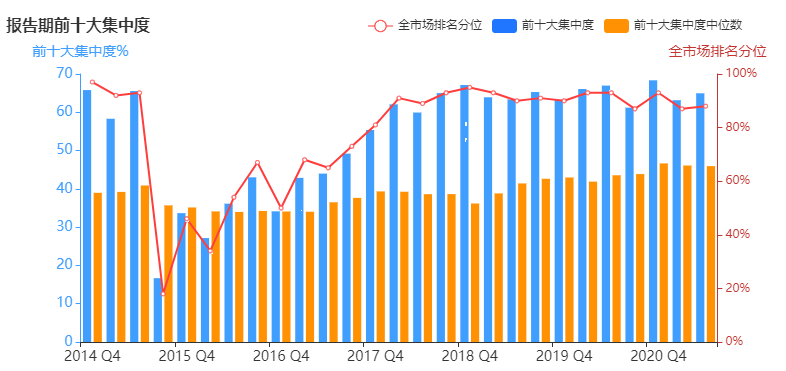

程琨是典型的遵循自下而上选股的选手,基本不做仓位择时,也不做中观配置。个股型选手对公司深度研究的要求很高,组合中贵精不贵多。前十大集中度基本保持在60%~70%之间,稳定高于市场平均水平。

同时,基于对风险控制的重视,他会有意识地做行业均衡,平衡资产的相关性风险。在他的组合中,单一行业的占比一般不会超过20%。

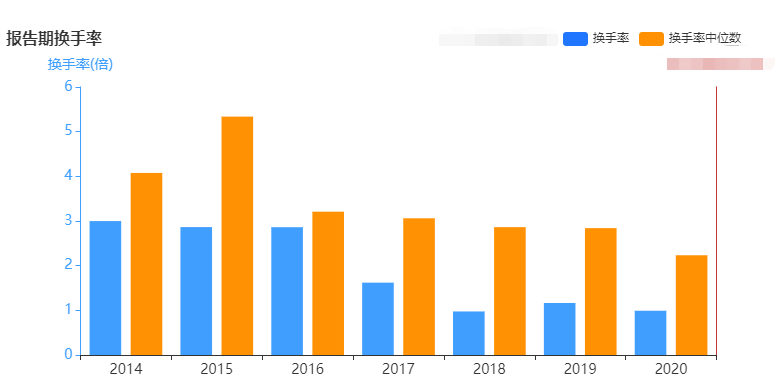

此外,换手率显著低于市场平均,并且,随着管理经验的丰富和投资框架的稳定,他的换手率呈现明显的持续下降趋势,2020年不到一倍。这是典型的价值投资者的特点,摒弃过度交易,相信时间的力量,通过陪伴企业成长来获取长期收益。

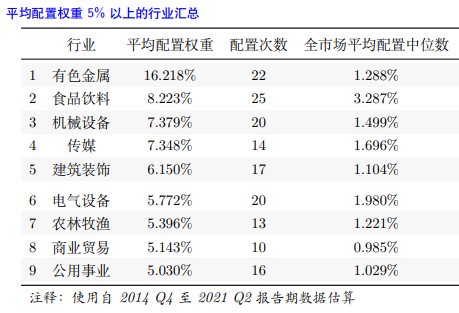

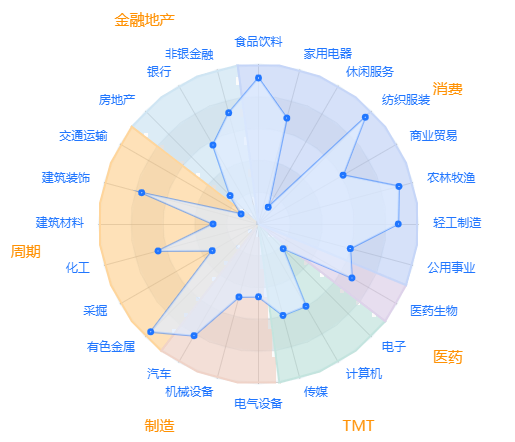

二、能力圈:管理经验丰富,行业宽度较广,偏爱消费制造

作为一名自下而上的选股型选手,选行业、择风格并不在程琨的投资方法之中。组合中的行业表现,更多是其基于个股选择后呈现的结果,而不是构建组合的出发点。

但是,具备较广的行业能力圈,正是他“自下而上,精选个股”投资方法的底层支持。

从数据上可以看到,在17个常配的申万一级行业上,他表现出了稳定的超行业指数高胜率。

广泛的行业宽度,与程琨过往15年中横跨A股和港股的投研背景有关。在担任研究员时期,他覆盖过TMT、消费、机械、汽车等行业。

“在研究员阶段,我养成了对企业价值的深度研究方法,搭建了基础的认知框架。进入投资领域后,通过扩大行业覆盖范围,以及与更广泛的企业交流,提升和完善了自己在对企业经营方面的思考能力。”

另外,程琨对行业没有“偏见”——金融地产、消费、医药、TMT、制造、周期板块均有涉猎。不过,基于他的投资框架,估值适中、产业发展处于稳定阶段的消费和制造板块,是他更为偏爱的方向。其中,制造领域中的汽车、机械、化工等,是他看得比较多的行业。

三、风格稳定:介于深度价值和成长价值之间,兼顾质量与估值

一般来说,同样是价值型选手,深度价值更注重估值,重视均值回归的收益;成长价值更看重企业的质量,对估值的容忍度更高。

程琨对自己的风格有着明确的定位,介于两者之间,兼顾质量与估值。

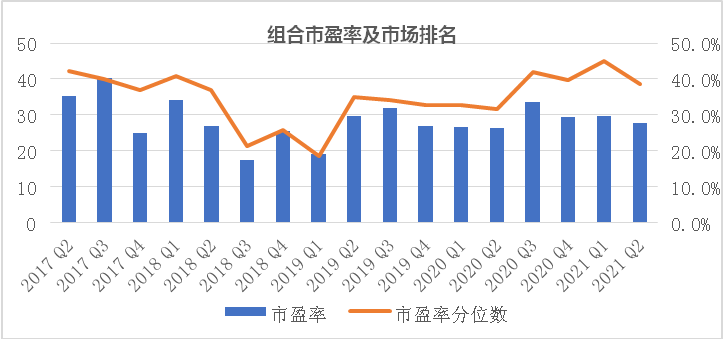

从猫头鹰捕基能手的系统分析来看,他的组合风格整体上是在深度价值和成长价值之间,组合的平均市盈率,尽管不会过低,但也有着明显的估值约束,稳定在35倍以内。

并且,做到了风格稳定、不漂移。

总结一下,自下而上选股、偏爱消费和制造、兼顾质量估值,是程琨在投资风格的三个特色标签。

3

选股风格:

深入研究,长期主义,逆向思维

我们再来看看,程琨是如何选股的。

程琨的做法是,先通过财务指标进行初筛,重点关注ROIC、ROE、周转率、资本结构、增长质量等评估质量的指标;在此基础上,再对企业进行定性研究,包括企业组织架构、企业文化、护城河来源、竞争策略、对上下游的溢价能力等等。

从基本面研究的角度,这样的框架大同小异。程琨的特点在于,他极为重视寻找认知差。

“投资者对企业价值的认知程度存在差异,在每个阶段都有不同企业的价值被市场低估。过去这么多年,我反复观察,觉得市场对企业的长期护城河和竞争力定价是不充分的。”

寻找认知差的前提,是对企业具备超额认知,那么如何去构建超额认知呢?

程琨提出了一个特别的视角:“我对企业的护城河要求比较高,会对企业经营发展做非常深入的研究,从企业家的角度评估企业。“

他希望自己的思考能做到和公司实际管理人以及控制人一样的高度,以平等的姿态与企业家对企业长期发展以及企业战略选择等深度问题做出探讨。

这也是前文提到的他的底层思维的体现,他说,“价值投资就是螺旋式上升,专业、责任、使命是一个大循环,有了使命感,才有专业能力去做支撑,才能看得更远,才能站在企业家的维度进行思考。”

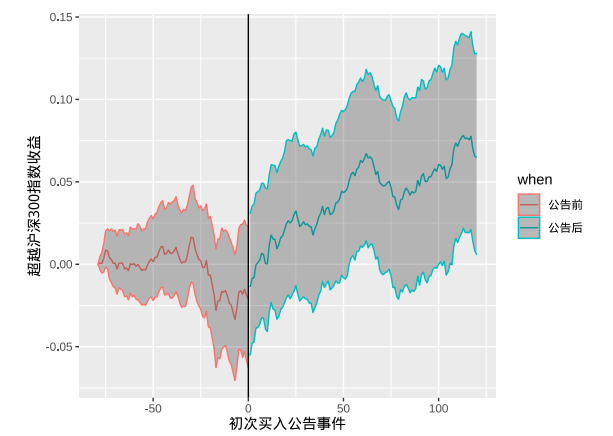

由于深入研究,因此持股自信有定力,在个股上也体现出了两个显著的特征:长期主义、逆向思维。

1)长期主义

在过去8年的公募组合管理中,他的重仓股平均持有时间超过两年。持有时间最长的是某铜矿龙头,已经在前十大中出现22个季度。另一只工程机械龙头,自2017年四季度进入前十大以来,常年保持着8%以上的权重,区间涨幅276%。

2)逆向思维

体现在个股选择上,程琨更愿意独立思考,远离热闹的人群。

“价值投资者中有一个有意思的投资共识,就是好的投资往往发生在枯燥乏味的机会中,竞争这笔投资和生意的人越少越好。“

打开近四个季度的持仓,会发现他的组合中大部分持股都不是耳熟能详的公司。没有银行地产,也没有白酒龙头。

他的重仓持股抱团度极低,在最新一季的持仓中,甚至有四个公司,只同时出现在了个位数机构的重仓持股中。

2020/6/30

2020/12/31

2021/3/31

2021/6/30

重仓机构数

三一重工

三一重工

欧派家居

分众传媒

178

洽洽食品

紫金矿业

紫金矿业

欧派家居

48

双汇发展

分众传媒

分众传媒

紫金矿业

213

红旗连锁

欧派家居

三一重工

比音勒芬

29

分众传媒

三七互娱

双汇发展

巨星科技

28

三七互娱

双汇发展

比音勒芬

华铁应急

9

紫金矿业

巨星科技

巨星科技

继峰股份

3

山东高速

比音勒芬

中旗股份

中旗股份

7

欧派家居

中旗股份

继峰股份

岱美股份

3

山东黄金

瀚蓝环境

海澜之家

瀚蓝环境

30

数据来源:猫头鹰捕基能手

逆向思维也体现在个股买入时点上,程琨更偏好左侧布局,静待花开。

4

猫头鹰总结

最后,我们再来回顾一下程琨先生的形象。

我们认为程琨先生是一位坚定的价值投资者,

他坚持自下而上选股,行业能力圈较广,偏爱消费和制造;

他的风格介于深度价值和成长价值之间,长期稳定不漂移;

他在选股上的特点是深入研究、长期主义、逆向思维。

在多年的投研生涯中,他以优秀企业家的自驱模型来做自我要求,站在企业家的高度去进行投资思考。

如果你也相信价值投资,不妨关注这位真·价值投资人。