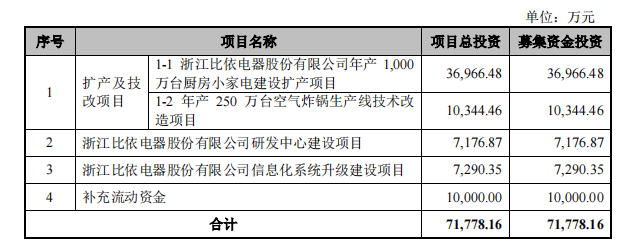

近日,浙江比依电器股份有限公司(以下简称“比依电器”)披露了招股书,拟在上交所主板上市。比依电器计划募集资金7.18亿,其中4.73亿用于扩产及技改、7176.87万用于研发中心建设、7290.35万用于信息化系统升级建设以及1亿用于补充流动资金。

根据Statista数据库的数据,在2019年底起新冠疫情爆发的背景下,居家时长增加推动各类小家电消费的增长,2020年全球小家电的总销售金额增长速度提高,新冠疫情使2020年的小家电全球销售金额提升了11%。

而2020年疫情下的“宅经济”确实有效地推动了比依电器营收的增长,但受限于公司“贴牌、代工”的身份,其净利润较低,特别在“激情消费”褪去后公司也遭遇销售日益趋冷。在债务压力长期未能缓解的情况下,公司却依然频繁向关联方资金拆借也实属让人质疑。

七成收入来自“空气系列”产品,与股东对赌IPO“亚历山大”

资料显示,比依电器成立于2001年,是一家以空气炸锅、空气烤箱、油炸锅、煎烤器等加热类厨房小家电产品的设计、制造和销售为核心业务的企业。目前,公司核心产品空气炸锅、空气烤箱,销售占比75%左右。

招股书显示,比依电器的控股股东为比依集团,直接持有公司75%的股权。公司实际控制人为闻继望。闻继望通过比依集团和比依香港间接持有公司83%的表决权,同时,闻继望也是公司董事长。

此外,担任董事、董事会秘书的闻超、董事汤雪玲与公司实际控制人闻继望分别系父子、夫妻关系,前述二者均不持有公司股份。其中汤雪玲未担任公司其他职务且未参与公司日常经营,闻超主要负责公司本次发行上市等有关工作。不过,实控人的儿媳张淼君子却通过比依企管持有公司0.665%的股份。

值得注意的是,比依电器此次冲刺IPO的压力着实不小,公司还背负着对赌协议。

2020年4月,公司曾与郭爱萍、远宁睿鑫、西电天朗等12位股东签署了对赌协议,协议约定如若比依电器在2021年6月30日前尚未提交A股IPO申报材料,亦或者2022年12月31日前尚未在证券交易所挂牌交易等情况出现,比依电器则需按协议约定的价格和方式回购股权。

八成营收靠“贴牌”,专利却是“花拳绣腿”

近年来,厨房小家电尤其是西式小家电和居家相关度高的新兴小家电品类得到了普及推广。也因此,比依电器的业绩呈现高速度增长。

2018至2021年1-6月,比依电器的营业收入分别为6.18亿、7.4亿、11.63亿和7.59亿,同时期内,公司归母净利润分别为4513.34万、6318.06万、1.06亿和5290.91万,其中2020年的营收与利润分别增长57.18%、67.67%。

而公司的高速增长则主要来自于营收占比超六成的空气炸锅,其销售收入由2018年的3.04亿增长至2020年的6.41亿,年均复合增长率达 45.13%。此外,空气烤箱销售收入由2019年的1502.17万增长至2020年的1.84亿。

在比依电器营收大幅增长的同时,公司的核心产品更是呈现了“量价齐飞”画面。空气炸锅的销量不仅从2019年的286.72万件上升到了2020年389.07万件,其单价更是由2018年的161.68元/件提升到了2021年1-6月的181.11元/件,除了2020年出现不到3元的下滑外,近年基本处于涨价趋势。

也因此,2018至2021年1-6月,公司主营业务毛利率分别为17.98%、22.71%、22.98%和16.33%,存在较大波动。其中,2019年毛利率大幅上升,主要系毛利率较高的空气炸锅、空气烤箱产品销售收入占比上升、主要原材料价格下跌以及美元兑人民币升值所致。而2021年1-6月毛利率大幅下调主要系美元汇率下跌、飞利浦等大客户定制化产品毛利率较低及主要原材料价格上涨所致。

需要指出的是,比依电器的主营业务收入以外销为主,营收占比超九成。2018至2021年1-6月期间,公司产品外销占主营业务收入比例分别为98.42%、95.47%、89.64%和95.54%。

此外,比依电器的主要业务模式包括ODM/OEM业务和“BIYI比依”自主品牌OBM业务。具体来看,截至2021年1-6月,比依电器ODM业务的营收占比超过八成且较为稳定,OEM业务的营收占比在10%左右,而公司自主品牌OBM业务的营收占比仅有0.47%。

目前公司已经与飞利浦、NEWELL、SharkNinja、De’LonghiGroup、SEB、小熊电器、苏泊尔等国内外知名客户合作。不过,公司前五大客户均为ODM/OEM业务直销客户,并且客户集中度不断提升,报告期内营收占比分别为40.48%、42.68%、46.61%和51.65%。

虽然公司ODM/OEM业务下的销量呈逐年递增趋势,但议价能力不足,公司的OBM单价几乎都要超过同时期内ODM/OEM,甚至2018年时相差近一半。而同时期内,三者的毛利率相差甚远,截至2021年1-6月,ODM、OEM和OBM的毛利率分别为17.23%、9.97%和28.09%。并且下游客户对空气炸锅、空气烤箱等产品的性能、外观等特性要求较高,也就是说如果公司生产的空气炸锅、空气烤箱等产品产生严重的质量问题,将造成公司客户流失。

值得一提的是,虽然比依电器强调公司注重研发创新,但是从其专利发明来看更多却是“花拳绣腿”。

截至2021年7月31日,比依电器拥有118项已授权专利,其中,发明专利8项,实用新型专利19项,外观设计专利91项,占专利总数的77%以上。而报告期内,公司研发费用投入分别为2479.74万、2311.32万、3898.63万和2528.51万,占同期营业收入的比重分别为4.01%、3.12%、3.35%和3.33%。从公司的员工配备也能看出其研发孱弱,截至2021年6月30日,比依电器员工共计2286人,其中研发和技术人员156名,占员工总数的比例为6.82%,并且公司大专及以下人员占比96.85%。

偿债压力居高不下,却向关联方频频拆借

自身还债压力不小的比依电器,却还是个“热心肠”。

报告期内,由于业务扩张速度较快,生产设备和人力成本等投入较大,资金需求量较大,比依电器目前主要通过债务融资满足业务资金需求,资产负债率较高导致其存在一定的偿债风险。2018至2021年1-6月,公司资产负债率分别为75.78%、74.71%、72.68%和70.15%,而同时期内行业平均分别为71.88%、48.95%、35.8%和54.59%。

有意思的是,在债务压力显著的背景下,比依电器还多次向外拆出资金。从数据来看,仅2018年和2019年,比依电器就分别向比依集团、中易致远、宁波鲸鱼、公司总经理胡东升等关联方分别拆出资金2.67亿和1.73亿。

此外,招股书显示,剔除大股东通过转老股及分红所得偿还1.96亿借款、资金占用利息及转贷影响,公司与比依集团之间累计资金拆出3亿、累计拆入3.08亿,最终用于实际控制人家族的对外投资、拆借及消费。

值得注意的是,除了居高不下的偿债压力外,比依电器的应收账款也是长期处于高位。2018年至2021年1-6月,公司应收账款账面余额分别为6848.07万、1.35亿、2.99亿和2.89亿,占营业收入的比例分别为11.07%、18.27%和25.74%和38.12%。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)