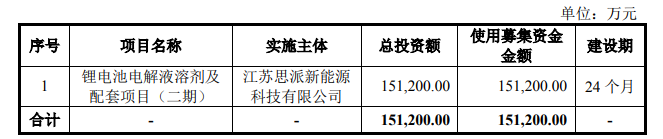

近期,山东海科新源材料科技股份有限公司(以下简称“海科新源”)提交了招股说明书。此次IPO海科新源拟募资15.12亿元,并且全部用于锂电池电解液溶剂及配套项目(二期)。

值得一提的是,海科新源曾在英国AIM市场上市,如今欲回A股冲刺创业板。

招股书显示,海科新源成立于2002年,并且此前曾在境外成功上市。2005-2006年,海科新源开始进行红筹架构搭建。2007年2月,海科新源成功登陆了伦交所,并在AIM市场(英国伦敦证券交易所设立的二板市场)上市交易。不过仅一年后,自2008-2014年,海科新源开始准备及进行红筹架构重组。2018年,海科新源终止在英国AIM市场上市,并以每股30便士的价格回购最多17134529股普通股。此外,深交所对海科新源曾在境外上市这一情况在问询函中也予以了关注。

截至招股说明书签署日,杨晓宏合计控制海科新源81.64%的股权,为公司控股股东。

资料显示,海科新源主要从事碳酸酯系列锂离子电池电解液溶剂和高端丙二醇、异丙醇等精细化学品的研发、生产和销售。此外,新能源汽车行业是公司核心产品电解液溶剂新能源材料下游重要应用领域之一。目前,国内客户有比亚迪、天赐材料、国泰华荣等,其中后二者的终端客户为特斯拉、宁德时代等。

2018年至2021年1-6月,海科新源分别实现营业收入10.32亿元、10.47亿元、16.6亿元、13.81亿元,归母净利润分别为5942.29万元、1.22亿元、1.53亿元、2.33亿元。

虽然报告期内海科新源的业绩呈现上升的趋势,但其盈利却是来自涨价。报告期内,营收占比超6成的碳酸酯系列产品销售均价由2018年的8604.73元/顿上涨至2021年上半年的12337.3元/顿,涨幅超40%。

值得注意的是,海科新源在产能不饱和的情况下却依然募资扩产。公司营收占比超6成的碳酸酯系列产品的产能除了在2019年饱和外,2018年、2020年仅为8成利用率,而2021年上半年只有6成。

而异丙醇产能利用率在2019年仅有1.79%、2020年却突升至85.11%,变动较大。对此,海科新源称,公司2019年开工率不高,在2020年年初开始新冠疫情,异丙醇产品可用作消毒液,使得异丙醇产品的市场需求和市场价格有所提升,产销量较以前年度大幅增长。

需要指出的是,尽管海科新源的净利润由2018年的5942.29万元上升至2.33亿元,然而公司的经营活动产生的现金流量净额逐年递减。2018年至2021年1-6月,海科新源经营活动产生的现金流量净额分别为8756.87万元、-2143.7万元、-1.25亿元、8605.47万元,三年半合计约为2693.73万元。

对此,海科新源解释称,2019年和2020年公司经营活动产生的现金流量净额较低,主要系公司部分客户通过银行承兑汇票的方式回款,以及随着2020年下半年子公司思派新能源电解液溶剂产品新生产装置的正式投产,对下游溶剂客户的账期为3-4个月,且供应商跟公司的结算方式是款到发货。

也因此,海科新源的应收账款在报告期内呈现上升趋势,分别为1.45亿元、1.53亿元、4亿元和4.76亿元,占流动资产的比例分别为34.46%、32.19%、33.49%和35.10%。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)