日前,达内教育发布2021财年第三季度业绩。营收同比下降,净亏损进一步扩大。

发力少儿编程,面临政策的不确定性。

退市,备受瞩目的私有化进程叫停。

继续留在资本市场,却再度收到纳斯达克退市警告。

宣布“合股”计划,被质疑强制拉高股价保盘。

达内的葫芦里到底装的什么药?

愈陷愈深

业绩上,达内愈陷愈深。

财报数据显示,第三季度,达内净收入达内科技营收为6.15亿元,同比下滑0.9%。

利润仍处困局,2021第三季度,达内毛利、毛利率双降。

达内第三季度的毛利从上年同期的3.5亿元同比下降10.5%至3.13亿元;毛利率从上年同期的56.4%同比下降5.5%至50.9%。

从利润方面看,达内的业绩也很难令人满意。

2021财年第三季度,其经营亏损从2020年同期的亏损5660万元增加56.5%至亏损8850万元。

与此同时,净亏损也在不断扩大。

第三季度,达内科技净亏损9470万元,较上年同期净亏损的6390万元扩大48.2%;Non-GAAP净亏损9050万元,上年同期净亏损5650万元,同比扩大60.2%。

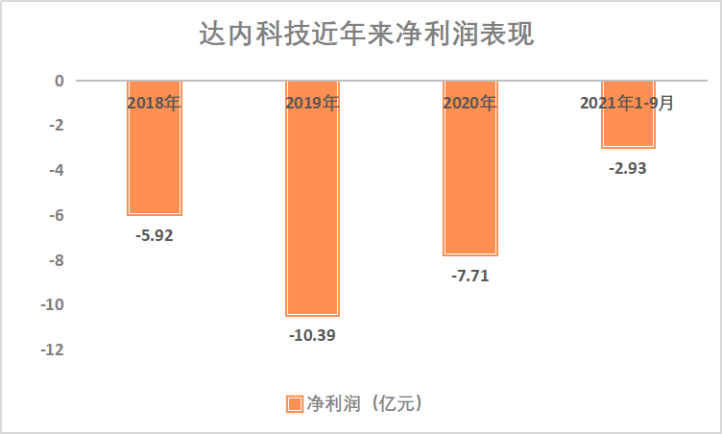

更值得注意的是,达内已连续四年录得净亏损。2018-2021年,达内教育总计净亏损近26.95亿元。

这也使得达内每股股票摊薄亏损随之增加。2021年第三季度,达内每ADS基本和摊薄亏损为人民币1.64元,而2020年第三季度,其每股ADS亏损为1.16元,已增加41.4%。

按照如此情形,达内的股票或已成为投资人手中“滚烫的山芋”。

债务方面,截至2021年9月30日,达内教育负债达32.51亿元,较上年同期的30.99亿元增加了4.9%。

而截至2021年9月30日,达内教育总资产为18.37亿元,较比去年同期的19.59亿元同比减少6.3%。

按照资产负债率来看,达内教育截至2021年9月30日的总资产负债率为178%;较比上年同期的158.15%同比增长19.85个百分点。

然而,其手中的现金在减少。截至2021年9月30日,达内教育的现金、现金等价物、定期存款(包括流动和非流动)以及受限制现金总额为3.05亿元,较截至2020年12月31日为3.65亿元减少了16.45%。

营收下降、亏损扩大;债务增长、现金收缩;四年净亏近27亿元的达内,业绩在泥沼中愈陷愈深。

风险犹存

业务上,达内教育的处境变得尴尬。

报告期内,达内教育的成人业务再度缩水。第三季度,达内成人业务注册总数为3.34万人次,较比2020年同期数据下降了13%。

同时,成人学习中心数量也进一步收缩。截至2021年9月30日,达内成人职业教育学习中心总数从2020年9月30日的106个减少至100个。

而在2018年,达内的成人教育业务的学习中心总数还是184个,三年间减少了45.65%,缩减了近一半。

学员数的下降也使得成人业务收入随之下滑。2021年第三季度,达内成人教育业务实现营收2.83亿元,较2020年同期的3.31亿元同比下降14.7%,占总营收的45.9%。

此消彼长,在第三季度,达内实现了少儿素质教育业务营收超越成人业务。

报告期内,达内少儿素质业务营收3.33亿元,较上年同期的2.9亿元增长14.8%,占总营收54.1%。

该业务学员数和学习中心数也都有所增加,第三季度至少参加过一次付费课程或截至第三季度末账户中还有余额的学生总数达到14.69万人,较2020年同期的12.28万人同比增长了19.6%。

抛弃成人业务,大力布局少儿素质教育业务的达内,却在当下面临政策风险。

百度搜索达内旗下少儿素质教育品牌童程童美,开屏广告醒目。其中,童程童美定位为“专注3-18岁少儿科技素质教育”。

而在今年4月,教育部在其官网发布《关于大力推进幼儿园与小学科学衔接的指导意见》。《意见》指出,各级教育部门要会同有关部门持续加大对校外培训机构、小学、幼儿园违反教育规律行为的治理力度,开展专项治理,落实国家有关规定。

同时,也重点要求校外培训机构不得对学前儿童违规进行培训。小学严格执行免试就近入学,严禁以各类考试、竞赛、培训成绩或证书等作为招生依据,坚持按课程标准零起点教学。

这或将对于童程童美的用户群体产生影响。未来其少儿素质教育业务是否能够保持可观的增长态势尚未可知。

而与之相比,风险更小的成人职业培训业务,却在其一次次挥起的“镰刀”下持续萎缩。未来,达内教育稳定增长点又在何处?

进退两难

除了财报,近期达内在股市上的动向也备受关注。

达内日前宣布,公司和买方团已一致同意终止此前宣布的合并协议。所有各方已签订了终止合并协议。

达内发布公告指出,公司和买方团在合并协议的具体条款和条件上存在分歧。根据终止协议,买方团各方将在2021年11月26日前向公司支付353万美元的和解款。合并协议将在公司收到上述期限内的全部付款后终止。

宣布私有化,是在2020年12月。

当时,达内教育宣布,其董事会已收到其创始人兼董事会主席韩少云的不具约束力的初步收购提议,拟议收购价格为每股A类普通股4美元(每ADS 4美元),较其12月7日收盘价溢价约27.4%,较公告前30个交易日的平均收盘价溢价约71.5%。倘若收购完成,达内教育将从纳斯达克交易所完成退市。

若能按照此计划实施,凡是在私有化要约不久前买入达内教育的投资人都能在这次私有化中获得可观回报。

然而,此次私有化告吹,投资人们也似乎因此被“摆了一道”。

事实上,达内这次的私有化,从一开始就透露着“迫不得已”。

早在2020年10月时,达内曾收到纳斯达克通知称,因仍未提交2018年年度报告,且持续拖欠报告,除非及时在纳斯达克听证会上进行听证,否则达内科技将会被退市。

去年11月,独立审核委员会又调查发现,达内科技在2014财年至2018财年的五年间,财报收入错报总额约9亿元,约占此前报告总收入的11.5%。此后,由于股价连续30个交易日低于1美元,达内科技又收到退市警告。

尽管2020年1月宣布退市警告解除,但还是引发了“余震”。

2020年3月,达内科技CFO杨余多离职,原完美世界CFO刘永基成为新任CFO。4月13日,创始人韩少云辞去CEO,原独立董事孙永吉成为CEO,达内一时间大换血。

截至12月3日收盘,达内报0.6966美元/股,较最高峰值2017年7月20日的20.15美元/股下降了96.54%。

为了“保盘”,12月1日,达内宣布,计划将其美国存托凭证(ADS)与普通股的比率从1股ADS代表1股A类普通股,改为1股ADS代表5股A类普通股。该调整将在12月23日美股交易开始时生效。

对于达内科技的ADS持有人来说,ADS比例的变化将具有与1 / 5反向分割ADS相同的效果。

达内教育表示,在ADS比例变更生效之日,每一个有记录的ADS持有者在交易日结束时,每持有五份现有ADS,就会获得一份新的ADS。但也有人质疑达内想通过此举强制拉高股价保盘。

然而,继此前达内虚增五年间累计虚增了6.3亿元的营业收入,股价持续低迷收到纳斯达克退市警告后,12月10日达内再度收到纳斯达克退市警告。

警告函中称,因公司美国存托股票(ADS)的收盘价最近连续30个工作日低于每股1美元,不符合纳斯达克上市规则中的最低交易价格要求,需在180个工作日内恢复合规,或至2022年6月8日。

对此,达内科技表示,此前公司已经宣布“拆股”,将每ADS代表1股A类普通股拆分为每ADS代表5股A类普通股。若SEC同意其修订ADS注册声明,此举或将于2021年12月23日生效。

达内科技认为,此举或可带动ADS交易价格按比例上涨,但无法保证实现这一目标。

财务造假、内控混乱、股价下行、几次濒临退市边缘,的确已然磨尽了投资人的耐心;如今,巨亏不断,风险仍存,进退两难的达内教育又能否重拾二级市场的信任?

达内教育,道阻且长。