《电鳗快报》文 / 李炳瑶

1月20日湖北东田微科技股份有限公司(以下简称东田微)创业板IPO申请获通过。招股书显示,东田微是一家专业从事精密光电薄膜元件研发、生产和销售的高新技术企业,主要产品为摄像头滤光片和光通信元件等。

在阅读该公司提供的上市资料时,《电鳗快报》注意到,东田微的业绩严重依赖固定客户,因此这些大客户的“安危”直接影响着该公司未来的业绩情况,明显存在风险。东田微在招股书中披露的数据与2019年5月和科达收购东田微的收购预案报告书中披露的数据存在差异,因此业内人士对该公司的财务数据的真实性提出质疑。

东田微曾几乎被和科达收购,但最终以失败告终。此后在不到一年的时间里,该公司的估值上涨了一倍,备受投资者质疑。

依赖固定客户 业绩增长难保证

招股书显示,从2018年至2020年(以下简称报告期),东田微对前五大客户的销售收入占其当期营业收入的比重分别为69.19%、75.85%和75.35%。其中欧菲光始终占据其第一大客户的位置,而且东田微对欧菲光的销售额逐年增加。

2020年,东田微向欧菲光销售摄像头滤光片所得的收入超过总营业收入的40%。这也就意味着,如果第一大客户的订单出现问题,东田微的经营业绩将受到严重影响。

今年3月,欧菲光失去了苹果这一大客户。据媒体报道,苹果贡献了欧菲光超过20%的营业收入。有业内分析人士认为,欧菲光销量下滑后,或减少对东田微的订单数量。东田微在第二轮回复中也表示,因手机产业链景气度减弱和欧菲光自身订单需求的下滑,2021年上半年其对欧菲光的销售收入为5639.26万元,较2020年下半年对其的收入规模明显下滑,在手订单金额也变低。

东田微表示,根据目前在手订单和客户订单预测,2021年其对欧菲光的销售收入较2020年将大幅下滑,若其未能及时开发其他客户订单、新产品推广未达预期或光通信业务拓展较慢等未能及时弥补公司与欧菲光业务规模的下降,将会对其2021年营业收入和经营业绩造成重大不利影响。

值得关注的是,东田微在招股书中阐明募资主要是为了扩产。其中,东田微对光学产品生产基地建设项目拟使用募集资金投入金额3.80亿元;光学研发中心建设项目拟使用募集资金投入金额7000万元;补充流动资金,拟使用募集资金投入金额7000万元。

业内分析人士认为,在固定客户订单量减少的情况下,扩产后的东田微在产能消化上或面临难题。在第二轮回复中,东田微对此解释称,自2021年第二季度开始,受多重因素影响导致下游智能手机出货量同比大幅下滑,市场需求偏弱。若受下游智能手机市场持续不景气影响导致手机出货量大幅下降,将会引起所处行业竞争持续加剧,对其摄像头滤光片的出货量和单价产生重大不利影响。如果公司其他产品和其他终端市场拓展不畅或者产生业绩无法弥补摄像头滤光片业绩的下滑等情况,将导致其营业收入和经营业绩下滑。

财务数据遭质疑

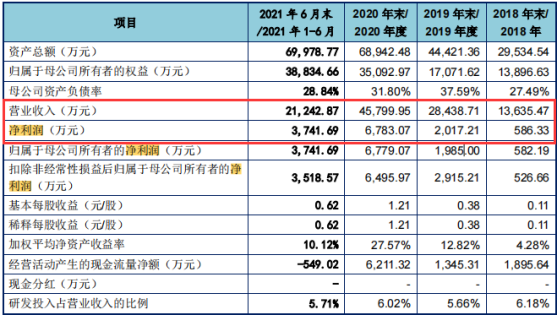

招股说明书显示,从2020年至2021年,东田微的净利润分别为6783.07万元和3741.69万元,2020年比2019年增加了3倍多。2018年,东田微的利润只有582.19万,在短短4年内,该公司的净利润增加了10倍。

业内分析人士质疑,在智能手机尤其是苹果之外的手机都不赚钱的情况之下,一个只做摄像头上小小的几分钱的玻璃的公司利润如此增加是否真实呢?

业内媒体比较了2019年5月和科达收购东田微的收购预案报告书中披露的数据与此次招股书中披露的数据,发现东田微的净利润有许多可疑之处。。

招股书显示,东田微2018年的营业收入为1.36亿,归母利润为582万,而在2019年的收购说明书中,2018年的营业收入为1.47亿,归母利润为1963万,差额为1911万。

在这次IPO说明书中,该公司2019年的营业收入为2.84亿,归母净利润为2017万,而在2019年的收购说明书中,2019年1-3月的营业收入为5917万,归母利润为976万,也就是说前三个月的利润率为16.5%;而后9个月的营业收入应该是2.25亿,同期净利润为1041万,由此得出2019年后9个月的利润率不到5%,与前面三个月的利率形成鲜明对比。而且,当时承诺2019年的利润为3800万。

资料来源:招股说明书

资料来源:2019年收购和科达预案数据

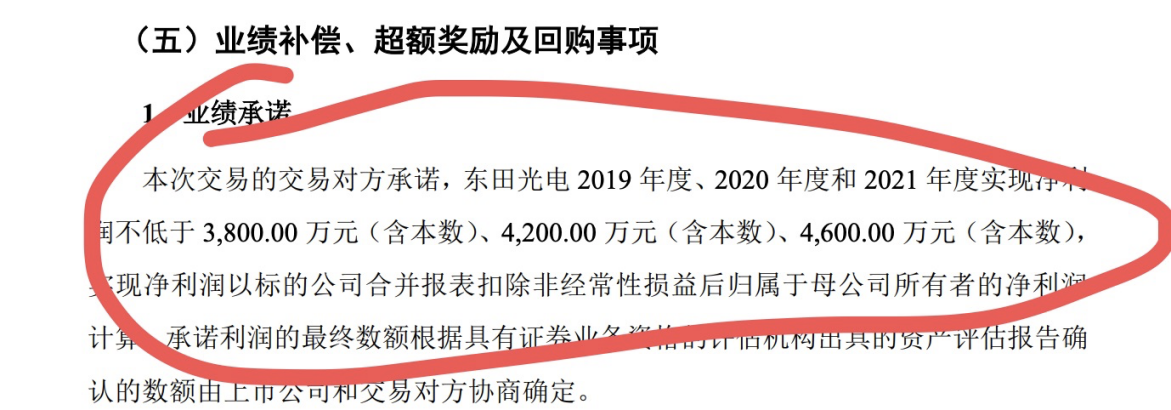

2019年收购预案承诺2019年的净利润为3800万。

卖身失败 两年内估值曾翻倍

其实,东田微的IPO恐怕也是无奈之举。2019年5月16日,深圳市和科达精密清洗设备股份有限公司(以下简称和科达 股票代码:002816)对外发布公告称,拟以16.7元每股发行股份,购买高登华、谢云等4名股东合计持有的湖北东田光电材料科技有限公司100%股权。此次收购预计不超3.51亿元,本次交易预计构成重大资产重组。

这次要收购的东田光电,正是东田微的前身。在这一次重组中,东田光电原股东承诺,东田光电2019年度、2020年度和2021年度实现净利润不低于3800万元、4200万元和4600万元。不过从招股书披露的情况来看,东田微的业绩似乎并没有达标。

该公司此次出售或许也与2018年公司营收和业绩下滑有关,直到2020年东田微的营收和业绩才回到了2017年的水平之上。

不过,2019年6月底,和科达终止收购东田光电,原因是各方“未能就本次交易核心条款达成一致意见。

2020年6月,东田微股东谢云将其持有的东田光电3%股权以1500万元的价格转让给宽联投资,公司估达到5亿元。2020年8月,完成股改后的东田微以16.67元/股的价格接受宜昌国投等5家机构股东增资合计1亿元。东田微的估值上升到10亿元。仅仅过了一年,该公司估值已实现了倍增。

估值倍增的代价就是该公司与增资方宽联投资签订了对赌协议,该公司要在2022年12月31日前完成IPO,否则就要回购其相应股份。

对于以上问题,《电鳗快报》向东田微发去了求证函,但截至发稿前还未收到该公司的回复。

《电鳗快报》