近日,宏石激光日本研发部被实地调查仅有30平方米引发市场热议。

2021年7月,广东宏石激光技术股份有限公司(以下简称“宏石激光”)向A股发起冲击。同年12月,公司就收到了深交所IPO申请文件反馈意见。

虽然宏石激光自称国内领先的激光切割设备供应商,但公司核心部件靠外部采购,以及研发费用率低于同行、销售费用却名列前茅的现状,都不得不让人怀疑宏石激光艳丽的面具下面实际上是个“组装商”,再加上公司在日本的“迷你”研发中心,这些都给宏石激光IPO的成色打了问号。

“迷你”日本研发部成迷,研发与销售费用本末倒置

资料显示,宏石激光成立于2009年,主要从事激光切割设备的研发、生产和销售业务。公司创始人常勇是一位70后,与其妻子芦苇均为大专学历。二人合计共持有公司76.83%的股份,为宏石激光实控人。

近年来,随着中国经济的发展与国家战略的深入实施,下游制造业对自动化、智能化生产模式的需求日益增长,带动上游激光切割设备行业的蓬勃发展,激光切割设备行业处于快速扩张期。激光切割设备领域迎来资本投资的热潮,众多企业的加入导致市场竞争日益激烈。

目前,A股激光行业相关上市公司已有如大族激光、锐科激光、长光华芯等十多家上市公司。当年,激光龙头大族激光(002008.SZ)斥巨资在欧洲建设研发中心,到最后却变成了酒店,货不对板的离奇事件曾把其推上了风口浪尖。现如今,激光小弟宏石激光又重蹈覆辙。

招股书显示,宏石激光设立的研发中心体系下有机械设计部、电气开发部、软件研发部、日本研发部等10个部门。其中,日本研发部主要负责系统、软件、激光光学要素、传感器等最新要素技术的调研、企划和打样评价,通过最新要素技术组合,在核心功能部件、加工技术等方面,为总部产品研发创新提供技术支持。

由此可以看出,日本研发部在宏石激光的研发体系中举足轻重。甚至今年5月,在公司的官方微信公众号中,宏石激光大力宣传的P40高功率总线切割头就是由日本研发部研发。

虽然日本研发部才于2020年成立,但也不能阻挡其“大放异彩”。能让宏石激光如此“看重”的研发部,想必公司也投入了不少,然而细翻宏石激光的招股书,却发现日本研发部让人大吃一惊。

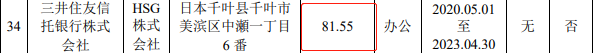

招股书显示,宏石激光日本研发部的地址是日本千叶县千叶市美滨区中瀬一丁目6番,用途为办公,占地面积81.55平方米,出租方为三井住友信托银行株式会社。换句话说,这个承载了宏石激光研发重任的地方仅81平方米。事实上,根据上海证券报调查,该研发中心的具体地址的实际租用的面积仅30平方米左右,与招股书披露的81.55平方米相差甚远。

除了场地略显“迷你”外,宏石激光对日本研发中心的投入也是一言难尽。截至2021年6月30日,日本研发中心的总资产为141.91万元,净资产为92.32万元,净利润亏损58.39万元。在猫妹来看,这点投入怎么都不像是在“认真”做研究的样子。

实际上,从宏石激光在研发和销售上的投入,也可以看出公司的“本末倒置”。

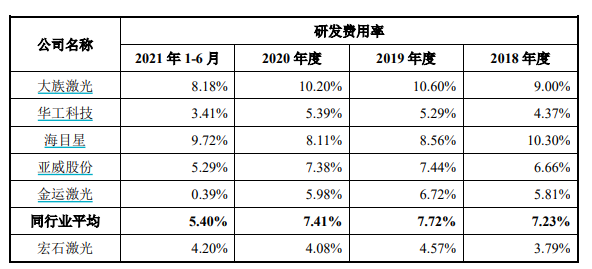

2018年-2020年以及2021年上半年,宏石激光的研发费用分别为3779.26万元、5549.49万元、7295.86万元和 5119.21万元,研发费用率分别为3.79%、4.57%、4.08%和4.2%,其中2020年没升反降。甚至与行业均值相比,宏石激光的研发费用率几乎垫底,更别说其与自诩同一梯队的大族激光相比。

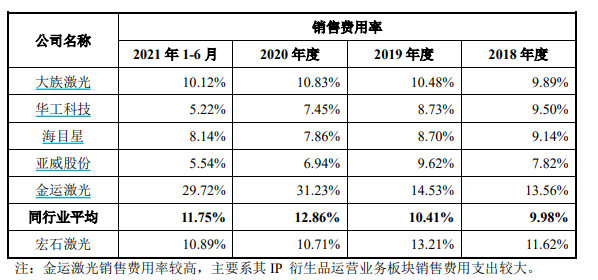

但在销售费用率上,宏石激光却下足了功夫,其销售费用率不但曾连续2年高于平均值,甚至超越了龙头大族激光,名列前茅。

自称可以自主生产却依赖采购,被监管质疑“组装商”

财务方面,2018年-2020年以及2021年上半年,宏石激光的营业收入分别为9.98亿元、12.15亿元和17.87亿元和12.19亿元,同时期净利润分别为1亿元、9549.59万元和7995.41万元和1.11亿元。可以看出,公司业绩不稳定,同时其毛利率也略呈下降趋势,分别为31.76%、31.27%、24.68%和29.76%。

从产业链环节看,激光加工设备行业分为上中下游,其中上游为激光器、光学材料、机械部件、数控系统等行业,并且价值占比较高;中游为各类激光加工设备生产厂商,也就是宏石激光所在的行列;下游为汽车、钢铁等终端应用行业。

虽然宏石激光是一家中游激光加工设备生产厂商,但是公司自称可以自主生产激光切割加工控制系统、高功率激光切割头、激光切管机智能卡盘等核心零部件。比如宏石激光刚发布的P40高功率总线切割头,而上述核心零部件均属于上游零部件。

不过,从公司的采购类别来看,宏石激光似乎有点虚张声势了。目前,激光器、切割头等系宏石激光的核心原材料,而报告期内前述原材料采购占比分别为48.77%、42.82%、39.15%和32.55%。

需要指出的是,激光器是激光加工行业价值最高的零部件,阿帕奇和锐科激光则是宏石激光对外采购激光器的最大的供应商。报告期内,公司向阿帕奇采购金额分别为2.36亿元、2.71亿元、3.25亿元和1.43亿元;向锐科激光采购金额分别为7457.97万元、7574.55万元、1.24亿元和1.26亿元,均呈持续增加之趋势。

与此同时,虽然大吹自家的P系列切割头,但宏石激光一直对外采购激光切割头,报告期内,公司向普雷茨特精密技术(上海)有限公司采购金额分别为1105.71万元、1640.88万元、2783.75万元和651.03万元。

于是,在研发能力存疑的情况下,宏石激光的核心技术能力也被打上问号,甚至从种种迹象可以看出,宏石激光更像是一家“组装商”。对此,深交所也要求宏石激光披露在产业链中的位置,产品所需激光器是否全部外购,以及公司的自行生产是否仅将外购零部件进行组装,然后对外宣传为装备系统集成及软件二次开发企业。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)