《电鳗财经》林笑/文

近日,安徽万邦医药科技股份有限公司(以下简称万邦医药)已向深交所更新了招股说明书,截止6月9日,万邦医药审核状态显示“已问询”。

招股书显示,万邦医药主要提供药学研究服务和临床研究服务(CRO)。其中,药学研究服务包括仿制药开发,一致性评价服务;CRO包含具体包括临床试验运营、临床试验现场管理、生物样本分析及数据管理与统计分析环节。

据万邦医药招股书显示,CRO是万邦医药主要收入来源。其中,2021年CRO服务收入约1.5亿元,占总收入超过74.7%;药学研究收入占比较低,仅有4594.46万元,占比仅有22.92%。

研究万邦医药资料发现,万邦医药存在人才队伍不足、客户集中、公司规模小等诸多问题,从而造成公司竞争能力不足,收款难等。

CRO收入仅为龙头企业2.77%

国内CRO行业快速发展,Frost&Sullivan 预计未来几年还将维持 24.84%的年复合增长率,不过CRO行业竞争格局已经形成,而万邦医药还仍然处于成长初期,并且有业务规模小等问题。

招股书显示,从2019年至2021年(以下简称“报告期内”),万邦医药收入分别为1.03亿元、1.39亿元和 2.11亿元,分别实现净利润 2649万元、5451.56万元和8187.03万元。

《电鳗财经》注意到,CRO行业排头兵泰格医药从2019年至2021年收入分别为28.03亿元、31.92亿元和52.14亿元;对应的实现净利润分别为8.42亿元、17.5亿元和28.74亿元。

收入规模上,万邦医药2021年CRO收入约1.5亿元,对比泰格医药同期收入为52.14亿元,康龙化成同期收入为74.44亿亿;万邦医药与泰格医药、康龙化成收入对比分别为2.88%、2.02%。

虽然,据 Frost&Sullivan 的统计,我国2016年CRO行业市场规模为220亿元,到2020年行业市场规模增长至522亿元,年均复合增长率达到24.11%;并且Frost&Sullivan预测国内CRO市场仍将维持 24.84%的年复合增长率,2025年增长至1,583亿元规模,相对于发达国家仍然处于行业发展初期。

但是,据了解目前国内CRO行业竞争格局已现。虽然国内主要企业只占据国内大概40%左右,但是市场份额正在加剧集中。其中,药明康德市场份额约占16%,康龙化成市场份额约占6%,泰格医疗市场份额约占4%,这些头部企业已形成了明显的竞争优势,将压缩小企业的生存空间,逐渐形成寡头竞争格局。

万邦医药是CRO行业内的小公司,在行业中竞争中将会受到龙头企业等相关公司的挤压,造成市占率低,生存空间有限。

另外,《电鳗财经》注意到,万邦医药不仅存在业务规模小的问题,还存在人才队伍明显不足,竞争优势不显等问题。

技术人才仅为行业龙头1.78%

众所周知,CRO行业是人才密集型服务行业,对技术人才要求非常高,企业竞争最终是人才队伍的竞争,特别是高端人才的竞争。为了紧跟行业的快速发展步伐和在行业内激烈竞争中稳固企业竞争地位,高端人才队伍是企业竞争的关键。

据招股说明书显示,截至2021年期末,万邦医药共有员工228人。其中,本科及以上学历194人,硕士及以上学历人员仅有27人,研究生以上学历人才占员工总数的比例为 11.84%。

《电鳗财经》注意到,CRO行业龙头泰格医疗共有员工8326人,本科及以上学历5283人,硕士及以上学历人员1648人,研究生以上学历人才占员工总数的比例为19.79%;康龙化成共有员工14923人,本科及以上学历7798人,硕士及以上学历人员仅有4321人,研究生以上学历人才占员工总数的比例为28.96%。

万邦医药对比行业内排头企业在人才队员建设方面还有很大的差距,特别是研究生以上学历高端人才只有泰格医疗的1.64%,是康龙化成的0.63%。

因此,万邦医药与泰格医药和康龙化成收入对比(分别为2.77%、2.02%)、人才对比(分别为1.64%、0.63%)的比较,在收入和人才对比比较中发现,万邦医药高端人才严重不足,专业技术人才存在巨大缺口,急需引进大量的专业人才,特别是研究生以上的高端人才;另外,培养和引进人才也会相应增加万邦医药的管理费用和研发费用,从而促使公司毛利率下降等问题。

对于CRO行业,高端技术人员是公司的核心竞争力,也是影响公司在行业中公司地位位,从而影响公司收款能力。

客户过度集中 3成以上收入来自5家企业

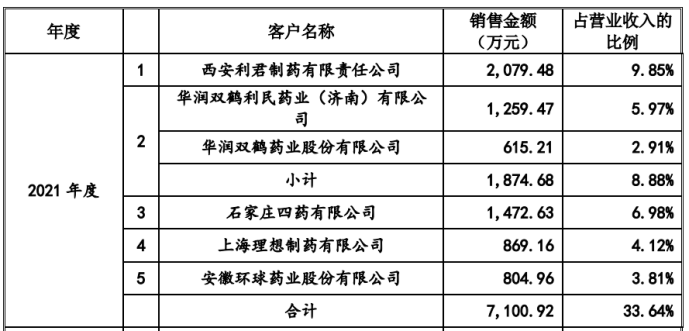

截止报告期内,万邦医药主要客户群体是国内中型医药企业。公司33.64%以上的收入来源于国内5个企业;18.73%以上收入来源于2个企业。

表1.万邦医药主要客户表

数据来源于:招股书

据资料,从客户集中度了解到,万邦医药收入主要依赖西安利君制药有限责任公司、石家庄四药有限公司、华润双鹤、上海理想制药有限公司和安徽环球药业股份有限公司 5家公司。

特别是万邦医药18.73%收入来源于西安利君制药有限责任公司和华润双鹤两家公司;公司收入来源过度集中,会造成万邦医药收入来源过度依赖,影响该公司收入的安全性、议价能力和收款能力等。

报告期内,万邦医药应收账款和合同资产合计余额分别为1393.59 万元、2867.69 万元及 5404.97 万元,占当期营业收入的比例分别为 13.52%、20.61%及 25.60%,报告期各期应收账款周转率分别为 8.31、6.53 及 5.10。

因此,在宏观经济周期下行和疫情影响下,医药研发市场变化、客户的财务状况发生不利变化和客户新药上市推广延迟等问题。万邦医药应收账款和合同资产逐年快速增加,公司存在应收账款回收速度变慢甚至有不能应收账款的可能,并将导致公司的应收账款周转率下降和坏账损失增加,从而对公司的盈利能力造成重大不利影响。

《电鳗快报》