导语:在同为生鲜电商玩家每日优鲜备受争议的当下,叮咚买菜的这一消息令人振奋。前置仓模式,终于开始赚钱了?

8月11日晚间,叮咚买菜发布截至6月30日的2022年第二季度财报。

报告期内,叮咚买菜总营收为66.34亿元,同比增长42.8%;净亏损3450万元,上年同期为19.374亿元。GMV方面,叮咚买菜二季度达到71.152亿元,较上同期的53.781亿元增长32.3%。

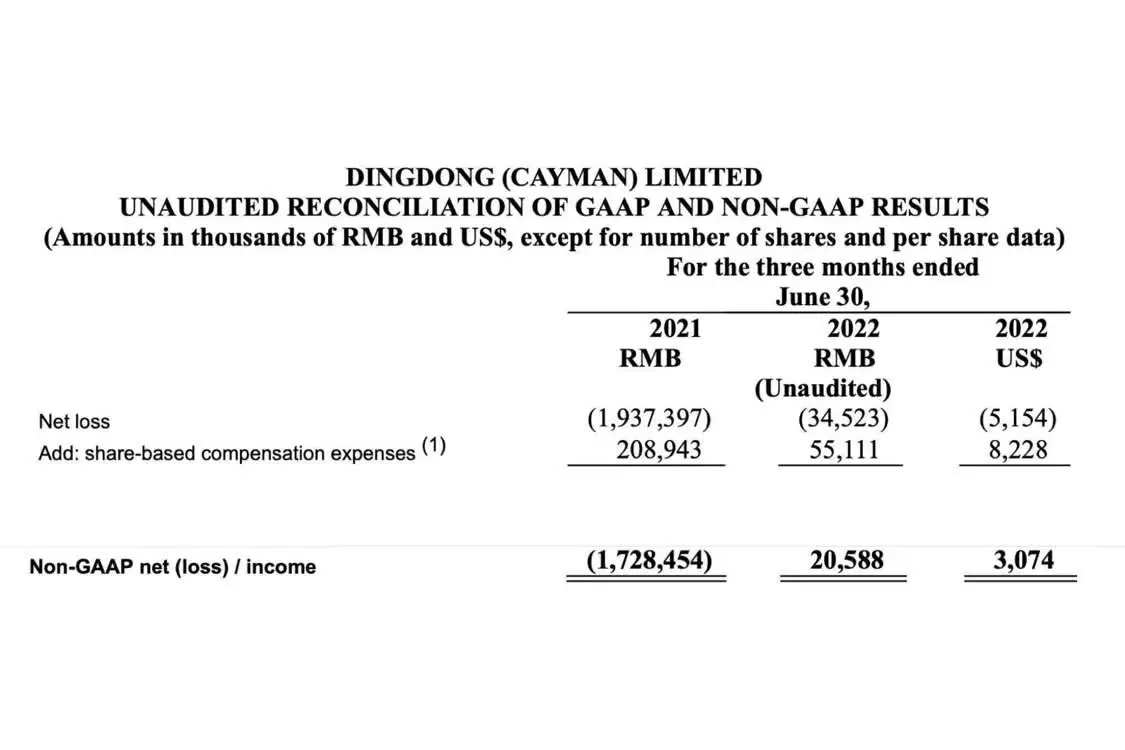

净亏损方面,不按美国通用会计准则(Non-GAAP),叮咚买菜2022年第二季度净利润为2060万元,2021年同期净亏损17.285亿元。

从这一层面而言,叮咚买菜首次实现阶段性盈利。

在同为生鲜电商玩家每日优鲜备受争议的当下,叮咚买菜的这一消息令人振奋。前置仓模式,终于开始赚钱了?

01. 盈利能力初步验证

反观叮咚买菜财报,其66.34亿元的总收入分别来自产品收入和服务收入。

其中,产品收入为65.5亿元,较2021年同期的46亿元增长42.4%,主要受客单价提高推动。服务收入为8040万元,较去年同期的4270万元增长了88.1% ,主要由于订阅叮咚买菜会员项目的客户数量增加。

疫情期间客单价上涨、人们线上购买生鲜商品的频次增加、线上购物的习惯进一步强化,无疑对生鲜电商的营收增长起到推动作用。不过从消费者反馈看,叮咚买菜所提供的产品为其带来的便捷性、食品安全的可信度更高。

叮咚买菜创始人兼CEO梁昌霖不止一次强调对产品质量与商品力的重视。

就在去年,叮咚买菜明确了“商品力是第一推动力”的策略,并不断打磨市场洞察与研发能力。

据悉,2022年,叮咚买菜预制菜全线产品中,已布局超过1000个SKU。本季度,“人无我有”的特色商品SKU数达到217个,自有品牌商品销售额占比已达到17.5%。

同期,叮咚买菜不断加强基础建设,其中包括已有的最大面积的高标准半自动化大仓、10多家食品工厂,以及正在建设的三个3F工厂。

而对产品研发与上游工厂的投入,也进一步提升了叮咚买菜二季度的产品成本,但公司的运营成本和去年同期基本持平。

具体来说,公司二季度总营运成本及支出为66.3亿元,仅同比增加0.8% 。其中,销售和营销支出为1.5亿元,比去年同期的4.1亿元下降了64.2%,履约费用占总收入的比例也从36.5%下降到23.2%。

叮咚买菜表示,履约费用率降低主要受客单价提高及一线员工劳动效率提高的驱动。销售和营销支出的下降主要由于“产品开发能力成为主要的增长动力,从而更有效地吸引客户。”

截至二季度,叮咚买菜利润率已经连续多个季度大幅优化,该季度毛利率为31.6%,比去年同期提升了17.0个百分点,环比一季度提升2.9个百分点;Non-GAAP净利润率相较去年同期优化37.5个百分点。

区域市场上,长三角地区作为叮咚买菜较早开展服务的市场,有着更加突出的表现。今年上半年,长三角区域营收同比增长47.9%,并实现了3.7%的正向经营利润率。

此外,截至该季度末,叮咚买菜资金充足,包括现金和现金等价物、短期投资等在内的余额为60多亿元。

可以肯定的是,叮咚买菜的商品力策略和盈利能力得到了验证,整合供应链的成效也初步显现。对于整个行业而言,叮咚买菜的阶段性盈利,终于让饱受争议的前置仓模式看到了曙光。

02. 前置仓模式行不行?

实际上,前置仓语境下的生鲜电商模式是每日优鲜首创,这家“先行者”的骤然倾覆也让整个行业蒙上了阴影。

更早前,盒马CEO侯毅就对前置仓模式表达过不同观点。

在《每日经济新闻》的报道中,侯毅表示,前置仓模式不合理,除非大规模收回物流成本才有可能实现盈利。“资本进来以后,通过补贴去争夺市场是不健康的。供应链再造、流程优化、全球采购、差异化竞争,才是做生意的真本事。”

从商业模式看,盒马为“仓店一体”的模式。以线下商超为锚点、所有数据与支付行为集中于数字系统。履约模式上,盒马设计了悬挂链技术,帮助门店打通店内仓储、分拣及配送分发等诸多环节,以实现“30分钟达”的配送效率。

再看以叮咚买菜、美团买菜为代表的前置仓模式,购买、支付行为均在线上进行,总仓把生鲜产品运送到各前置仓再进行配送,可覆盖送货的“最后一公里”、同样30分钟即达。

两个模式相对比,各有优劣。

仓店一体的SKU更多、客单价更高,线下商超也更能触达消费者。但盒马“30分钟达”的配送服务更多局限于围绕商超的一定范围内,且线下大型超市的前期投入更高、扩张速度更慢。或也因此,盒马一直在探索F2便利店、盒马mini等新的商业模式,但水花不大。

现如今,生鲜电商的前置仓面积更多在300平方米或以上,相较早前有所扩大,SKU数有一定提升。疫情之下,用户的客单价与粘性都有所提升,相对仓店一体,前置仓的模式在扩店过程中更灵活,但仍需更为缜密的运营与成本计算。

不同的平台基因,注定有不同的道路选择。

梁昌霖始终认为,前置仓模式有最高的效率、最快的配送速度,能够更好地控制生鲜品质,这种模式满足了消费者对美好生活的需求,满足了年轻一代不一样的消费习惯。

在他看来,商业模式好不好,不取决于一家企业的成败,更重要的是看能否满足用户需求、顺应消费者行为的变化趋势。“只有用户的取舍,才决定商业模式的成败。”

锁定前置仓模式后,叮咚买菜始终专注于这一模式,坚持其认为的正确道路。深耕供应链,挖掘商品力,并十分注重对于产品品质的把控,在自有品牌、商品研发上不断投入。毕竟对于生鲜这门生意来讲,“得供应链者得天下,品质好才有未来。”

2021年Q4财报发布时,叮咚买菜也宣布,得益于商品力和效率不断提升,上海地区于12月份实现整体盈利,整个长三角地区于Q4实现UE翻正,整体亏损率得到大幅优化,提效成果显著。

本季度财报沟通会上,梁昌霖也表示,将继续加大自身的研发和生产能力,开发出和市场具有差异化的叮咚特色商品。

今年6月,叮咚买菜就儿童食材推出了“宝妈严选”2.0的产品标准。随后还正式推出另一场景品牌“轻养星球”,为追求身体轻盈和健康生活的人群,提供从主食到零食的、一站式解决方案。零针对时下流行的空气炸锅,叮咚买菜也专门研发了相应的产品。

03. 暂时性盈利,然后呢?

中国生鲜电商市场拥有无比广阔的前景。

艾媒咨询发布的《2022年中国生鲜电商运行大数据及发展前景研究报告》显示,2021年,中国生鲜电商行业市场规模为3117.4亿元,同比上升18.2%。预计2023年,中国生鲜市场规模将达4198.3亿元。

报告也指出,生鲜电商行业处于多种商业模式共存的局面,不同模式满足不同消费者的需求,短时间内不会“一家独大”。生鲜的渠道变革也会是一场持久战,且不论哪种模式,盈利始终是难题。

此前有数据统计,在4000多家生鲜入局者中,只有1%实现了盈利、4%实现了盈亏平衡,但这也无法阻挡入局者的脚步。

艾媒报告也显示,截至2022年4月底,生鲜电商相关企业总注册量达27047家,是2017年10315家的近三倍。与此同时,65.4%的中国生鲜电商消费者较2021年消费次数增多,51.6%的消费者消费金额增多,消费者线上消费频次和金额出现上涨趋势。

业内普遍的观点是,生鲜生意链条更长、管理更复杂,线上化是大趋势,市场需要给到更多耐心与时间。

有声音认为,叮咚买菜二季度亏损收窄幅度明显,一定程度上与它的大量撤城或疫情有关。实际上,个别城市调整的目的是为了优化响应城市分选中心的运营效率,对经营影响极其有限。有接近叮咚买菜的人士对36氪透露,其撤前置仓比例仅为3%左右,实际GMV占比不到1%。

实际上,剔除疫情严重的3个月,叮咚买菜已连续10个月持续改善亏损率,也就是说,即使没有疫情的影响,年底的盈利也一直在预期之内。

梁昌霖也坦言,“有信心在今年期末实现全面、持续盈利。”

从财报数据来看,2019年至2021年,叮咚买菜的净亏损分别为18.73亿元、31.77亿元、64.29亿元,已经累计亏损约115亿元。尽管已经“回血”,在未来,叮咚买菜仍不能有片刻的松懈,继续提升商品力、降本增效、提高利润才是关键。

(文章为作者独立观点,不代表艾瑞网立场)