《电鳗财经》韩风/文

近期,贝普医疗科技股份有限公司(以下简称“贝普医疗”)已向深交所递交了招股说明书,截止8月15日,该公司审核状态显示“已问询”。

招股书显示,贝普医疗成立于2000年9月,该公司专注于一次性医用穿刺注射器械产品的研发、生产和销售。

《电鳗财经》研究发现,贝普医疗主营业务为一次性医用穿刺注射器械产品的研发、生产和销售,由于疫情的原因该公司业绩大幅增长,也正因为疫情持续的不确定性,该公司业绩增长也存在巨大的不确定性;另外,由于需求加大,该公司的存货在持续快速增加,影响该公司周转;最后该公司还有巨量应收账款,公司已经计提资产减值损失,并且未来有加剧的可能。

业绩快速增长或难持续

招股书显示,2019年、2020年和2021年,贝普医疗实现的营业收入分别约为2.21亿元、2.73亿元和4.22亿元,2020年同比增长23.53%,2021年同比增长54.58%;归属于母公司所有者的净利润分别为5523.06万元、3793.86万元和9707.72万元,扣除非经常性损益后归属于母公司股东的净利润分别为5053.01万元、6053.49万元和9289.49万元。

其中,2019年、2020年和 2021年,贝普医疗实现的主营业务收入分别约为2.18亿元、2.71亿元和4.19亿元,2020年、2021年分别较上年同期增长24.6%、54.6%。该公司主营业务收入主要来自于针管、穿刺针及注射器的销售,其中穿刺针和注射器销售收入合计占主营业务收入的比例分别为 76.35%、79.41%和 84.56%,公司销售的配件主要包括针管半成品、持针器等注射针或注射器所需的配件等,如下图。

表1.贝普医疗主要产品收入对比表

数据来源于:招股书

若疫情被控制贝普医疗业绩或增速大幅下滑,并且造成公司存货大幅增加,造成现金流紧张,出现“戴维斯”双杀。

据悉,2021年众多国家和地区大力推动民众接种新冠疫苗,贝普医疗注射穿刺类产品市场需求出现较大增长,推动了公司穿刺针及注射器产品销售收入的快速增长,使得2021年营业收入较2020年增长54.44%。由于新冠肺炎疫情发展存在持续的反复和不确定性,新冠疫苗接种市场需求也存在较大波动甚至不可持续的风险;若未来新冠疫苗注射需求大幅下滑,则注射穿刺类产品市场需求也将回归常态,该公司面临无法维持2021年经营业绩较高增速的风险。从历史上看,新冠疫情最终将会结束,可以参考1918年流行始于西班牙病毒,大约经过2年半就结束。

若未来新冠疫苗注射需求大幅下滑,则注射穿刺类产品市场需求也将回归常态,贝普医疗业绩增速可能将恢复正常增长,产能或将过剩,存货增长显著。

存货大幅增加或加剧公司现金紧张

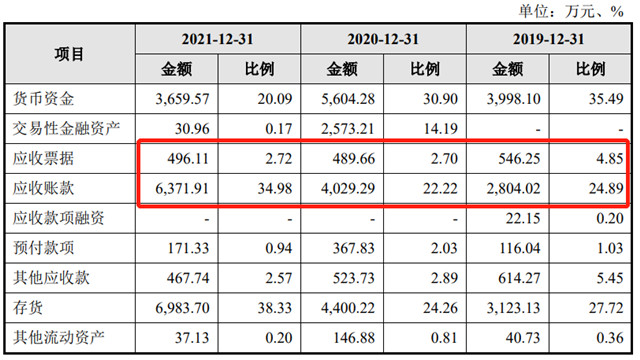

招股书显示,由于贝普医疗营业收入快速的增长,该公司存货大幅增加。该公司存货主要由原材料、在产品、半成品和库存商品构成。2019年、2020年和2021年,该公司的存货账面价值分别为3123.13万元、4400.22万元和6983.7万元,占流动资产比例分别为27.72%、24.26%和38.33%,2021年增加14.07个百分点。

贝普医疗表示,随着公司业务规模的不断扩大,未来公司存货余额可能会继续增加,若未能及时实现销售或者结算,该公司的存货周转能力有可能会下降,公司的资金利用效率会受到影响,从而对公司的经营成果和现金流量产生不利影响。

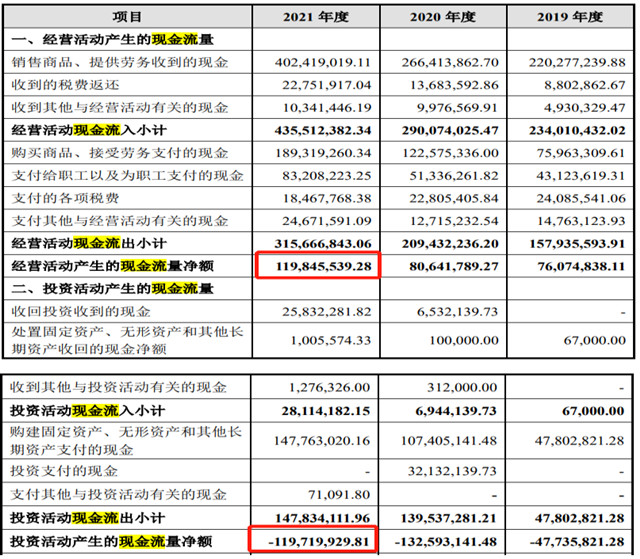

表2.贝普医疗现金流量表

数据来源于:招股书

若贝普医疗经营不能得到有效改善,存货持续增加,该公司周转率或会下降。

从上表不能发现,贝普医疗经营活动产生的现金流净额约1.2亿元,投资活动产生的现金流净额约1.2亿元;换句话说,该公司2021年经营产生的现金约1.2亿元,该公司同时投出约1.2亿元,留在公司账面的现金非常少,只能靠融资来维持公司政策经营。

巨量应收账款 坏账或将持续增加

众所周知,2021年由于疫情原因,贝普医疗营收入大幅增加2021年众多国家和地区大力推动民众接种新冠疫苗,贝普医疗注射穿刺类产品市场需求出现较大增长,推动了公司穿刺针及注射器产品销售收入的快速增长,使得2021年营业收入较2020年增长54.44%。

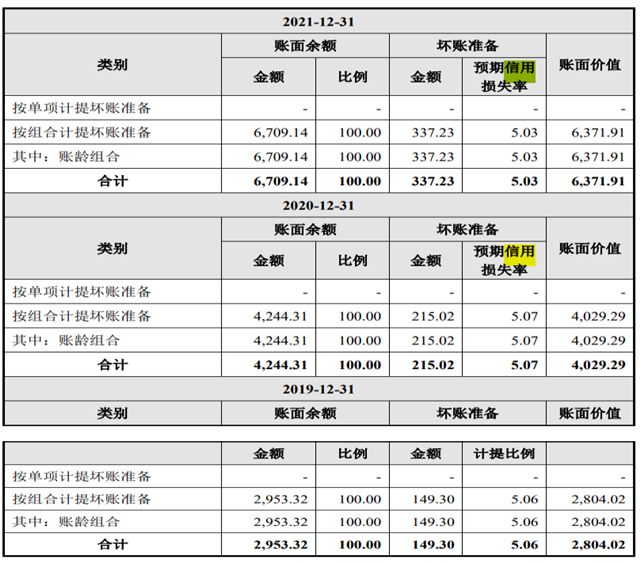

不过,贝普医疗应收账款也快速增加。其中,2019年末、2020年末和2021年末,贝普医疗应收账款账面价值分别为2804.02万元、4029.29万元和 6371.91万元,占流动资产的比例分别为24.89%、22.22%和34.98%,其中2021年增长12.76个百分点,2020年和2021年同比增速分别为43.71%和58.07%。随着公司销售收入的增加,应收账款余额持续增加。若该公司应收账款相关主要客户未来受到行业市场环境变化及国家宏观政策等因素的影响,经营情况或财务状况等发生重大不利变化,该公司应收账款产生坏账的可能性将增加。

表3.贝普医疗应收账款对比表

数据来源于:招股书

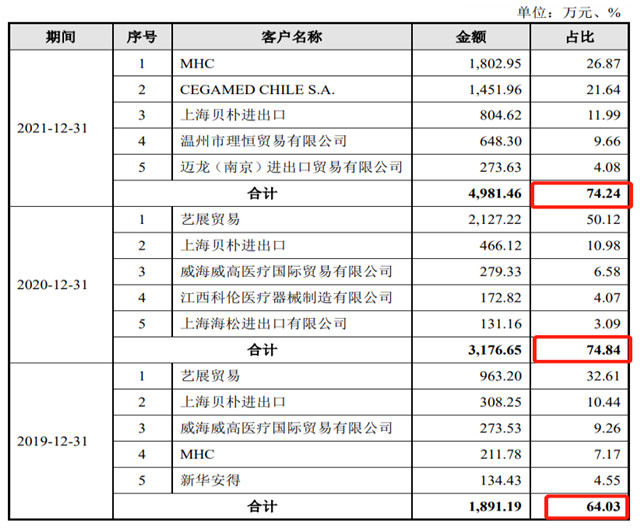

招股书显示,2019年、2020年和2021年,贝普医疗前五大客户的销售收入合计占当期营业收入比重分别为47.23%、60.63%和55.51%,其中MHC销售占比分别为10.84%、17.78%和30.11%,该公司存在销售客户相对集中的风险。一方面,如果未来主要客户的生产经营、合作关系发生重大不利变化,或其减少对公司的采购订单,或公司未能持续开发新的客户,则将对该公司的存货将大幅增加;另一方面,该公司如果发生应收账款无法收回的情况,也会形成大量的坏账;特别是外销业务,还受国际环境和政策的影响。

表4.主要客户表

数据来源于:招股书

上表显示,2019年末、2020年末和2021年末,贝普医疗应收账款前五名客户占比分别为64.03%、74.84%和74.24%,应收账款前五名客户集中度较高。

据悉,贝普医疗外销收入也是公司收入的主要来源,2019年、2020年和2021年,该公司主营外销收入分别为8165.38万元、1.27亿元和2.39亿元,占当期主营业务收入的比例分别为37.51%、46.86%和57.09%。据悉,该公司国外客户结算方面,通常情况下客户先预付一定比例货款,并视客户的采购金额、合作历史等情况给予不同的付款期付清,付款期限一般不超过4个月;国内客户结算方面,正常客户一般以预付为主,并视客户的采购金额、合作历史等情况给予不同的付款期付清,付款期限一般不超过3个月。

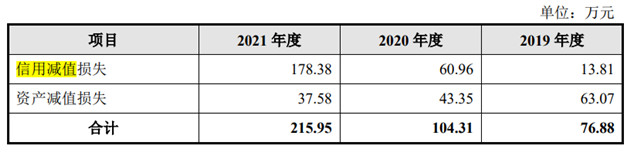

招股书显示,2021年贝普医疗计提178.38万元信用减值损失,如下表。

表5.贝普医疗计提信用及资产减值损失

数据来源于:招股书

贝普医疗随着经营时间延长,应收账款也随之增加,再加政策风险,该公司或出现大量坏账的风险。

另外,贝普医疗随着扩大产能,该公司应收账款或将持续增加。一方面,计提信用减持损失也将随之增加;另一方面,随着时间推移计提比例也将增加,和国际环境和政策影响坏账比例或将显著提高。

表6.贝普医疗应收账款、计提损失率及账面余额

数据来源于:招股书

《电鳗快报》