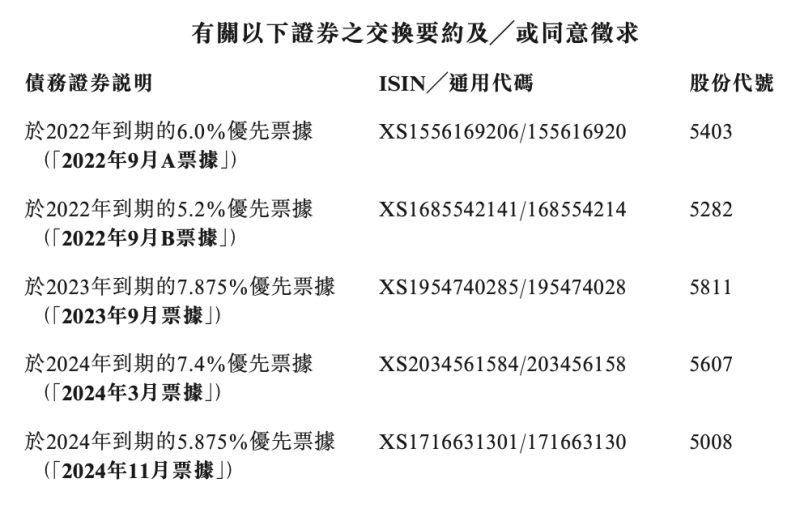

9月2日,合景泰富发布公告,将对公司一年内到期的三笔美元债券进行交换要约和同意征求交易。

上述美元债包括2022年9月到期的两笔票据及2023年9月到期的票据。

针对2022年9月到期的2笔美元债,合景泰富给出的条件是每1000美元用2024年1月新票据置换950美元,并以现金偿还50美元本金,同时给予5美元现金奖励金。

针对2023年9月到期美元债,条件是每1000美元用2024年8月新票据置换1000美元,并给5美元现金奖励金,同时兑付任何应计利息。

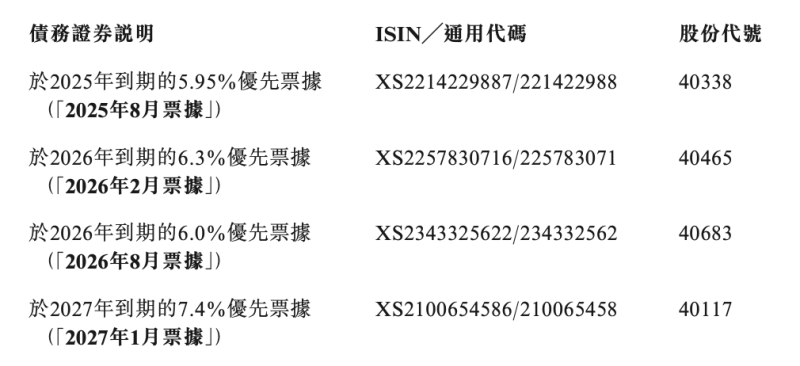

与此同时,合景泰富对其余公司2024年至2027年到期的六笔美元债券开展同意征求,以豁免与交换债券的交叉违约。

上述交易将于2022年9月2日开始,将于2022年9月9日下午四时正(伦敦时间)交换期限届满。

公告显示,交换要约及同意征求的目的是改善集团整体财务状况,延长债务管理到期状况,加强资产负债表及改善现金流管理。

合景泰富向蓝鲸财经表示,“这次交易能够帮助我们缓解短期流动性压力,避免债务违约,使管理层得以投入更多的精力到核心业务运营,以更好的状态兑付境外美元债。诚挚希望债券持有人在此艰难时刻与大家共渡难关,重新出发。”

“债务展期”指的是借款人不能及时偿还利息,通过延长、续借等方式延迟归还,本质上是用合理的手段获得债券持有人的支持,债券持有人受法律保护,给予一段合适的偿债窗口期,用时间换空间,等待下行经济周期回正,保障债券持有人和借款人双方共赢的主动债务管理举措。

合景泰富提出债务展期是为避免债务实质违约和“暴雷”。

上半年,受市场环境等多因素影响,合景泰富营收同比下降34.7%至84.7亿元,归母净利同比下降84.2%至4.35亿元。同期,现金约222亿元,其中不受限现金51.2亿元。

虽业绩增长及流动性面临一定压力,合景泰富坚守偿债,今年以来累计已兑付包括境内债券、CMBS及ABS本金合计人民币59.39亿元,及境外美元债券2.5亿美元。2021年,合景泰富也按期兑付境内债券本金总额143亿元人民币,境外债券(含项目公司)共兑付7.5亿美元,保持了集团信用。

合景泰富旗下的优质资产为其偿债提供了一定基础。

该公司聚焦大湾区核心城市,拥有的土储较为优质。截至6月底,其旗下共拥有177个项目,分布于中国内地和香港共44个城市;拥有土地储备共计权益建筑面积约1494万平方米,总建筑面积约2062万平方米,权益比约为72%。

由于一直打造高端住宅,合景泰富旗下项目区位与产品力较好,变现能力强。例如,6月,臻颐府项目曾录得两周10亿元的销售额;7月27日,合景泰富向龙湖集团转让香港“尚珒溋”项目50%股权及股东贷款,作价13亿港元,录得4.895亿港元税后利润。

投资物业方面,合景泰富已开业投资性项目共45个,包括商场11个、写字楼10个、酒店24个。从2019年至今,合景泰富投资型物业租金收入连续三年递增。上半年,物业投资租金收入为9.16亿元,小幅增长1.7%。

写字楼方面,合景泰富在北京、上海、广州等全国核心城市打造了ifp(合景国际金融广场)、imp(环球都会广场)、icp(环汇商业广场)三大高端写字楼品牌。

目前,合景泰富正寻求出售部分非核心资产以回笼资金。

合景泰富向蓝鲸财经表示,公司在今年年初组建了大客户销售团队,拓展大客户资源以促进整售式大单项目,并计划销售集团位于广州、北京、上海的部分非核心区域的写字楼,预计将带来稳定而可观的现金收入。