图片来源:云南白药半年报

云南白药近日披露2022年半年报,营收净利双降。半年报显示,2022年上半年,云南白药实现营业收入180.17亿元,较上年同期降低5.59%;其中归母净利润15亿元,同比下降16.72%。

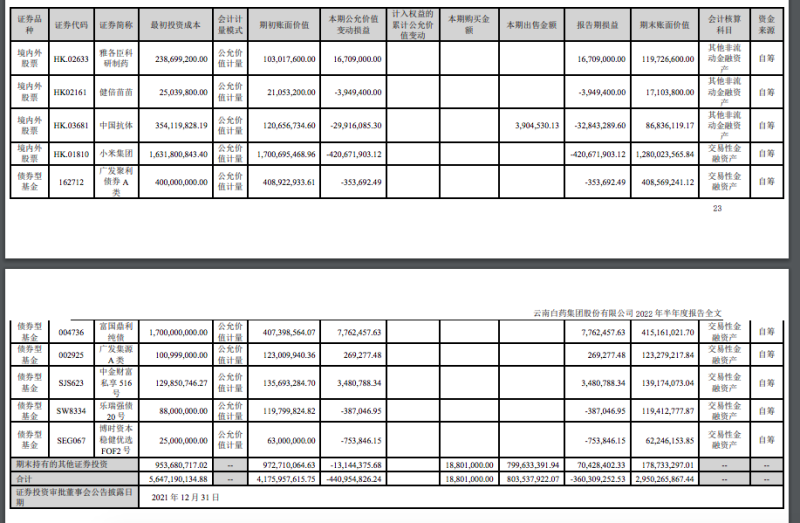

值得一提的是,云南白药公允价值变动损益为-4.17亿元,也就是说,云南白药持有的股票和基金又亏损了约4亿,这并非这家老牌企业在二级市场上的首次亏钱。

在炒股的路上一路狂奔

云南白药在证券上的投资,始于2019年,事实上,云南白药也因此尝到过甜头。

2019年年报显示,截至2019年末,公司持有九州通、红塔证券、中国抗体等多只股票,以及富国鼎利、广发年年红等多只债基,投资成本72.10亿元,获利2.77亿元。当年,云南白药营收296.65亿元,同比增长9.8%,实现归母净利润41.84亿元,同比增幅为19.57%。扣非净利润为22.89亿元,同比下降21.54%。

2020年,云南白药又加大力度。2020年年报显示,公司证券投资的成本已经达到138.34亿元,新买入了腾讯控股、小米集团、恒瑞医药、贵州茅台、伊利股份等股票。2020年云南白药净利润为55.16亿元,而投资收益达26.18亿元,占比近一半。

不过,云南白药并没有一直靠炒股赚到钱。

从2021年三季度开始,云南白药的投资开始出现亏损。三季报显示,其公允价值变动收益从2020年末的5.24亿元到2021年三季度末的-15.55亿元,账户变动的20.79亿元,其中股票投资的亏损占大部分。

2021年财报数据显示,云南白药营收363.74亿,同比增长11.09%;净利润28.04亿,同比大跌了49.17%。其中,2021年云南白药公允价值变动损益高达-19.29亿,与前三季度相比又多亏了约4亿。

对于炒股持续亏损,在2022年发布半年报后面对机构调研时,云南白药表示,“公司充分听取广大投资者对公司发展的意见和建议,在原有的风险控制措施基础上,严格控制二级市场投资规模,2022年在董事会审批的额度范围内,公司将逐步减仓,不继续增持。”

根据2022年半年报,云南白药持有的股票和基金包括雅各臣科研制药、健倍苗苗、中国抗体、小米集团、富国鼎利纯债以及中金财富私享516号等。此前的腾讯控股、恒瑞医药、伊利股份等已不在列。其中,亏损最大的是小米集团的股票,公允价值变动损益为-4.2亿。

主业成长乏力,第二曲线是否能拯救颓势?

对于云南白药来说,专注炒股,并非事出无因。

从2022年半年报来看,云南白药工业销售收入69.58亿元,占营收收入比重38.62%,同比微涨1.96%;商业销售,即药品批发零售收入110.13亿元,占营收收入比重61.13%,同比下降9.82%。对于商业板块的营收下滑,云南白药在半年报中解释为医药集采降价的政策性因素影响,从而拖累总体营收下滑。

其中,云南白药的自制工业产品主要以云南白药胶囊、云南白药散剂、云南白药膏、云南白药创可贴和云南白药牙膏等产品为主。云南白药牙膏是该企业的核心产品,净利润占总利润的比例非常高。2022年上半年,以云南白药牙膏为核心的子公司白药健康营收为32.24亿元,净利润13.22亿元,占云南白药总净利润的88.13%。

云南白药在半年报中指出,截至2022年上半年末,该公司牙膏产品市场份额攀升至24.8%,较2021年末的23.9%,微涨1.1%。

有业内人士指出,随着市场稳定、增速放缓,云南白药牙膏的上升空间在逐渐缩小。云南白药原有业务和产品较为老化,上升空间有限,新增长点尚未培育成熟。

值得一提的是,除了炒股赚钱的2019年和2020年,从2014年开始,云南白药的净利润相较于以往动辄20%、30%以上的同比增长逐渐滑落至个位数。2021年,云南白药净利润首次出现同比负增长,相较同期下降49.17%。

不过,云南白药也在积极拓展第二成长曲线。2021年,云南白药研发费用同比大增82.99%至3.31亿元;相较而言,2017-2020年,云南白药的研发费用分别为8403.54万元、1.12亿元、1.74亿元和1.81亿元,分别占当期营业收入的0.35%、0.41%、0.59%和0.55%。

在2022年半年报中,云南白药介绍,公司第二增长曲线的主要发力点为:医学美容、口腔护理、新零售健康服务赛道。云南白药自2020年开始布局医美板块。公开资料显示,2020年年底,云南白药从间接持股上海云臻医疗科技有限公司(以下简称“云臻公司”)变更为直接持股,同时向云臻公司增资5亿元,以达成在北京上海开设医美门店的战略意图。

云南白药相关负责人此前在回应投资者问时曾表示“公司计划于2022年12月前,在北京、上海开设8家医美医疗门诊部机构”。不过,2021年报显示,云臻公司目前呈亏损状态。