1月18日,豆神教育宣布,预计2022年期末净资产为负值,根据深交所相关规定,公司或被实施退市风险警示。同一日,豆神教育还发布了2022年度业绩预告,期内净亏损预计为6.1亿元-7.3亿元,近三年亏损合计已逾37亿元。

作为教育行业的“热点收割机”,豆神教育一直活跃在舆论的风口浪尖上。然而,吸睛能力难变成吸金能力。喧嚣过后,商誉减值、亏损连续、负债高企、现金告急……危局正“山雨欲来风满楼”。

退市在即

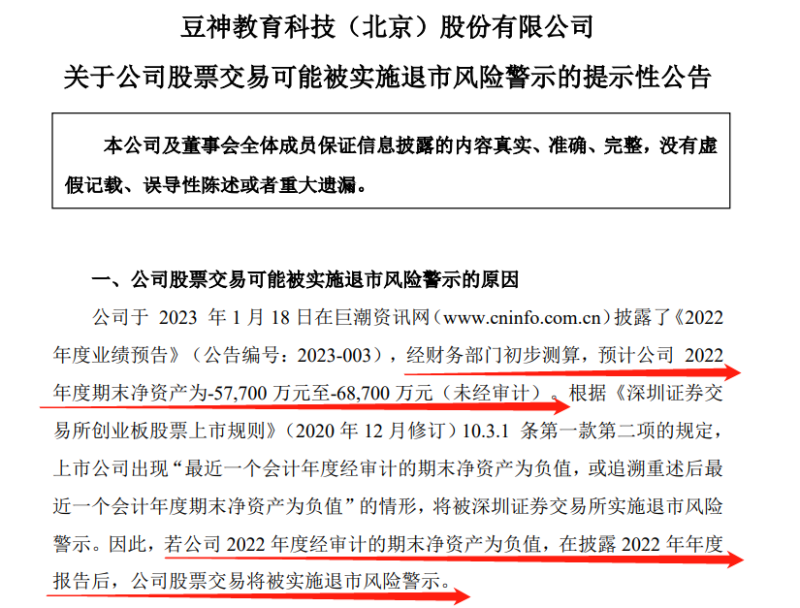

《提示性公告》指出,经财务部门初步测算,预计公司2022年期末净资产为-5.77亿元至-6.87亿元(未经审计)。根据深交所规定,上市公司出现“最近一个会计年度经审计的期末净资产为负值,或追溯重述后最近一个会计年度期末净资产为负值”的情形,将被深交所实施退市风险警示。因此,如果豆神教育2022年度经审计的期末净资产依然为负,在披露2022年年报后,公司股票将被实施退市风险警示,股票简称前将冠以“*ST”字样。

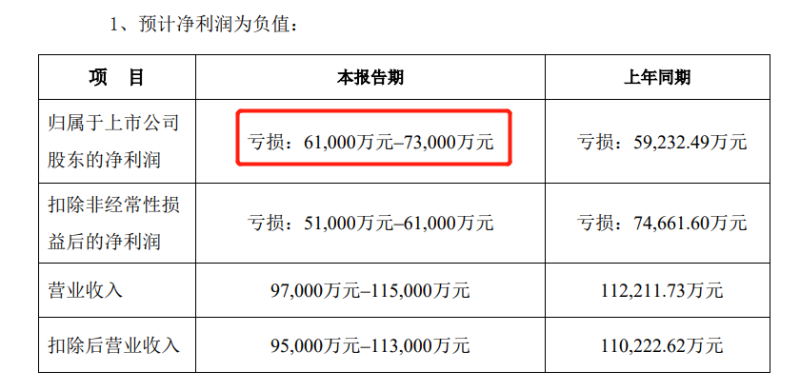

同一日,豆神教育还发布了2022年度业绩预告。报告期内,公司预计归母净亏损在6.1亿元——7.3亿元之间,和上年同期亏损5.92亿元相比有所扩大。预计营收在9.7亿元——1.15亿元之间,同比也有所下降。

公告显示,豆神教育2022年期末的净资产也为负值,归属于上市公司股东的所有者权益为-5.77亿元至-6.87亿元,而上年末为9754.49万元。2022年公司需计提的资产减值准备约为2.3亿元-2.8亿元,且主要有息负债均处于逾期状态,2022年公司计提的逾期利息约为7200万元。

对于业绩变动的原因,公告称,2022年受疫情影响,公司B端业务开展受到一定影响,C端线下业务除北京地区保留少数区域外,其余地区全部关停。豆神教育称已就此次业绩预告和会计师事务所进行预沟通,双方在财务数据方面并不存在重大分歧。

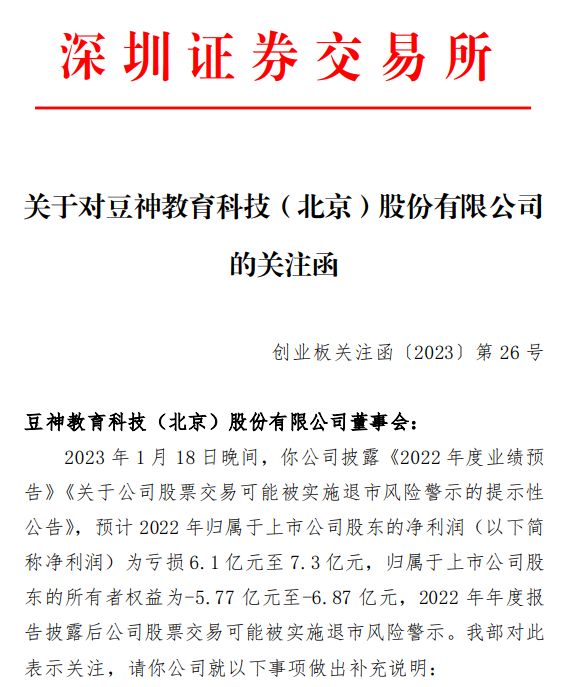

值得注意的是,豆神教育刚在2022年末变更会计师事务所。深交所为此还下发关注函,指出其拟聘任的中兴财光华及50名从业人员近三年因职业行为多次受到行政处罚、纪律处分等,要求豆神对拟聘机构是否具备专业胜任能力、与原聘任审计机构是否存在重大分歧等问题作出说明。

而近日,深交所再次向豆神教育下发关注函,要求公司对商誉减值、对外投资计提减值、有息负债的具体情况进行说明,并要求豆神说明内部是否存在内幕交易、内幕信息泄露等情形。

业务大幅压缩、监管连续出手、财务资不抵债……豆神教育已经行至退市边缘。

豆神不神

回溯豆神教育的发展历程,公司前身立思辰在上市之初主营办公系统服务。2013年开始转型教育,从收购智慧校园服务提供商康邦科技,到并购留学360、百年英才,涵盖B端和C端,在教育领域布局迅速。

2018年,立思辰分三次收购中文未来100%股权,确定“大语文”这一发展方向,教育业务渐成规模。2020年7月,“北京立思辰科技股份有限公司”宣布更名为“豆神教育科技(北京)股份有限公司”,证券简称由“立思辰”更名为“豆神教育”。彼时的立思辰总裁、豆神大语文创始人窦昕持股比例虽然和第一大股东池燕明有所差距,但从重要性上看二者几乎已经“平起平坐”。

然而,更名并不意味着“一键清零,重新启航”,过去几年快速并购留下的隐患渐渐出现,巨额的商誉减值引发大额亏损。2018年,立思辰计提商誉减值准备10.41亿元,涉及的标的包括康邦科技、教育360、合众天恒等,这直接让当年净利润同比减少787.9%至亏损13.95亿元。

2020年亏损再度重演,豆神教育年度归母净亏损高达25.67亿元,同比由盈转亏,需要计提的商誉减值准备达到20.99亿元。而在2022年业绩预告中,豆神需计提的无形资产、商誉等减值准备约为2.3亿元-2.8亿元。深交所在关注函中要求公司说明商誉减值测试的关键参数等,并追问2021年未对相关资产计提减值准备的原因及合理性,质疑其为规避净资产为负被实施退市风险警示。

“历史包袱”还未摆脱,新兴业务的发展也未能给公司输血。更名“豆神教育”后,大语文在业务层面上升到核心地位,2020年报提到“大语文学习服务板块正处于快速扩张期”。

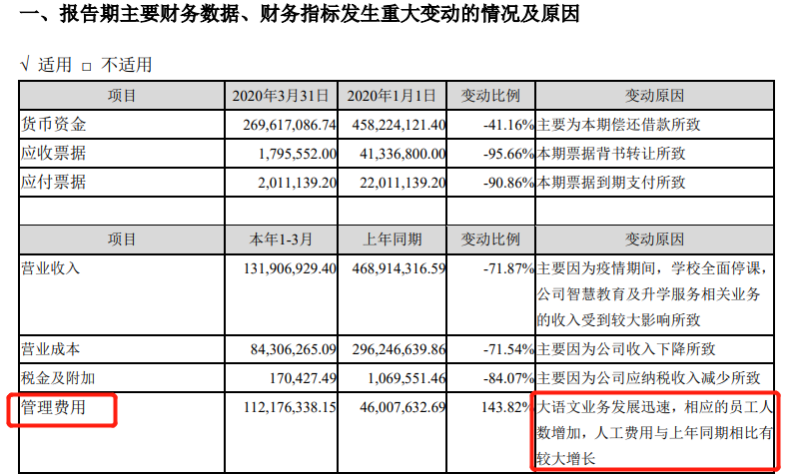

然而,比起利润飞升,大语文业务的高速增长带来的是大幅上涨的成本和复杂的舆情。在大语文业务迅速发展的2020年第一季度,公司的管理费用已经相当于营收的85%,主要原因就是大语文业务员工人数的增加,带来人工费用的大幅上涨。同时,豆神大语文和学而思、沪江教育的矛盾,也让品牌屡屡陷入舆论漩涡中。

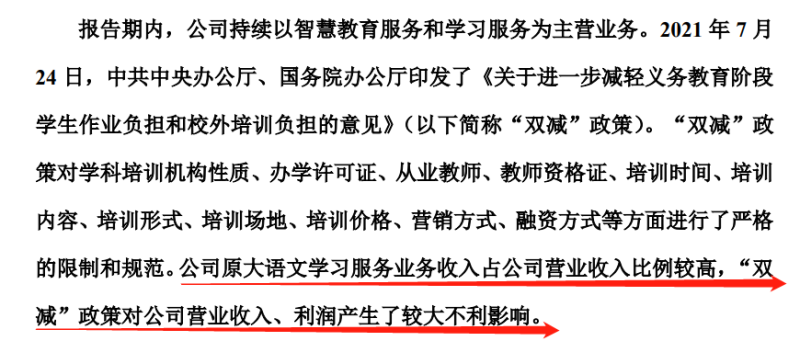

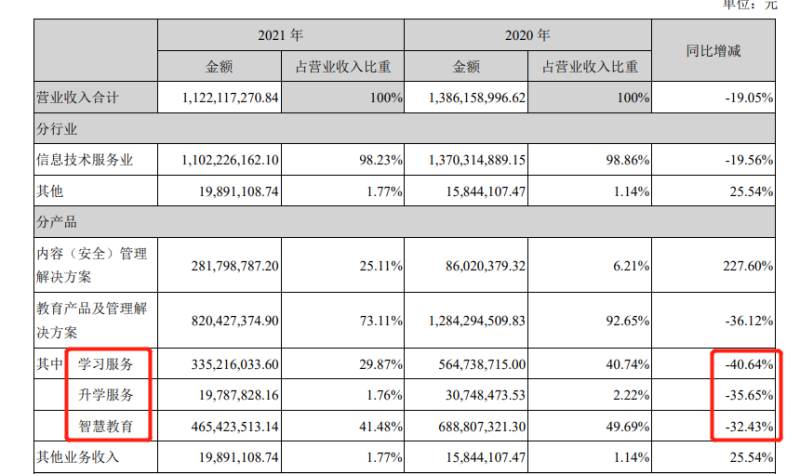

而2021年“双减”政策的落地,更是给大语文业务带来“致命一击”。2021年年报显示,大语文学习服务收入占公司营收比例较高,“双减”政策对营收及利润都产生了较大的不利影响。年内中文未来收入同比下降40.64%至3.35亿元,出现亏损,公司的学科教育培训业务的经营正受到持续影响。

商誉减值和连续的亏损之下,豆神教育的资产结构和现金流状况无法避免地受到影响。截至2021年末,豆神教育的资产负债率高达98.45%,创下近七年新高。流动比率仅有0.55,创下近七年新低。二者都表示公司正面临着巨大的偿债压力。

或许是为了缓解资金压力,豆神近几年进行了不少子公司的“低价大甩卖”。从2019年6折变卖旗下敏特英语全部股权,到6折出售子公司江南信安全部股权,两次“高买低卖”虽然名为业务转型,但实际可能是维持运营的无奈之举。截至2022年9月30日,公司的现金及现金等价物仅剩3558万元,而2021年末尚有1.25亿元。目前来看,豆神教育的现金流依然处于告急状态。

商誉减值、亏损连续、负债高企、现金告急……重压之下,豆神已经不“神”。

吸睛的豆神难吸金

在重压之下,豆神教育转型动作频频。策略则是多方试水、多点开花。根据规划,豆神将向B端智慧教育服务、公益课堂,C端艺术类学习服务、直播电商销售进行探索。

尤其是直播带货,新东方直播转型“珠玉在前”,豆神似乎也把电商直播当成了“救命稻草”。2022年6月东方甄选“双语直播”走红网络,豆神也恰在此时宣布打造“豆神甄选”直播间进驻抖音等平台。在回复投资者提问时,公司称:“已有约100位老师在直播平台分享文学文史知识,传播中国文化,同时为用户提供多品类的课程和产品,协助提升用户及其家庭的文学素养。”

高调的直播宣告让豆神6个交易日收获4个涨停板,但也引来了监管的目光。深交所向豆神下发关注函,直问其是否存在蹭热点、操纵股价的情形。随后公司两度发布回复函,前后版本口径存在多处不同。最终豆神承认部分措辞确实存在以宣传口吻表述的情形。因为公司回复的前后矛盾,深交所10月还对豆神教育及董事长窦昕等相关人员予以处分。

监管部门之外,大众对豆神教育入局电商直播也是说法不一。有网友指出,公司在直播平台分享文学文史知识的百余位老师,从事直播业务相关的资质并不全。天眼查显示,豆神教育现有的经营范围中,暂不包括直播业务或电子商务业务。

一片合规的质疑声中,豆神教育的直播带货虽然赚足了眼球,但似乎未能转化为直播间的收入。豆神旗下除了窦昕有一定流量,其余尚无出圈主播。流量的缺失让直播间的GMV难以提振,在2022年度业绩预告中,尽管公司称“直播销售业务在报告期内取得了较好增长”,但实际在财务业绩上表现如何还有待具体数据支撑。

除了直播电商,教育业务的状况似乎也不容乐观。2021年年报显示,期内学习服务实现收入3.35亿元,同比减少40.64%,升学服务收入同比减少35.65%至1978.78万元,智慧教育收入同比下降32.43%至4.65亿元。公司称由于2020疫情期间学校实行封闭管理,无法进场施工,教育信息化项目进展缓慢。

但这一解释未能说服监管部门,深交所依然下发年报问询函,要求豆神教育补充说明智慧教育业务收入同比下降较大的原因、主要项目的进展情况等,并要求其核实艺术类培训课程开展是否存在不确定性,并报备主要课程开展的地点。

由此看来,豆神教育的新业务开展难言顺利,无论是直播带货,还是教育新方向,还都需要时间成长。过去几年的疯狂并购让豆神教育至今仍在消化苦果,行至退市边缘,比起高风险高收益的收并购打法,或许聚焦现有业务、稳住基本盘才是公司眼下最急迫的。