导语:这家伴着不少科技公司,走过了 40 年的银行,最后还是败给了挤兑,在危机前连 40 小时都没顶住。

“ 硅谷银行( Silicon Valley Bank ,以下简称 SVB )的破产,就是精准狙击华人的存款,这是对中国科技行业的定向打击!”

“ SVB 的破产,其实只是美国收割的中国富豪的开始!”

前面这些话可不是差评君说的,而是最近两天各大营销号最火的阴谋论台词。

这两天,硅谷银行的那些事儿,可是闹得沸沸扬扬。

这家伴着不少科技公司,走过了 40 年的银行,最后还是败给了挤兑,在危机前连 40 小时都没顶住。。。

但就像差评君举的那些例子那样,我是真的没料到,老美的银行破产,反而在营销号的嘴里,成了是他们在下大棋,最后赢的还是老美。。。( 这真的有人信么? )

甚至是这些阴谋论的内部,在对待国内科技富豪们态度上,都已经出现了分歧。

一派人觉得,美国的这波收割弄得妙,把国内那些富豪存在国外的黑钱都是没收了,黑心商人们遇到了黑吃黑。。。

另一派人则觉得这些华人都是老实巴交的创业者,被美国人收割是妥妥的悲剧,拼死拼活创业,最后白忙活一场。

总之,在这些阴谋论里,最后都是美国得逞了。。。

而今天,就在美国宣布为 SVB 兜底,闹剧似乎马上大结局的日子里,差评君也准备带那些还一脸懵的差友们,完完整整地尝一尝这个瓜。

首先,硅谷银行在美国单单从规模上看的话,其实就是一家区域性的小银行。

在美国的资产排名里,排第 16 位。跟国内的广发银行,算是一个咖位的。

尽管规模不大,可它却是很多科技圈大佬梦开始的地方。

很多刚起步的科技公司,上来光有一腔热血和想法,但是,又没设备、又没地,商业银行压根不愿意贷款给他们。

于是, 1983 年,硅谷银行横空出世。

而它的诞生,就是为了给这些初创的科技公司,提供资金服务。

后来这家 “ 小银行 ” ,成为了很多初创公司的首选,像 Facebook 、 Twitter 都从它那拿到过至关重要的资金。

甚至,很多中国初创公司也是硅谷银行的常客,这里头最有名的就属当年的美团。

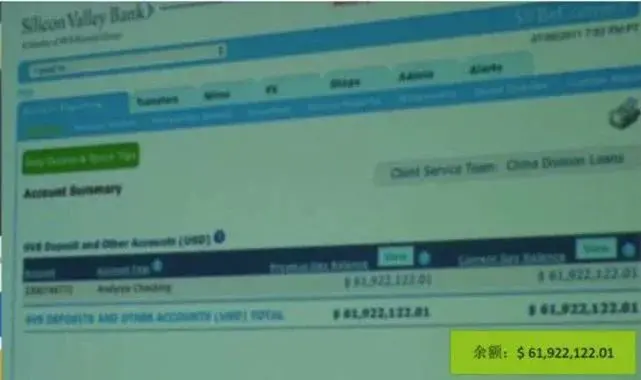

2011 年,王兴在媒体沟通会上,高调晒出过美团在硅谷银行里六千余万美元的账户余额。

那么问题也就来了,这么牛的一家银行,咋就说崩就崩呢。。。

其实咱们现在马后炮一看,真是各种机缘巧合,缺一不可。

第一,那便是 SVB 有些 “ 膨胀 ” 了。

SVB 的 “ 病根儿 ” ,大概是在 2020 下半年到 2021 年之间长出来的。

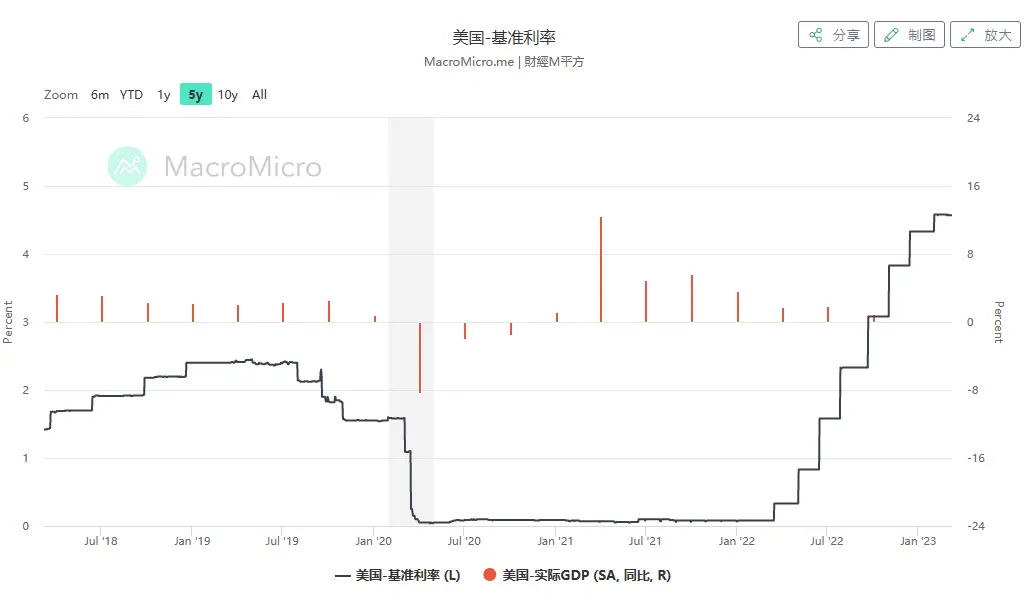

当时美联储疯狂放水,科技公司也迎来了融资热潮。

这也乐坏了 “ 专业对口 ” 的 SVB ,大量科技初创公司的票子流入了 SVB , SVB 的存款总额,也在一年半的时间内,从 760 亿美元升到了 1900 亿美元。

口袋里一时间多出了这么多钱,票子满满的 SVB 选了一个 “ 稳如老狗 ” 的投资方式,那就是买大量美债和 MBS 债券。

到 2022 年底, SVB 一共买了美国国债 161 亿美元、 MBS 债券 755 亿美元。

第二,是美联储的加息,闪了 SVB 的腰。

不断的大水漫灌,总是有个头的。。。为了缓解通货膨胀,于是乎,这段时间美联储又开始不断加息,而之前 SVB 买的那些 “ 稳如老狗 ” 的投资,却开始亏钱了。

而这,也是理解 SVB 破产的关键。

简单打个比方啊。

差评君一年前花 900 块钱,买了小黑胖三年期的债券,三年过后,小黑胖会返给我 925 元,这笔投资,我赚了 25 元。

但是随着利率的不断上升,今年的小黑胖也慷慨了不少,现在 900 块钱买入小黑胖三年期的债券,到期能返还 950 元。。。投资人预期赚 50 元。

同样是 900 块钱买的小黑胖债券,差评君就比今年买入的少赚了 25 元。。。

所以差评君现在要是以原价 900 元,转让手上的小黑胖债券的话,铁定是没人接盘的( 毕竟直接买今年的还能多赚 25 元 )。。。大概打折到 875 左右才会有人接手。

当年花 900 买的,现在市场上只值 875 ,我就这样 “ 浮亏 ” 了 25 元。

之所以说是浮亏,那是因为只要差评君头铁,拿满三年不卖出的话,还是能从小黑胖那里拿回 925 元的。

但, SVB 的头却铁不下去了,因为它需要现金。

也是美联储加息的影响,不太好融到钱的科技初创公司们房租、工资总不能停,于是乎只能花存在 SVB 里的存款。

融资少了,从银行取钱用钱的反而多了。。。SVB 的活期无息存款,也在 2022 年中,从 1260 亿降到了 810 亿。

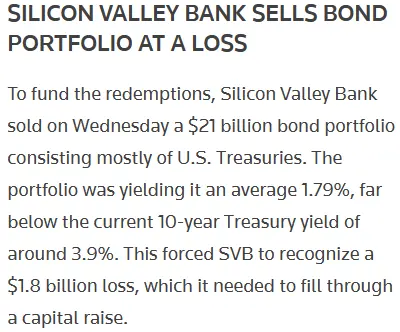

一边是浮亏,一边是存款一直流出,一边又是越来越高的存款利息。。。最后 SVB 选择了兑现 “ 浮亏 ” 拿钱,出售了 210 亿美元的资产,亏了 18 亿美元左右。

第三,那就是这个时间点真的有些太巧了。

这么兑现浮亏的操作,傻子都知道银行手上有些缺钱了。

但 SVB 好歹名声在外,小小 18 亿美元的缺口,多半是引发不了大家的恐慌的。

只不过巧就巧就在 SVB 破产的几天前,刚好有一家名叫 Silvergate 的币圈银行也恰逢破产, SVB 和 Silvergate 的双破产,让大家觉得他们之间有着不少联系。

大伙也们麻溜去 SVB 取款,生怕晚了取不出钱,光是 9 号一天, SVB 的储户就试图从账户中提取总共 420 亿美元。。。这大概是 SVB 存款总额的四分之一。

后面的故事大伙们应该都知道了, SVB 光速破产,波及了大半个科技圈。

像是币圈的稳定币 USDC 就先脱锚,因为 USDC 的发行商有 33 亿美元存在 SVB 中无法取出。

小扎的 META 也有大概 100 亿美元的资产存在 SVB 。

除此之外,还有红杉资本、 A16z 、 SK Capital 等 500 多家机构投资者受到波及。

但对于一些大公司来说, SVB 破产的影响其实相当有限,倒霉的还是那些初创公司。

知名的创业投资及加速器 Y Combinator 的总裁就认为,要是不急抢救的话, SVB 的破产会让科技创新倒退 10 年以上的时间,未来的谷歌和 Facebook ,可能就这样倒在了今天。

所以,从这些遭殃的歪果企业来看,网传的 “ SVB 破产是定向爆破华人资产 ” ,这不铁是标题党整的阴谋论么?

当然,国内确实也有些公司,或多或少是受到了些影响,再鼎医药、云顶新耀等创新药企都明确表示,自己在 SVB 有存款, 但对自己影响很小。

像是即刻的老板也表示在 SVB 有些小存款。

至少从新闻报道上看,相比美国科技公司们的嗷嗷叫,国内一些企业的影响其实相对要小不少。

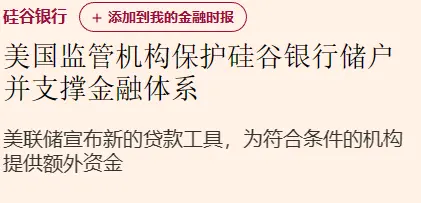

而就在今天,美国财政部和美联储的联合声明,算是为 SVB 破产事件暂时画上句号,也算是又打了一波 “ 大棋论 ” 们的脸。

因为他们宣布全额保护 SVB 储户的存款,从当地时间的 3 月 13 日起,储户就能重新拿回自己的钱。

当然,美国政府能这么阔气,其实也和 SVB 确实没拉到资不抵债的地步有关,只是短债长投出现了风险罢了,能还得起的,只不过那些债要等罢了。

并且政府接手后,不还是赚到了最后那个利差 。。。

当然,虽然 SVB 事件似乎告一段落、 “ 大棋论 ” 也立不住脚。

但过去的那 72 小时,着实是让吃瓜人和圈内人都心跳加速了一番。

各式各样的 SVB 梗早就满天飞。

有人总结出名字里带 SB 的,这两年风水好像都不咋好。

例如从百亿身家到申请破产,只花了 5 天的SFB 、投资连年亏损的软银( Soft Bank )、还有前段时间刚刚破产的加密货币友好银行 Silvergate Bank 。。。

哪个不是吃了名字的亏。。。( 误 )

还有人发现了 SVB 的首席行政官 Joseph Gentile 是卧龙凤雏一般的存在。

属于是王多鱼苦寻的那种 “ 专业人才 ” 。。。

就连的美团王兴,在舆论下也赶忙出面澄清不用 SVB 已经好多年。

然而有一句俗话说得挺好的,当你发现一只蟑螂的时候,房间里多半已经是蟑螂的大本营了。

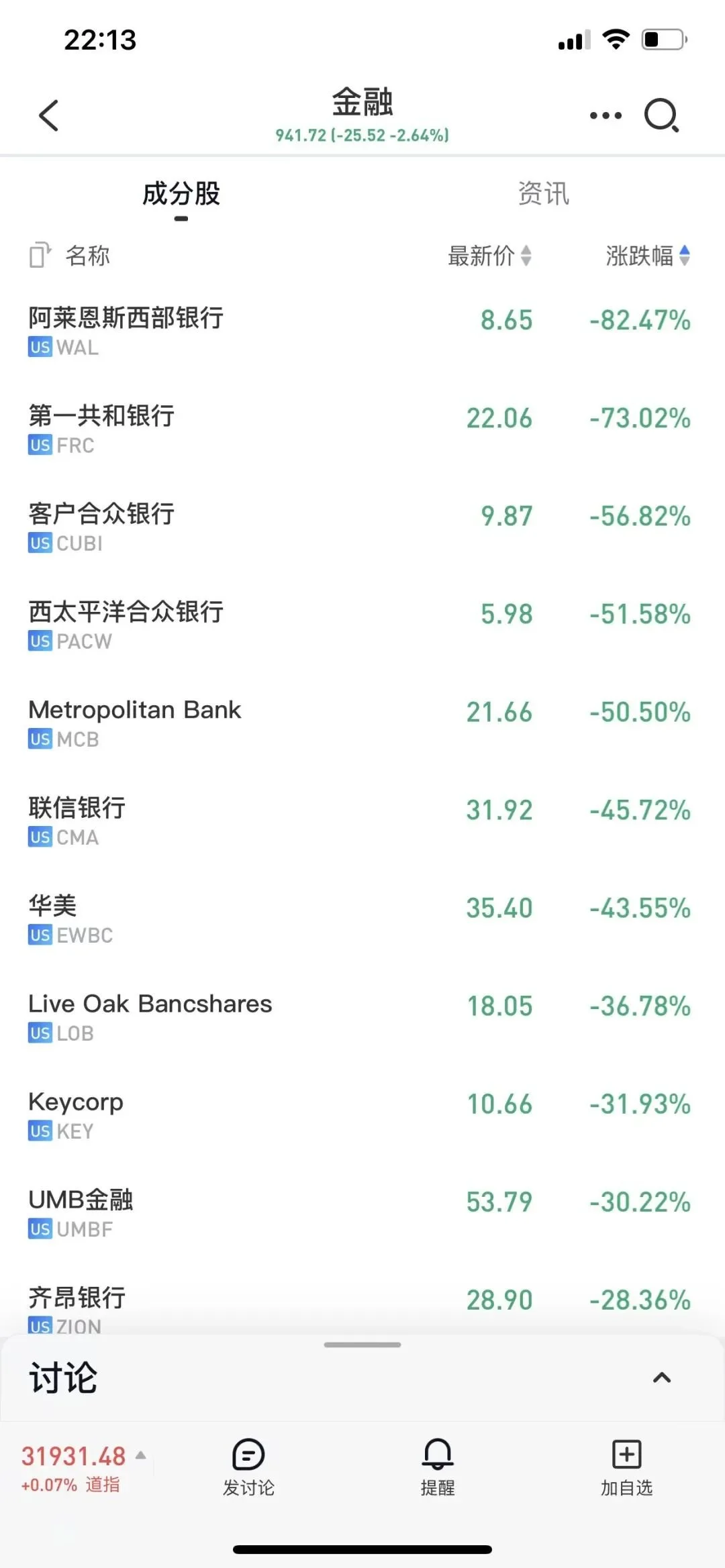

反正在差评君写稿的时候,美股刚好开盘,一大波的银行股已经开始摆烂。

仿佛在朝美联储喊话:“ SVB 抵押长债套现的操作,哥几个也想来一遍。”

这下压力来到了美联储这边。。。

而差评君也在思考,要是下一个破产的银行情况比 SVB 更糟,掀起的浪也比 SVB 更大,大伙们是否能阻止 “ 金融危机 ” 的爆发。

并且在资本全球化的今天,要是更大的浪从对岸打过来,咱们是否也有足够的硬实力,能抵挡得住呢?

(文章为作者独立观点,不代表艾瑞网立场)