白酒国际化已经是一个老生常谈的话题。在“一带一路”建设背景下,老话题也焕发出了新生机。

事实上,在国家政策的导向下,龙头酒企一直在探讨国际化发展。

近日,茅台董事长丁雄军便表示,现在到了茅台国际化发展的最好时机。

蓝鲸财经记者为此采访多位企业和人士,如跨国集团帝亚吉欧,有着实战经验的海外酒企负责人,上市酒企的高管以及酒类连锁平台的负责人,探讨白酒国际化的现在与未来。

白酒国际化处于初级阶段

随着“一带一路”的持续推进,国内酒企也看到“白酒国际化”的新机会。

数据显示,2022年,我国酒类累计进口51.56亿美元、出口15.06亿美元,贸易逆差为36.5亿美元,其中烈酒进口22.8亿美元、白酒出口7.16亿美元,贸易逆差为15.64亿美元。

为什么会出现这种情况?现下白酒国际化的进程到底是怎样的?

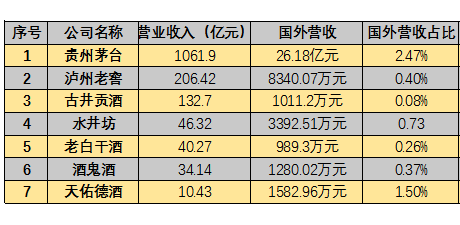

蓝鲸财经记者查询了19家上市酒企2021年的财报,发现仅有7家披露了国外的营收数据。其它的酒企要么是未直接出口酒类产品,由公司销售给进出口公司进行出口销售,比如五粮液,汾酒都属于此类,因此未有详细的数据披露;要么可能并没有国外的市场份额。

从上述表格来看,白酒国际化做得最好的当属茅台,受益于品牌的带动效应,2021年国外营收为26.18亿元,占全部营收的2.47%。其次是泸州老窖,2021年不到1个亿。

帝亚吉欧控股的水井坊,其国外销售成绩一直备受诟病,21年卖了3000多万元,仅占全部营收的0.73%。

反倒是主打青稞酒的天佑德酒,21年卖了1500多万元,占全部营收的1.5%。

一线酒企的成绩单不过如此。确实是曾从钦所言:白酒国际化总体处于起步阶段,内外发展不平衡、不协调的问题十分突出。

一位业内人士对蓝鲸财经记者表示,国外销售酒的主力是国外的中资机构和华人。白酒是东方文化的一种载体,是一种文化和另一种文化的交流,而文化的交流是经济的强弱的体现。文化的影响是从经济强的地区向经济弱的地区扩散。外国人不懂中国白酒品牌,归根是对中国文化的陌生。但是随着现在中国经济的发展,华人越来越多地参与到全球经济的建设中,这些人同时也担当着中国文化的传播者,其中中国白酒就是中国文化最直接的体现,华人也在通过多种方式传播中国白酒。

国际渠道网络缺失

白酒为什么难以走出去?

除却文化因素,过去几百年,国际烈酒通过先进的工业文明、资本实力和政治强权实现了全球产业布局,几乎在全球范围内实现了国际烈酒等级标准、分类标准、税收标准等核心概念的话语权。

酒类研究专家欧阳千里对蓝鲸财经记者表示,我国在加入WTO时将酒类列为普通消费品,而其他国家是将酒类列为特殊商品,致使了白酒进入其他国家壁垒重重。反观国外酒类进入中国,却轻松得多。再加上国家近年来降低了洋酒的关税,国外酒类在中国得以迅猛发展,各国对烈酒管理的政策法律差别很大,按照本国的法律法规将白酒归类为不同的品类的酒精饮料,执行不同的进口检验和关税标准,也就导致了白酒的出口成本非常高,再加上不少国家对白酒征收高额关税。比如韩国180%,泰国200%,白俄罗斯300%,进一步削弱了白酒在国际中的竞争。

一位负责国际酒类的业内人士对蓝鲸财经记者也表示,在产业分类中,各国对烈酒的管控严格程度仅次于药品,高于食品,为白酒推广设置了很高的门槛。另外,国内白酒征税较高也推升了酒类出口的成本。

目前白酒应当缴纳的税是13%的增值税和消费税,消费税是从价和从量两种方式征收,先按照出厂价,从价计收20%,而且每瓶500毫升酒还要从量计再收0.5元。

“再加上出口税,相当于双重税,而国外欧元区美元区的酒类主要消费区间是在10元以下,即不到百元人民币,这意味着国内大多中高端白酒就失去了价格竞争力,这是白酒国际化进程艰难的一个核心因素。”该业内人士称。

从事白酒国际化推广已有七年经验的新加坡中国白酒有限公司实际控制人陈韩晓营对蓝鲸财经记者指出,国内白酒企业普遍缺乏国际视野和国际认知,禁锢了白酒国际化的发展前景;不仅如此,白酒国际化本身是一个投资额巨大,投资回收周期超长,投资风险超高的项目,这一系列问题直接阻碍着白酒国际化的步伐。最关键的是,国际市场上缺乏中资控股的实体营业网点,截至目前,在全球市场几乎无法真正找到一家有规模的白酒专营实体店,这是阻碍中国白酒国际化的最现实的障碍。

此外,白酒国际化人才的短缺,懂酿酒、营销、外贸、管理、外语且有长期海外生活或工作经验的复合型人才短缺,这都制约了白酒国际化的进展。

白酒下“东洋”

有部分业内意见认为,白酒下东洋或许是国内酒企打开国际市场的快捷方式。

宝酝集团创始人、董事长李士祎对蓝鲸财经记者表示,目前东南亚是白酒主要的出口国,首先是因为东南亚政局稳定,是全球经济活力较好的市场。中国与东南亚国家在政治、经济、金融、基建、贸易、产业分工等领域深度合作。其次,当地约2500万华人,大量的中国驻外机构、中资企业等,基于文化同源,有较好的白酒市场基础。其次是非洲市场,以及欧美市场。

“目前看来,在国外零售价为20美元以下的大众酒水是容易打开国外市场的。这对于部分二三线的地方白酒品牌是一个机会,因为在国外市场不需要有高度的品牌认知,并且产品也能有合理的利润空间。”李士祎表示。

陈韩晓营则认为,白酒国际化的市场前景特别美好,但它又无比艰难,不存在着哪个国家容易或者不容易打开这个问题。

“马来西兰是信奉伊斯兰教的国家,也是全球有名的禁酒国,但同时也是一个烈酒消费需求较高的国家。以前马来西亚的烈酒许可证是很难拿到的,但近来马来西亚政府将烈性酒许可证的审批权限移交给内阁旅游部,意味着政策有松动的迹象。”陈韩晓营举例称,英国毗邻着苏格兰,是威士忌的原产区,看起来白酒的机会不大。但是一瓶125ml的北京二锅头在伦敦的零售价达到了27英镑,几乎是国内价格的20倍,白酒仍然有市场需求。“这两个例子说明,国际存在着白酒的机会和机遇,需要酒企用心地去探索、思考、尝试,持续性的战略投放,那就很容易打开市场,而不是安逸、等待。”

里斯战略定位咨询高级顾问冯华青对蓝鲸财经记者表示,国外烈酒市场有两个显著特性,第一是平价,市场平均价格在10美元/500ml。高端品类的溢价相较国内高端白酒也难以望其项背。第二是调酒文化。白酒出海短期来看很难直接与国际烈酒竞争,参照韩国真露与日本清酒绑定本国餐饮向外扩展机会更大。短期来看,在国内白酒市场上扬态势中投资回报率势必较低,但长期来看率先打开全球市场将会成为有力竞争壁垒,一旦国内市场出现反转,则可有效抵御经营风险,更一方面墙外开花墙内香,也是考虑出海的诱因之一。

帝亚吉欧作为跨国性酒业集团,对于酒类推广有着丰富的经验。

对于白酒国际化,帝亚吉欧方面对蓝鲸财经记者表示,对于烈酒品牌来说,中国是目前世界上最令人兴奋的市场之一。作为在本地市场的主导品类,白酒的表现也一贯强劲,我们相信中国的白酒业务有着巨大的发展空间。在22财年,我们在大中华区的净销售额增长了13%,在大中华区的增长主要来自于中国白酒(18%)和苏格兰威士忌。作为唯一一家投资了拥有国家认证文化遗产的白酒品牌的国际洋酒公司,未来,我们将持续洞察消费者需求,不断改善业务战略,以切实行动推动中国白酒国际化的进程。我们也期待能够有更多的行业伙伴参与到白酒行业中,共同携手推广中国白酒,打造一个更为健康可持续的行业生态。