图片来源:图虫创意

过去的一周,快狗打车股价经历持续下跌,于3月21日收报2.33港元/股,市值仅余14.57亿港元。这与其上市之初的表现相比,可谓是天差地别。

2022年6月24日,快狗打车上市首日平开,报21.5港元/股,走出了“上市即巅峰”的行情。此后其股价持续震荡下行,如今不到一年光景便缩水近九成,令人咋舌。

作为影响股价变化的内在动力,快狗打车日前披露的业绩的确不如人意。3月3日,快狗打车披露了2022年盈利警告,预计实现收入约6.96亿-7.96亿元,而2021年的收入约为6.61亿元;公司权益持有人应占亏损约11.69亿-13.26亿元,同比扩大约33.9%-51.9%。

实际上,对于同城货运企业来说,短期内难以盈利已是通病。而对快狗打车而言,除了面临业绩增长压力,司机活跃度下降也是一大隐忧。内外承压之下,快狗打车能否挽救颓势?

近五年累计亏损约40亿元

在盈利警告中,快狗打车将亏损增加归结为两个原因。

以股份为基础的酬金费用主要因集团于2021年8月18日采纳的股份激励计划项下授出的购股权归属而增加约6.24亿元;及与公司于2022年在香港联合交易所有限公司主板上市有关的上市开支增加约1190万元。

在此情况下,快狗打车预期截至2022年12月31日止年度录得经调整亏损净额介乎约2.219亿元至约2.517亿元,而2021年则录得经调整亏损净额约2.773亿元,亏损净额有收窄趋势。

不过,快狗打车在招股书中就曾预告过这一亏损局面。其指出,同城物流业务尚处于初期阶段,快狗打车作出大量投资以推动业务增长,并认为这对于造就强大竞争优势以实现业务增长而言必不可少。考虑到业务投资计划,预计至少截至2022年、2023年及2024年12月31日止年度仍将继续产生亏损。

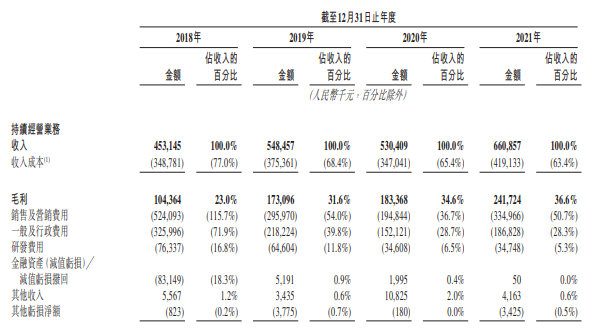

2018年-2021年,快狗打车的收入分别为4.53亿元、5.48亿元、5.30亿元、6.61亿元;这四年的亏损则分别为10.71亿元、1.84亿元、6.58亿元、8.73亿元,加上去年预计亏损额,快狗打车五年亏损约40亿元左右。

放眼望去,其他网络货运企业的日子也不容易。满帮2019年-2021年,净亏损分别为15.24亿元、34.70亿元、36.54亿元,三年亏损约86亿元,2022年实现盈利,净利润4.119亿元;前不久上市的维天运通,2019年净亏损为329.8万元,2020年和2021年均实现盈利,分别为2607万元和5074.4万元,但2022年预计将出现亏损。

由此看来,即便是开始盈利的货运企业也尚未完全走出连年亏损带来的窘境,“亏损”缘何成为网络货运行业的常态化?

网经社电子商务研究中心特约研究员李旻表示,目前市场上的同城货运企业仍旧处于行业初期发展阶段,市场份额还未瓜分完毕,尚未出现龙头企业,且同城货运的初期投资成本大,供应链复杂,没有一定的市场份额作为基础的话,很难实现盈利,目前同城货运仍旧处于蓝海阶段,如何抢占市场份额是每家企业最关心的问题,这就不可避免的投入大量资金,亏损也是正常的。

快狗打车的确把钱花在了营销上,2018年-2021年,销售及营销费用分别为5.24亿元、2.96亿元、1.95亿元及3.35亿元,占相应期间总收入的115.7%、54.0%、36.7%及50.7%;2022年上半年销售及营销费用则为1.68亿元,占总收入的48.2%。

正如快狗打车所言,它们依然需要大量投资继续发展业务,包括扩大用户基础及提高用户参与度。如此这般“烧钱”营销,它的扩张之路走得如何?

活跃司机占比降至4%

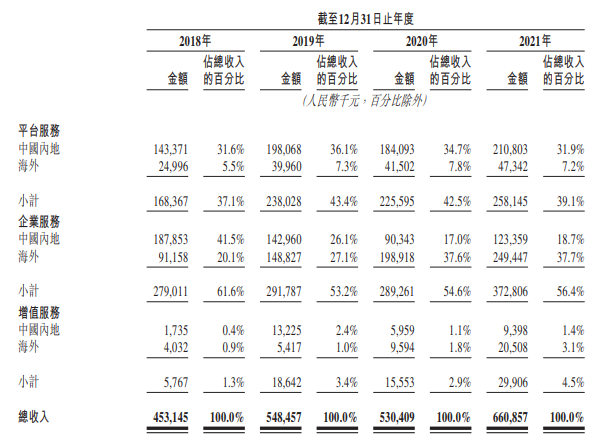

快狗打车的收入来自平台服务和企业服务,从2018年-2021年的收入占比来看,面向B端的企业服务占比在5-6成,面向C端的平台服务增长稍显乏力。

2022上半年,快狗打车企业服务收入2.15亿元,同比增长24.2%;平台服务收入1.1亿元,去年同期为1.17亿元,基本持平。平台服务增长疲软与活跃司机的减少不无关系。

数据显示,2018年-2021年,快狗打车注册托运人分别有约1450万名、1980万名、2400万名及2760万名,注册司机则分别为130万名、300万名、420万名及520万名。2022年上半年,注册托运人约2920万名,注册司机则为560万名。

尽管快狗打车注册司机呈上升趋势,但活跃司机数却不容乐观。2018年-2021年,活跃司机分别为21.68万名、27.24万名、23.29万名及21.35万名,活跃司机占注册司机的比例由2018年的17%降至2021年的4%。

快狗打车方面将活跃司机定义为,在指定期间内完成至少一笔订单的司机,这说明2021年有近96%的注册司机在期内未有在平台上接单。

毋庸置疑,这些尚未被“激活”的司机流向了其他平台。毕竟货运市场司机黏性低,哪家平台赚得更多自然更吸引司机,他们的选择不具有唯一性。这时候培养司机忠诚度也成为货运企业提高竞争力的重要一环。

快狗打车着力于发展派单模式,CEO何松在接受媒体采访时曾指出,“我们能做的是努力让司机把工作变成稳定的收入来源,这样他会非常珍惜这份合作机会,减少与客户发生纠纷,即便遇到偶然的冲突,司机也会平复自己的情绪”。

尽管快狗打车方面尝试稳定司机收入,但“不退保证金”、“无故扣款”等来自投诉平台的司机怨言使这一愿景仍未达到理想效果。

黑猫投诉平台数据显示,与快狗打车相关的投诉量累计高达4283条。记者浏览发现,其中来自货运司机的投诉不在少数,他们反馈的问题集中在“保证金难退”、“完成率不达标难以提现”、“车辆广告问题导致罚款”等方面。

根据投诉内容,快狗打车要求注册成为平台的司机必须缴纳保证金才能进行接单运营,在无欠款的情况下,退出平台时可申请全额退还保证金。不过,多名货车司机反映在要求退保证金时,存在客服难联系、退款问题不受理的问题。

由此看来,要令每一位司机满意对于快狗打车来说,依旧面临困难和挑战。内功尚需修炼的同时,它不得不正视2023年机遇窗口下同行们的来势汹汹。

网络货运上演激烈角逐

据交通运输部网络货运信息交互系统统计,截至2022年底,全国共有2537家网络货运企业(含分公司),整合社会零散运力594.3万辆,整合驾驶员522.4万人。全年共上传运单9401.2万单,同比增长36.0%。

据《中国公路网络货运行业蓝皮书》,以网络货运平台线上运费交易金额计,预计2022年线上运费交易金额计将为4776.4亿,到2025年预计将达到6804.3亿。

整个货运市场渗透率仍有较大发展空间,抢占市场份额依然是货运企业发力的方向。3月10日,维天运通成为港股数字货运第一股打响了今年货运战的第一枪。

根据部分货运企业财务数据显示,从托运订单数量来看,2019年-2021年,维天运通分别为590万笔、720万笔、1050万笔;2020年和2021年,满帮分别为7170万笔和1.28亿笔;2018年-2021年,快狗打车则分别为3240万笔、3340万笔、2710万笔、2840万笔。

相比之下,快狗打车的托运订单数量处于中等水平,但有下降趋势;2022年上半年,托运订单达1080万笔,合计交易总额约为8.946亿元。

不过,由于几个企业体量规模和业务领域存在区别,只能作为参考。江西新能源科技职业学院新能源汽车技术研究院院长张翔表示,例如疫情期间,维天运通订单数量仍然增加,或许是因为受到快递、电商影响,反而助其增加了订单;而偏向同城货运的快狗打车订单大幅度下降,影响了其营业收入。

值得注意的是,快狗打车的交易总额出现下滑,2018年-2021年,产生的交易总额分别为33.57亿元、33.13亿元、26.94亿元及26.77亿元。以2021年为例,维天运通交易总额达380亿元,满帮则为2623亿元,这侧面反映出快狗打车每单的收入要远低于同行,一定程度上影响了司机黏性。

张翔指出,数字货运虽然前期投入大,但一旦形成规模后,需要的调度人员数量会大大减少,人力成本会降低,工作效率会增强,肯定是货运行业的一大趋势。

李旻则认为,未来的货运平台竞争点主要在客户和司机平台体验、运力调配效率和重点区域的资金资源投入等方面。

对于快狗打车来说,如何将烧掉的钱花在刀刃上以实现增长目标是2023年需要思考的课题。尽管快狗打车早已预告亏损局面,但面对激烈的同行竞争,早日提高城市渗透率和司机忠诚度是提振信心的关键。