报告期内增资、股权转让价格异常,往往是监管层对拟IPO企业重点关注的地方之一。已经过会但尚未进入注册阶段的创业板IPO企业美新科技股份有限公司(以下简称“美新科技”)便存在这样的情形。

《大众证券报》明镜财经工作室记者发现,美新科技的一个外部投资者在2020年,以四年前的入股原价向公司员工持股平台转让了全部持股,而与其同时入股且入股价相同的多数外部投资者2020年同期退出时,还出现向公司控股股东转让价格不一的情形。此外,美新科技过往招股书申报稿对核心募投项目的信披也存在不完整的情况。

同期股权转让定价不一致

众所周知,由于容易牵扯利益输送等问题,拟IPO企业股权转让和增资价格一旦存在异常情形,譬如同期股权转让或增资价格差异较大,往往会受到监管层的重点关注。

事实上,美新科技的股权转让和增资价格便受到了注意。公司此前披露的对审核问询函回复显示,深交所要求公司“列示历次股权转让和增资的主要内容,包括股权变动的背景和原因、交易价格、定价依据及公允性、价款支付情况、是否涉及股权激励及股份支付等;如同期转让价格或增资价格存在较大差异,说明原因及合理性。”

美新科技表示,“2020年4月-12月期间股权变动交易价格具有合理性”,并称“历次股权转让和增资的背景原因符合实际情况,交易价格真实合理,定价依据公允合理,价款均已支付完毕,涉及股权激励的均已计提股份支付。”

根据公司回复,2016年8-9月,外部投资者(包括陈祖扬、梁卫山、黄俊鸿、陈惠珍、杨玉华、江兆昌、广东瑞尼、东岸美景、恒信通投资、吉源达投资)看好公司未来发展前景,同时公司实际控制人存在资金需求,综合考虑公司发展前景、行业估值等因素,经各方协商一致,控股股东同意按照美新塑木(公司当时简称)4.80亿元估值计算的价格向上述主体转让股权,即6.00元/出资额。

美新科技控股股东新兴亚洲在2016年8月,与广东瑞尼、东岸美景、陈祖扬、陈惠珍(以下合称受让方)签订《股权转让合同》中,约定新兴亚洲将其持有美新塑木的股权以6.00元/出资额转让给上述受让方,同时合同中约定若美新塑木在规定时间内业绩未达约定情况,受让方有权要求新兴亚洲回购此次转让股权,每出资额价格为6.00元加上约定利息。

公司称:“江兆昌、杨玉华、陈惠珍、陈祖扬、广东瑞尼的股东、东岸美景的股东主业均为从事废旧塑料的加工、进出口贸易。2020年初,国家全面禁止进口固体废物,禁止我国境外的固体废物进境倾倒、堆放、处置。上述投资者决定将业务转移至东南亚一些政策环境较为宽松的国家或地区,因此需要一定资金开设厂房、购买设备。”

2020年4月,江兆昌、杨玉华向新兴亚洲协商回购公司股权,经协商一致,新兴亚洲以每出资额6.00元加上年利率(单利)6.00%购回两人持有的新兴亚洲股权。

陈惠珍、陈祖扬、广东瑞尼以及东岸美景则于2020年8月行使回购权利,要求新兴亚洲回购股权。“因当时新兴亚洲现金流较为紧张,经各方协商一致,同意由新增受让方汪忠远承接新兴亚洲回购义务,价格为每出资额6.00元加上约定利息,汪忠远与出让方广东瑞尼、东岸美景、陈祖扬、陈惠珍分别签订《股权转让协议》。”

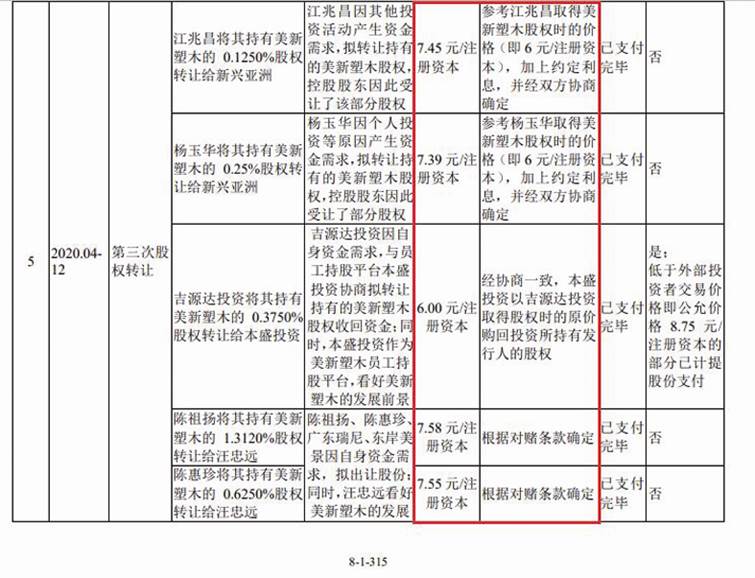

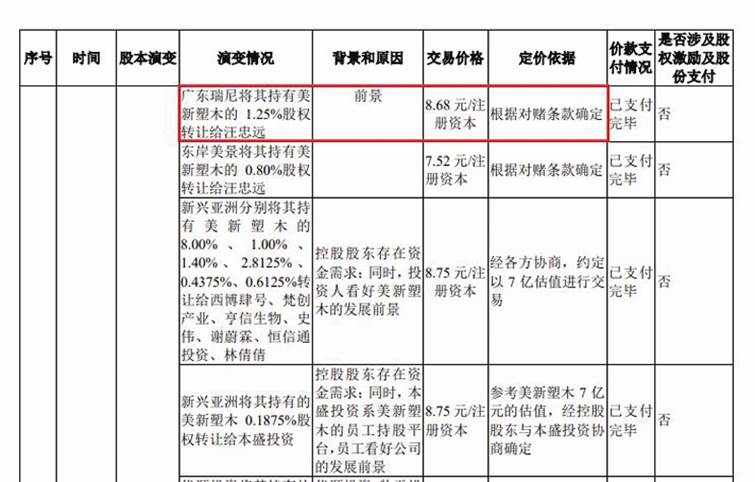

不过需要注意的是,广东瑞尼与其他同期股东同期退出时出让股份的价格不一致——广东瑞尼为每股8.68元,上述其他同期入股并同期出让股份的股东为每股7.3-7.6元左右(见图一)。

通过企查查查询显示,广东瑞尼绝对控股股东、法定代表人、执行董事、总经理许斯华投资控股并担任法定代表人、执行董事、总经理的里塑再生资源(许斯华持股60%)有作为被告的走私废物罪诉讼案件,2019年12月底一审刑事判决。该案另一被告佛山市南海里水里塑塑料有限公司于2022年9月28日注销,该企业曾持有里塑再生资源20%股权(企查查显示的工商变更登记信息为2020年7月28日退出),同时,该企业持股100%股东邓晓雅为里塑再生资源持股40%股东。而广东瑞尼股东为许斯华(持股99%)、邓晓雅(持股1%)。

入股四年后原价卖给员工持股平台

值得注意的是,上述同期入股美新科技的外部投资者中的吉源达投资——入股公司四年后原价清仓了持股,受让方则是公司员工持股平台。

2016年与广东瑞尼等同期入股美新科技的外部投资者吉源达投资,2020年也准备退出了。

美新科技称:“2020年6月,外部投资者吉源达投资基于自身资金需求及对发行人未来发展的判断,拟退出公司,经协商一致,由员工持股平台本盛投资按吉源达投资初始投资成本受让,控股股东及其他股东放弃优先受让权”。

企查查查询的工商信息显示,吉源达投资只投资过公司,而吉源达投资的股东只投资、任职过建筑劳务企业或饲料商店、水吧。

不过,吉源达投资清仓退出公司的价格让人有点看不太懂其投资逻辑——因为持股四年后的2020年12月,吉源达投资最终以6元/注册资本的入股原价,向美新科技员工持股平台本盛投资转让了其所持公司的全部30万元注册资本(见图一)。

图一:深交所网站关于美新科技截图

对比来看,与吉源达投资同期入股的广东瑞尼、东岸美景、陈祖扬、陈惠珍则有关于基于业绩对赌的回购价格相关约定——每出资额价格为6.00元加上约定利息。而且从公司披露来看,不在上述回购相关约定方中的江兆昌、杨玉华,公司也以每出资额6.00元加上年利率(单利)6.00%购回了两人持股。这些股东也与吉源达投资同期退出。

而另一次时间与吉源达投资差不多的股权转让,定价更是高于吉源达投资45%以上。2020年下半年,由于美新科技实际控制人控制的ERL(即东昇达有限公司,系公司的关联企业)存在未偿还公司货款的情况,同时公司员工以及外部投资者西博肆号、梵创产业、亨信生物、史伟、谢蔚霖、恒信通投资、林倩倩、疌泉大亚、素值咨询等看好公司未来发展,因此控股股东新兴亚洲拟向公司员工以及外部投资者转让部分股权获得资金,偿还ERL所欠公司的货款。综合考虑公司业绩及发展前景、行业估值等因素,经各方协商一致,同意以美新塑木估值7.00亿元的价格进行交易,即8.75元/注册资本。

那么,其他同期入股公司的股东同期出让股份时出现价格不一致——广东瑞尼为每股8.68元,其他同期入股并同期出让股份的部分股东为7.3-7.6元左右,这是为什么?从公司披露来看,江兆昌、杨玉华并未与广东瑞尼、东岸美景、陈祖扬、陈惠珍等一样有基于业绩对赌的回购价格相关约定,为何公司回购其持股时,给出了每元出资额6.00元加上年利率(单利)6.00%的价格?还有,公司早年为何接受全部股东只投资过建筑劳务企业或饲料商店、水吧的吉源达投资入股公司?吉源达投资入股近4年后,又为何以原价转让全部持股给公司,这是否符合正常的商业逻辑?吉源达投资或其股东与公司、公司实控人、公司董监高、重要经销商客户或者供应商等是否存在特殊关系?

核心募投项目信披曾不完整

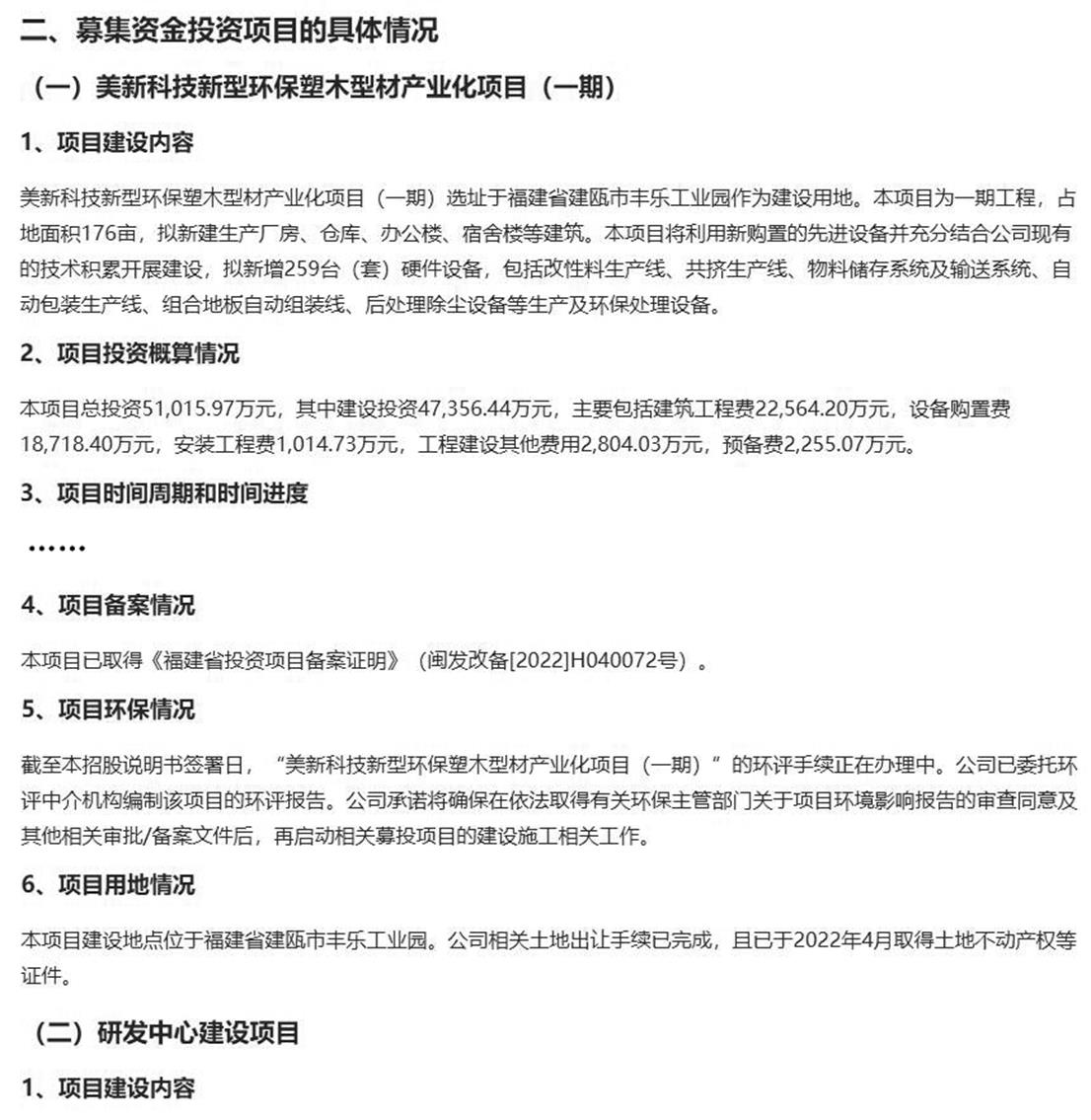

美新科技此次创业板IPO的核心募投项目为美新科技新型环保塑木型材产业化项目(一期),拟投资51015.97万元,拟使用募资51015.97万元,即全部用募资进行建设。

公司称,“本项目将利用新购置的先进设备并充分结合公司现有的技术积累开展建设,拟新增259台(套)硬件设备,包括改性料生产线、共挤生产线、物料储存系统及输送系统、自动包装生产线、组合地板自动组装线、后处理除尘设备等生产及环保处理设备。”

按照《公开发行证券的公司信息披露内容与格式准则第28号——创业板公司招股说明书》,第九十五条明确指出:“募集资金用于扩大现有产品产能的,发行人应结合现有产品报告期内的产能、产量、销量、产销率、销售区域,项目达产后产品新增的产能、产量以及本行业的发展趋势、相关产品的市场容量、主要竞争对手等情况,对项目的市场前景进行分析。募集资金用于新产品开发生产的,发行人应结合新产品的市场容量、主要竞争对手、行业发展趋势、技术保障、项目投产后新增产能情况,对项目的市场前景进行分析。”

也就是说,公司上述核心募投项目信披应结合项目达产后新增产能,对项目的市场前景进行分析。而且,有募投项目涉及产能提升的企业,在IPO招股书中通常还会结合内部测算的投资回报情况,以说明项目的前景及合理性、必要性。

翻阅注册已获同意的同行森泰股份历次招股书可见,其不但明确披露了产能提升相关募投项目的新增产能,也有具体的投资效益分析。

然而,本报记者向美新科技发去采访函前发现,美新科技2022年3月至10月期间四次披露过招股书申报稿,但始终未披露核心募投项目的新增产能以及投资回报情况(见图二)。

图二:美新科技2022年10月招股书申报稿截图

直到审核问询中遭追问后,美新科技2022年11月18日晚间披露的招股书上会稿中,才新增了核心募投项目新增产能、投资效益分析——美新科技新型环保塑木型材产业化项目(一期)产线预期在2028年达成满产,预计产能规模较2021年增加约7万吨。根据项目可行性研究报告,本项目建成并运转后,预计新增年营业收入70534.79万元,净利润10736.97万元。项目税后投资回收期6.72年(含建设期3年),具备较好的经济效益。

对于本报通过电邮问及公司的2020年同期股权转让价格不一致、入股公司四年后原价清仓以及过往招股书申报稿不披露核心募投项目新增产能、投资效益分析等相关疑问,截至发稿时未收到美新科技回复。记者

尔东