重磅!4月21日下午,*ST紫晶和*ST泽达分别发布公告称,公司于当天收到证监会行政处罚决定书,两家公司均被认定因欺诈发行触及重大违法行为,将被实施重大违法强制退市,成为科创板首批退市公司。

4月21日晚间,中信建投、东兴证券和中国证监会纷纷发布重磅公告。

中信建投发布《关于拟设立紫晶存储事件先行赔付专项基金与申请适用证券期货行政执法当事人承诺制度的公告》显示,公司与其他中介机构共同出资10亿元设立紫晶存储事件先行赔付专项基金(上述金额为公司初步估算结果,基金规模将根据最终计算的适格投资者损失赔付金额进行调整),用于先行赔付紫晶存储适格投资者的投资损失,并向证监会申请适用证券期货行政执法当事人承诺制度。

东兴证券发布《关于涉及泽达易盛相关事项投资者诉讼的公告》显示,上海金融法院已经收到泽达易盛普通代表人诉讼起诉材料,如上海金融法院后续受理并裁定适用普通代表人诉讼,中小投资者服务心将公开征集并接受50名以上(含50名)投资者特别授权,申请参加普通代表人诉讼并申请转换特别代人诉讼。记者了解到,特别代表人诉讼制度具有“默示加入、明示退出”的特征,能一揽子解决欺诈发行符合赔偿要求的中小投资者的民事赔偿问题。

同时,证监会发布《证监会有关部门负责人答记者问》,针对两案责任主体追责、投资者保护安排、证券期货行政执法当事人承诺安排,及涉案中介机构面临处理等问题进行回复。

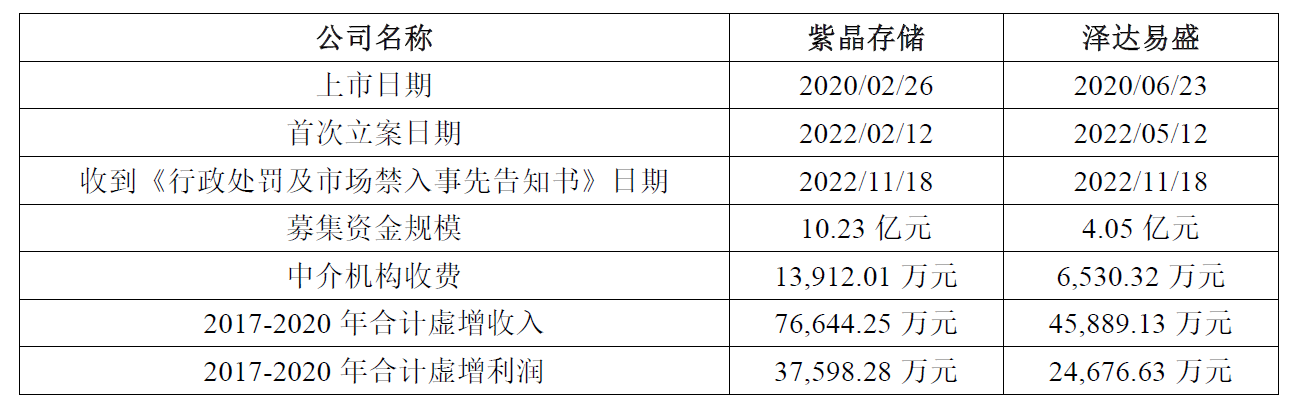

梳理回顾两案信息,紫晶存储和泽达易盛都是2020年上半年在科创板上市,都是2022年上半年被证监会立案调查,都于2022年11月18日这天收到证监会下发的关于欺诈发行、信息披露违法违规《行政处罚及市场禁入事先告知书》,被媒体称为科创板财务造假第一案和第二案,这对“大哥二弟”自暴雷以来,连带各自的上市保荐券商中信建投和东兴证券等中介机构,持续被广大投资者高度关注。

其中,东兴证券在2023年3月31日曾发公告称,因在执行泽达易盛首次公开发行股票并在科创板上市项目中,涉嫌保荐、承销及持续督导等业务未勤勉尽责,证监会决定对公司立案。而中信建投方面,迟迟还没公告证监会对紫晶存储财务造假案保荐机构的处理进展。

此前,记者以为,相比较而言紫晶存储暴雷更早,财务造假规模更大,募资规模更大,中介收费更高,综合来看影响似乎更严重,所以证监会还需要进一步调查核实才会启动相关程序。

但从今天各家重磅公告来看,特别是《证监会有关部门负责人答记者问》重点提到的:证券期货行政执法当事人承诺金兼具惩戒和赔偿功能,可以一并解决案件相关的行政处理与民事赔偿问题,有效提高执法效能,达到行政追责与民事追责相统一的效果;在紫晶存储案中,我会对中信建投证券股份有限公司、容诚会计师事务所、致同会计师事务所、广东恒益律师事务所等中介机构启动了相关调查工作,后续将根据其在相关执业行为中的勤勉尽责情况,结合其主动先行赔付以及申请证券期货行政执法当事人承诺等情形,依法进行下一步处理。中信建投及其他中介应该是采取了承诺金先行赔付的模式,会不会立案调查证监会没有给明确定论。

目前尚没有主管部门或者当事人表态,到底是什么原因导致了两种截然不同的处理方案,让两家上市公司相关的投资者和中介机构未来面临截然不同的处境。一名资深保代向记者表示,东兴证券被立案,意味着已经进入行政处罚程序,行政处罚对券商的影响巨大,各种业务都会被影响,如果再被暂停保荐机构资质一段时间,那投行业务就很难东山再起,平安证券、西南证券都是前车之鉴;如果能够先行赔付的话肯定会降低处罚的强度,花钱消灾,券商遇到这种情况肯定都会抢着出钱的。

相比较下,泽达易盛的股民如果通过特别代表人诉讼程序,就不得不面临冗长复杂的司法程序,快则近十个月,慢则好几年才能开庭审理,什么时间能拿到赔偿还得看法院判决情况,和将来被告单位的资产财务状况。记者认为,既然证券期货行政执法当事人承诺金的模式有诸多优点,证监会应当充分发挥行政监管的干预作用,要求东兴证券及其他中介机构比照紫晶存储的投资者保护模式,通过成立赔偿基金对股民进行先行赔付。避免因处理口径相差太大,而对投资者造成的差别对待。中国证监会一直以保护中小投资者的利益为工作重点,相信中国证监会一定能够让泽达易盛的股民也能像紫晶存储的股民那样得到一个公平的对待。

《电鳗快报》