日前,网龙宣布与纽交所上市公司Gravitas Education Holdings Inc.签订合并协议,通过子公司将其核心海外教育业务作价7.5亿美元注入GEHI以换取新增发的股份。交易完成后,网龙的教育业务将实现分拆上市。

这份公告的主角无疑是网龙,但其交易方Gravitas Education Holdings Inc.却是重回大众视野。这家机构名为“启今教育”,其更为人熟知的名字则是“红黄蓝”。

在宣布转型更名一年后,红黄蓝最终成为了“壳公司”。

“一落千丈”

红黄蓝本是幼教明星股,2017年9月在纽交所上市。上市初,幼教行业正处于“黄金时代”,深受资本追捧,秀强股份、威创股份等上市公司都纷纷将幼教作为跨界转型的方向。

红黄蓝在起初也得到了不错的估值,上市初红黄蓝市值一度接近10亿美元,乘着上市的东风,规模持续扩张。2017年红黄蓝在全国只拥有85所直营幼儿园和210所加盟幼儿园。但到2020年底,红黄蓝在全国拥有98所直营幼儿园、246所加盟幼儿园、5个直营和1158个加盟的游戏与学习中心。此外,在新加坡还有19家直营和6家加盟的幼儿园,以及33家直营和3家加盟的学生托管中心。俨然是遍地开花。

但在扩张过程中,直营园的数量增长并不显著,反而是加盟园区的数量水涨船高。随之而来的便是管理问题。

2017年,红黄蓝发生了震惊全国的虐童事件,促使幼儿的安全问题成为大众关注的焦点。

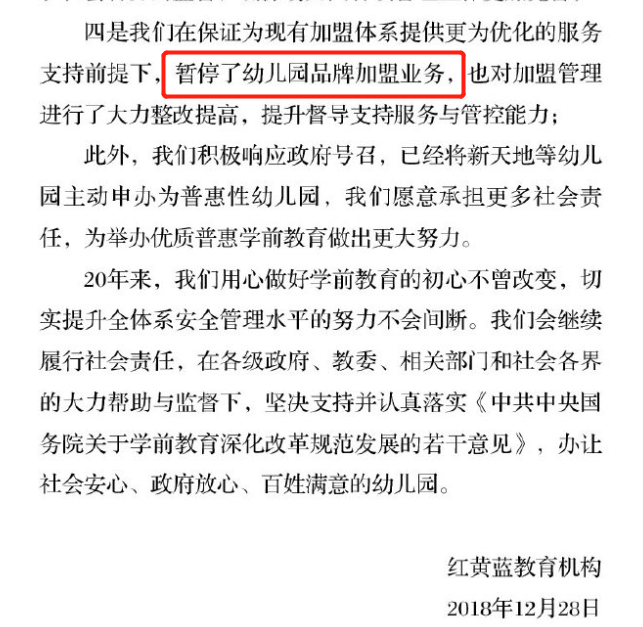

2018年虐童案一审宣判,红黄蓝官方微博曾宣布暂停幼儿园品牌加盟业务,优化提升对现有加盟商服务支持与管理。但似乎未见成效。2019年7月黑外教猥亵儿童事件,2021年4月“闻脚”事件,这一系列安全问题仍然偶有发生。

在此期间,红黄蓝等一系列安全事件加快了我国对幼教市场化的监管。

《国务院关于深化学前教育改革规范发展的意见》规定,禁止社会资本以并购、委托管理、特许经营、可变利益实体安排或其他形式的控制协议等方式控制国有、集体幼儿园和非营利性幼儿园。上市公司不得通过股票市场融资投资营利性幼儿园,不得通过发行股份或支付现金等方式购买营利性幼儿园资产。

《民促法》提到,任何社会组织和个人不得通过兼并收购、协议控制等方式控制实施学前教育的非营利性民办学校。《学前教育法实施条例(征求意见稿)》要求,幼儿园不得直接或间接作为企业资产上市。

“双减”政策规定,不得开展面向学龄前儿童的线上培训,学科和非学科都不被允许。而且,不再审批新的面向学龄前儿童的校外培训机构(包含学科和非学科)。今年3月,北京市教委提出倡议“给学龄前儿童培训的教育移动应用程序一律停止运行”。

这一系列措施下,红黄蓝面临转型,且可探索的转型路径越发狭窄。

B端和出海

在转型过程中,红黄蓝先进行了资产剥离。

2022年3月,红黄蓝发布公告称,考虑到监管环境和公司发展需求,将不再拥有旗下90所直营幼儿园业务的合同控制权,资产剥离于2022年4月30日生效。也正是在此时,红黄蓝更名为启今教育(Gravitas Education)。

转型后,红黄蓝将视线转向了B端和海外业务。所谓B端,主要是为教育机构提供跨品牌、内容、系统、培训等服务。主要的客户还是被剥离的幼儿园。红黄蓝为其提供品牌特许权使用费、培训、管理IT系统、招聘和课程设计服务,以服务费的形式获得收入。

海外业务则主要集中在新加坡。2019年4月,红黄蓝收购一家总部位于新加坡的私立教育集团,开始在新加坡提供幼儿园服务和学生托管服务。截至2021年12月31日,其在新加坡有18家直营和9家特许经营的幼儿园,以及36家直营和4家特许经营的学生托管中心。2019年-2021年,新加坡业务的营收为1907.3万美元、2596.4万美元、3100.7万美元。

但需要看到的是,无论是B端,还是海外业务,都无法覆盖直营幼儿园的缺口。 截至2021年12月31日,红黄蓝直营校区共有学生33890人,被剥离实体的总资产为1.638亿美元,约占公司总资产的57.9%。

原本在“虐童案”后股价就已频频下跌的红黄蓝,转型的业务自然难以支撑起资本市场的信心。

2022年4月,因连续30个交易日ADS价格低于1美元,红黄蓝收到纽交所退市警示函。但由于更名后启用了新的股票代码“GEHI”,股价也同步发生变化,启今教育保住了上市资质。

可从本质上说,启今教育并没有从根本上扭转局面。

“壳公司”的宿命

更名后,启今教育保持了相对稳定的股价。更名之初为14美元左右,如今为17美元左右。

但相对稳定的股价,背后反应的更多是缺少交易量。更名、变更交易代码,会让公司的品牌知名度有大幅度下滑,多数交易日中,启今教育的成交量普遍只有几百股,成交额也只有数万美元。

与此同时,转型后,启今教育的业绩也并不理想。2022年上半年,启今教育来自持续经营业务的服务收入为2730万美元,较上一年同期的3540万美元下降23%。而在转型前的2021年,其一个季度的营收就高达3668万美元,远超如今半年的营收水平,很明显,转型后的业务远不足以让启今教育获得足够的认可。

业绩低迷,股票没有交易量,在这种情况下,或许出让上市公司资质也未尝不是一个合适的选择。按照双方协定,GEHI将出售其除新加坡教育业务以外包括全部中国区业务在内的所有业务,其新加坡业务处于盈利状态,且预计将持续产生稳定现金流。交易完成后,网龙将持有GEHI的72.9%股权,而GEHI将拥有网龙海外教育业务子公司100%的股权。据悉,在此交易中,GEHI的估值为5000万美元,合并后实体的估值为8亿美元。

具体来看,启今教育保留了海外业务,这部分业务能够盈利,且此前的年收入规模就达到了3000万美元,而低迷的国内业务能够得到5000万美元估值,也能对启今教育带来一定的现金支持。

走过幼教的黄金时代,也制造了一系列争议,红黄蓝如今变为“壳公司”可能并不让人意外。幼教已无法回到当初的发展环境,更名、转型过程后,也未见有明显的起色,或许告别这个舞台也是合适的选择。