6月21日,多家银行遭监管处罚,民生银行、北京银行均领到千万罚单,两家银行合计领罚过亿,民生银行、招商银行均有两家分行同时被罚。

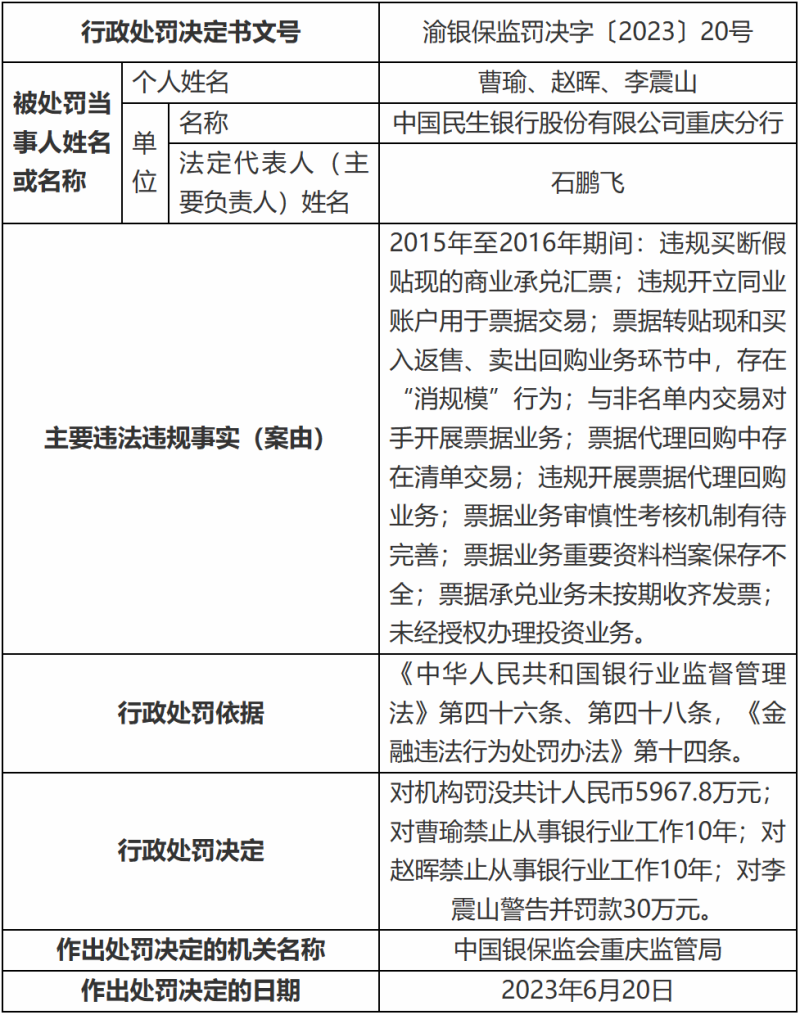

重庆银保监局发布罚单显示,2015年至2016年期间,民生银行重庆分行涉及违规买断假贴现的商业承兑汇票;违规开立同业账户用于票据交易;票据转贴现和买入返售、卖出回购业务环节中,存在“消规模”行为;与非名单内交易对手开展票据业务;票据代理回购中存在清单交易;违规开展票据代理回购业务;票据业务审慎性考核机制有待完善;票据业务重要资料档案保存不全;票据承兑业务未按期收齐发票;未经授权办理投资业务等多项违法违规事实。

重庆银保监局由此对民生银行重庆分行罚没共计人民币5967.8万元;对曹瑜禁止从事银行业工作10年;对赵晖禁止从事银行业工作10年;对李震山警告并罚款30万元。

不仅如此,民生银行昆明分行被罚款人民币375万元,6名相关责任人同时领罚。此张罚单涉及十一项违法违规事实,包括违规通过非房地产开发贷款科目向房地产开发企业发放贷款;流动资金贷款管理不审慎,违规为房地产开发项目垫资;未按施工进度放款,贷款资金一次性支付后用于购买本行存款产品;违规向公职人员发放个人经营性贷款。

此外,还包括小微企业个人贷款管理不审慎,导致贷款形成损失;个人贷款支付管理与控制不到位,部分信贷资金挪用于投资;服务收费不规范;部分非现场监管统计数据与事实不符;办理保函业务不审慎,违规为资产管理产品投资的非标债权资产提供担保;违规办理信用证业务,增加存款规模;违规批量转让以个人为借款主体的不良贷款。

除了民生银行之外,北京银行也在此番处罚之列。

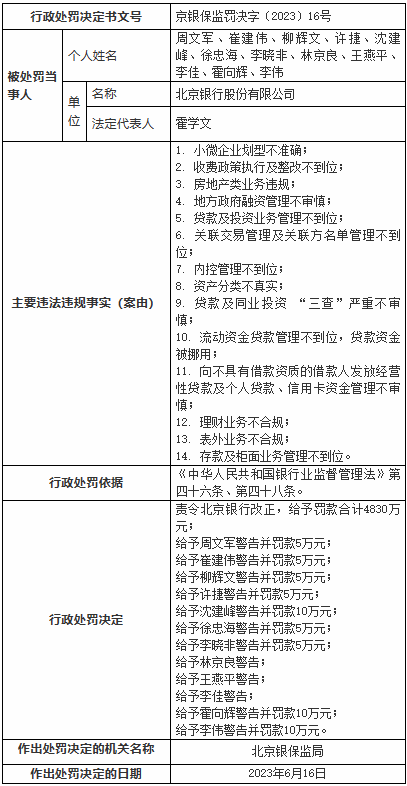

北京银行涉及十四项案由,包括小微企业划型不准确;收费政策执行及整改不到位;房地产类业务违规;地方政府融资管理不审慎;贷款及投资业务管理不到位;关联交易管理及关联方名单管理不到位;内控管理不到位;资产分类不真实;贷款及同业投资 “三查”严重不审慎;流动资金贷款管理不到位,贷款资金被挪用;向不具有借款资质的借款人发放经营性贷款及个人贷款、信用卡资金管理不审慎;理财业务不合规;表外业务不合规;存款及柜面业务管理不到位。

由此,北京银保监局责令北京银行改正,给予罚款合计4830万元;12名相关责任人同时领罚,包括给予周文军警告并罚款5万元;给予崔建伟警告并罚款5万元;给予柳辉文警告并罚款5万元;给予许捷警告并罚款5万元;给予沈建峰警告并罚款10万元;给予徐忠海警告并罚款5万元;给予李晓非警告并罚款5万元;给予林京良警告;给予王燕平警告;给予李佳警告;给予霍向辉警告并罚款10万元;给予李伟警告并罚款10万元。

招商银行也在同日共计领罚千万。

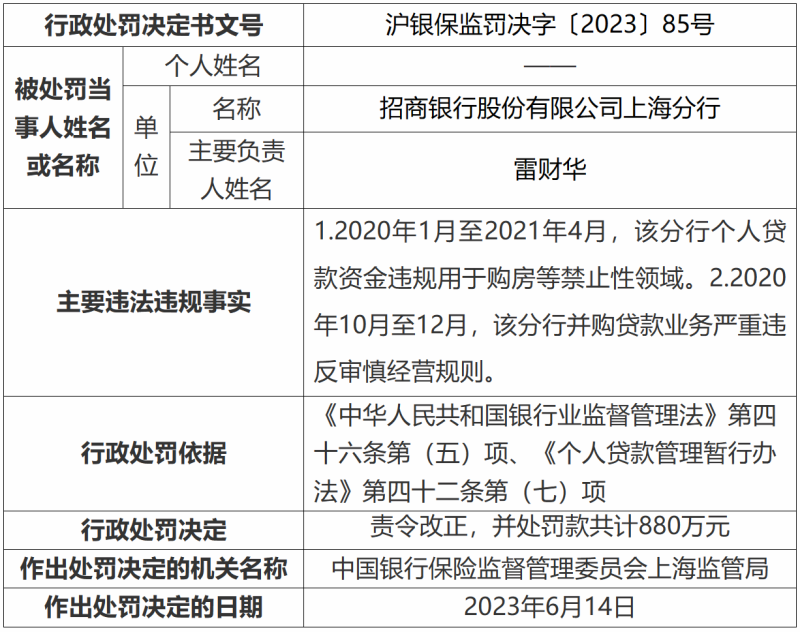

上海银保监局两张罚单显示,2020年1月至2021年4月,招商银行上海分行个人贷款资金违规用于购房等禁止性领域;2020年10月至12月,该分行并购贷款业务严重违反审慎经营规则。2020年5月至2021年1月,该分行个人贷款资金违规用于购房等禁止性领域。由此,招商银行上海分行被责令改正,并分别被处罚款880万元、160万元。

而招商银行重庆分行则因信贷资金回流借款人;未按项目进度放款;房地产供应链业务信贷资金用于垫资房地产开发项目,贷款投向未纳入房地产行业统计;贷款“三查”不到位;未按约定用途使用信贷资金等五项案由,被重庆银保监局罚款共计人民币190万元;何飞被予以警告、杜鹃被罚款人民币5万元。