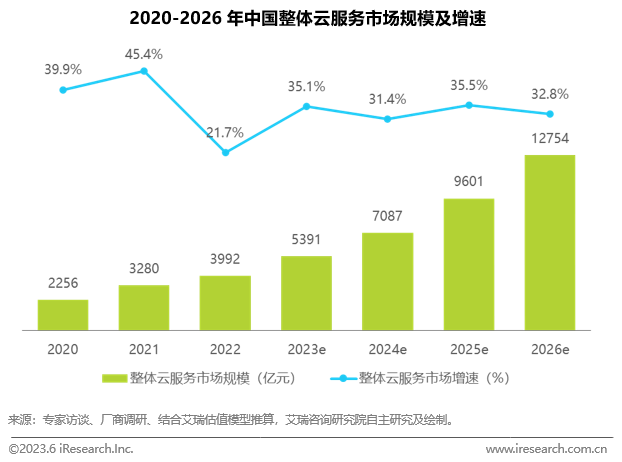

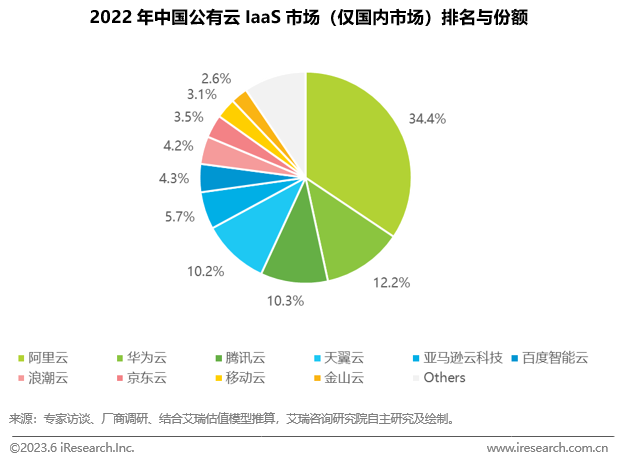

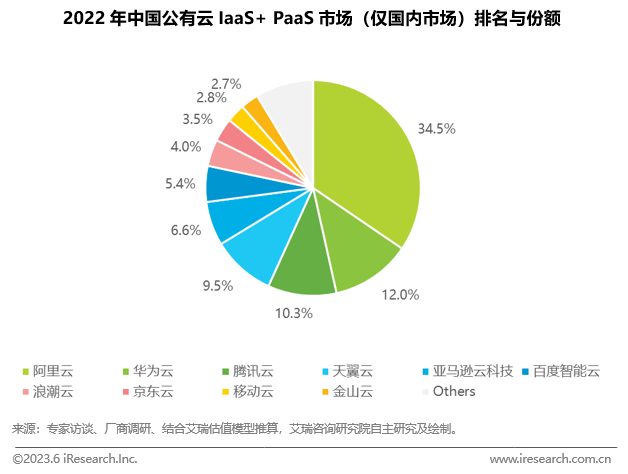

导语:2022年中国整体云服务市场规模为3991.9亿元,增速为21.7%。互联网背景云厂商市场份额略有下降,ICT背景及运营商背景云厂商增长显著,阿里云、华为云、腾讯云仍为公有云市场三甲。

导语:2022年中国整体云服务市场规模为3991.9亿元,增速为21.7%。互联网背景云厂商市场份额略有下降,ICT背景及运营商背景云厂商增长显著,阿里云、华为云、腾讯云仍为公有云市场三甲。

1、市场结构:2022年公有云市场规模达到2754.5亿元,增速为20.3%,非公有云市场规模为1237.4,增速为25%。存量客户云资源消耗不足,头部互联网客户下云趋势渐强,传统行业客户业务创新有限,导致存量市场增长动力不足。增量客户受限于宏观经济环境改变,用云支出更为谨慎,大型企业云建设周期延长,中小企业用云连续性减弱让云市场增量空间增长迟缓。虽然,在当前宏观环境下,各主要行业均处在业务恢复期,导致整体云市场业务表现略显疲态,但国内整体数字化进程稳中有序,各主要云厂商云基础设施建设、云技术与云产品投入也稳中有进。随着云计算与实体经济结合愈发紧密,整体云市场将从早期由技术普及所带来的“持续增长”转为与经济发展相协同的“波动上升”。因此,与股票市场经常被当作宏观经济的“晴雨表”类似,云市场也将成为综合反映实体经济数字活力的关键指标,而不单纯是考量云行业内各厂商产品能力及业务能力的依据。

2、 产品结构:2022年中国整体IaaS市场规模为2652.7亿元,增速为20.5%,PaaS市场规模为579.2,市场增速为37.7%。IaaS层中,算力建设是各云厂商关注重点,主要聚焦提升通用算力资源利用率,升级异构算力规模及效率;PaaS层中,数据类产品(数据库、大数据)仍占据主导地位,数智融合趋势加强,人工智能有望为PaaS增长注入新动能。

3、行业结构:互联网行业仍为云服务市场主体,由于行业发展环境变化,互联网行业用云支出在国内市场增长动力有待恢复,在出海市场呈现较强增长态势。传统行业中,政务、金融、制造领域用云持续深化,推动“行业云”从早期更偏重特定业务的“行业场景云”向服务行业各要素的“行业综合云”转型。其中,政务行业向简便化转型,强调化繁为简,在用云实现更广泛的政务职能与功能联通的同时,可以实现更简洁、高效的操作和管理。金融行业向能力化转型,希望云技术不单纯停留在应用层,可以更好的向下延展,结合大数据、人工智能平台,实现复杂系统、核心系统上云。制造行业向全面化转型,不仅利用云技术服务企业内特定业务场景,更希望依托云实现企业内部与外部产业链各要素的联通。

4、竞争格局:头部互联网背景云厂商市场份额均有下滑,ICT背景及运营商背景云厂商市场表现优异。云市场竞争将进一步加剧,能力创新、自研产品将成为云厂商提升市场竞争力与市场地位的重要因素。

1)能力创新:互联网行业更多以存量客户为主,部分客户出现“下云”意愿,主要由于当企业业务发展到成熟期,企业自身已具备较为完善的技术能力与健康的营收,并且对业务创新性的关注度已超过对成本的敏感度,企业用云边际效益呈递减趋势。因此,云厂商不仅需要持续更新底层资源,以价格优势延缓用云效益递减周期,更需要加速升级能力产品,为企业提供实现业务革新的生产力工具。目前,头部云厂积极推动Serverless实践规模,以更好地帮助企业聚焦于业务,并加速大数据与人工智能产品的融合,帮助企业探寻创新空间。

2)自研产品:传统行业客户已成为云市场的主要增量来源,但云服务渗透率仍有待提升。由于行业的特殊性与行业监管要求,云厂商产品自研能力和与国产化产品的适配能力将成为政企客户能否进一步将复杂业务系统部署在云端的关键。为此,各类云厂商持续扩大在底层硬件、基础软件等领域的研发投入,以匹配政企客户对自研产品的能力要求。

(本文为艾瑞网独家原创稿件 转载请注明出处)