近日,上交所官网最新披露了华龙证券IPO问询反馈情况。华龙证券与保荐机构中信证券以699页的内容回复上交所审核问询函,对行政处罚及诉讼仲裁、监管评级、股东、控制权及同业竞争等23方面的问题进行了回复。

对于2022年分类监管评级从BBB级降到CCC级的情况,华龙证券也进行了说明。

作为西北地区唯一一家综合类券商,华龙证券被寄予厚望。2017年11月24日,华龙证券报送了上市辅导备案并被受理,距今已有6年时间,过程中经历公司整改、高管更迭以及蓝山科技欺诈发行案等一系事件,直到去年年底IPO才获证监会受理。华龙证券表示将49.39亿募资全部用于增加资本金,补充营运资金。

目前来看,类似华龙证券的地方性券商收入结构仍主要以传统经纪业务为主,尚难以在创新业务上形成较大突破。

卷入蓝山科技欺诈发行,投行业务已从六方面整改

华龙证券因“卷入”蓝山科技欺诈发行案而受到行政处罚是交易所此次问询的焦点。

2021年11月2日,华龙证券收到中国证监会行政处罚决定书,因华龙证券为蓝山科技股份有限公司发行保荐过程中涉嫌未勤勉尽责,出具的《发行保荐书》存在虚假记载,中国证监会决定对华龙证券采取责令改正、给予警告、没收业务收入150万元,并处以300万元罚款的行政处罚。

据了解,蓝山科技在2017年至2019年期间,通过虚增银行存款等方式,累计虚增销售收入超过8亿元,虚增净利润0.88亿元。2020年,蓝山科技申请公开发行股票并在精选层挂牌,其申报材料中存在编造重大虚假内容的情况,构成欺诈发行。

上交所要求华龙证券与中信证券就以下两方面作出说明:一是华龙证券发行保荐过程中涉嫌未勤勉尽责被出具行政处罚,存在投资银行类业务内部控制不完善、廉洁从业风险防控机制不完善被采取监管谈话等对发行人的影响,目前相关影响是否消除,是否已经完成整改,是否构成重大违法违规,是否构成本次发行上市的障碍;二是是否完整披露报告期内的违法违规行为,报告期内行政处罚和监管措施发生的原因、整改措施、对发行人的影响,是否构成重大违法违规,发行人内控制度是否健全并有效执行。

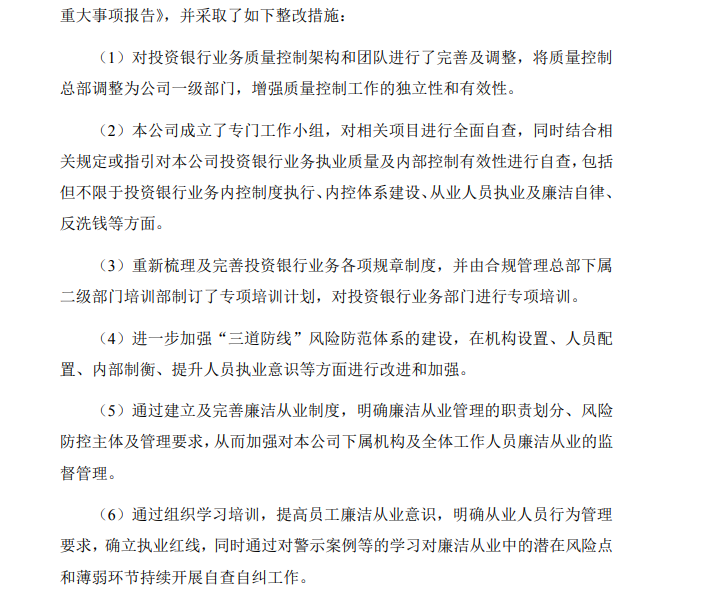

对于上述情况,华龙证券此轮回复称,公司采取了六方面的整改措施,包括对投行业务质量控制架构和团队进行了完善及调整,将质量控制总部调整为公司一级部门,增强质量控制工作的独立性和有效性等。自完成整改至今,公司可正常开展投行业务。

2022年度华龙证券分类监管评价结果下降到CCC级。关于降级的原因,华龙证券表示,根据《证券公司分类监管规定》,因蓝山科技案收到监管处罚,分类评价扣除6分,从而降级。

对2023年最新一轮评级,华龙证券较为乐观,表示按照审慎原则并综合考虑评价期内监管处罚事项,预计2023年分类监管评价周期内将扣除3分;评价结果可提升至B类。

部分股东所持股份有被处置风险

华龙证券已成立20年,是唯一一家注册地在甘肃省的全牌照证券公司。第一大股东为甘肃金融控股集团有限公司,持有公司19.45%股份,第二和第三大股东分别是山东省国有资产投资控股有限公司和甘肃省公路航空旅游投资集团有限公司,持股比例分别为7.89%和6.02%。

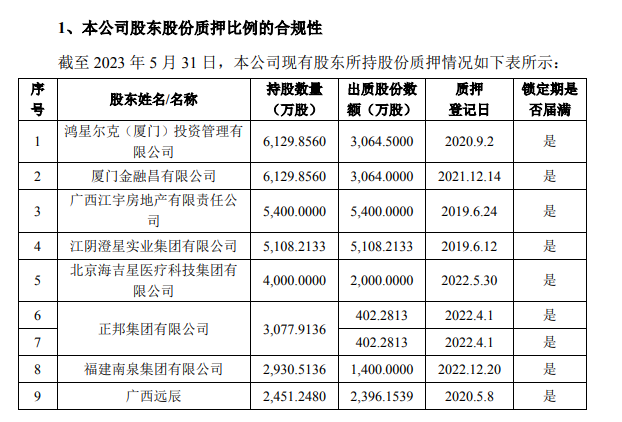

上交所关注到华龙证券多家股东存在将所持华龙证券股份质押的情况,要求华龙证券说明股东所持股份质押的原因、质押期限、质押取得资金的用途、偿还能力情况,质押比例是否符合相关法律法规的要求,是否存在质押股权被处置的风险。

华龙证券此轮回复中表示,截至报告期末,公司部分股东所持有的股权存在潜在纠纷或较高变动风险,合计约为29728.0339万股股份(占本公司总股本的4.6925%)。

首先是因股东处于破产清算/重整阶段导致所持本公司股份存在较高变动风险。除江阴澄星实业集团有限公司、正邦集团处于破产清算或破产重整阶段外,江西永联农业控股有限公司处于破产重整阶段,如破产重整方案中涉及对本公司股份的处置,江西永联农业控股有限公司持有的本公司股份存在发生变动的风险。前述股东合计持有本公司8786.1269万股,占公司总股本的1.3869%。

中信证券还表示,东旭集团、广西江宇、北京海吉星和广西远辰因未履行具有执行效力的判决或债权公证文书或存在较大金额的未偿付债务或担保导致前述股东合计持有华龙证券19455.8107万股占发行人总股本3.0711%的股权存在较高的变动风险。

利用地方红利“吃老本”,创新业务难有突破

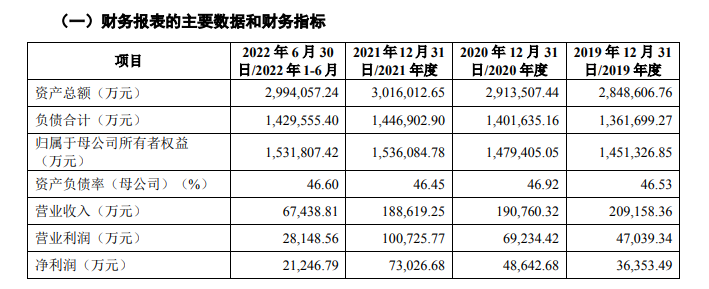

2019年-2021年及202年1-6月(以下简称报告期),华龙证券实现营业收入分别为20.92亿元、19.08亿元、18.86亿元和6.74亿元,实现净利润分别为3.64亿元、4.86亿元、7.3亿元和2.12亿元。

招股书显示,华龙证券的业务收入和利润主要来自证券经纪业务、自营业务和信用交易业务。

报告期内,华龙证券证券经纪业务分部收入分别为4.40亿元、6.03亿元、6.40亿元和2.90亿元,占总营业收入的比例分别为21.02%、31.61%、33.92%和43.04%,呈逐年增高之势且近半收入依赖传统经纪业务。

这背后与其在地方占有天时地利优势而维持高佣金水平有关。

2019年度-2021年度市场平均佣金费率分别为0.349、0.326和0.305,而华龙证券经纪业务佣金费率分别为0.61、0.58、0.55和0.55,几乎是平均水平的2倍。

公司在招股书中称,这主要由于公司经纪业务客户集中于甘肃省内,而省内佣金率较高,且公司客户以个人为主,个人对于佣金率敏感性不高,故其也能维持高佣金水平。

目前各大券商互联网开户已成一种趋势,如果未来交易佣金费率出现下调,公司证券经纪业务收入势必面临较大下滑压力。

近年来受注册制改革等影响,券商投行业务发展迅猛,但报告期内华龙证券投资银行业务占比分别仅为5.75%、6.66%、6.12%、10.3%,对公司营收贡献偏低,并不是什么优势项目。

2022年6月13日,证监会发布《关于对华龙证券股份有限公司采取监管谈话措施的决定》,上述文件显示,经查,证监会发现华龙证券存在以下违规问题:一是投资银行类业务内部控制不完善,内控制度体系不健全、落实不到位,内控组织架构混乱,“三道防线”关键节点把关失效等;二是廉洁从业风险防控机制不完善,未完成廉洁从业风险点的梳理与评估,聘请第三方廉洁从业风险防控不到位。

此外,报告期内公司证券自营业务分部收入分别为52085.14万元、49647.44万元、55508.88万元和6376.90万元,2022年上半年收入下滑较大。

而在信用交易业务方面,其占比分别为13.61%、15.88%和16.21%。不过值得注意的是,公司股票质押式回购业务存在不少内控问题,在公司涉及的9个纠纷中,其中6个都与其股票质押式回购业务有关,涉及的标的有东方园林(002310.SZ)、金贵银业(002716.SZ)、保千里等公司,其中保千里更是已经退市。

受诸多纠纷影响,截至2022年上半年末,华龙证券资产减值及损失准备为17.86亿元。

此外,报告期内华龙证券的资产管理业务则呈亏损状态,资产规模持续萎缩,对公司业绩有所拖累。