图片来源:视觉中国

蓝鲸财经记者 王涵艺

继东航物流、国货航IPO后,南航物流也要来了。

1月2日晚间,南方航空(600029.SH)发布公告,子公司南方航空物流股份有限公司(以下简称“南航物流”)沪主板IPO已获上交所受理。公告显示,本次IPO,南航物流计划募资60.8亿元,其中,56亿元用于购置全货机,4.8亿元用于信息化及数字化建设。南方航空表示,本次分拆上市尚需取得上交所的审核同意以及中国证监会同意注册的决定,存在不确定性。

图片来源:南方航空公告

依托南方航空,南航物流迅速崛起,成为国内较为领先的航空物流服务供应商之一。回顾南航物流上市历程,早在2020年南方航空启动混改时已有部署,3年来业绩表现不错,也有资本入局。目前,南方航空持有南航物流55%的股权,是第一大股东。依托于南航这把“双刃剑”,南航物流一路狂奔的同时也存在隐患。事实上,从行业看,南航物流、国货航和东航物流已经三分天下。如果南航物流IPO顺利,三大航物流将于A股相聚。

含着“金汤匙”出生

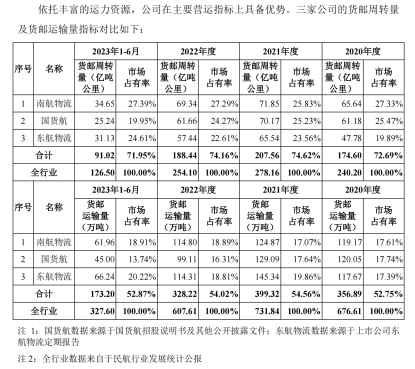

目前,南航物流独家经营17架全货机,均为B777F大型全货机,拥有国内领先的大型货机运输机队。在货邮周转量方面,2023年上半年,南航物流为34.65亿吨公里,市场占有率为27.39%,高于国货航和东航物流。

图片来源:南航物流招股书

凭借着背靠南方航空而获得的较高市占率,南航物流业绩表现不错。据财报数据,2020年至2022年及2023年上半年,南航物流实现营业收入153.25亿元、196.88亿元、215.38亿元和77.88亿元,同期净利润分别为40.14亿元、56.32亿元、46.48亿元和12.43亿元。

南航物流表示,2020年至2022年,受客机腹舱运力供应大幅下降的影响,航空货运市场格局发生了较大变化,供给端运力紧缺,出现供不应求情况,航空货运价格持续攀升,行业整体处于景气高点。对于2023年上半年业绩下滑,南航物流表示,全球供应链的整体运力供给不断增加,航空货运需求有所下降,航空货运行业逐渐向常态化运营阶段恢复,航空运价亦逐步回落。

公开资料显示,南航物流于2018年6月成立,成立时由南方航空全资控股。

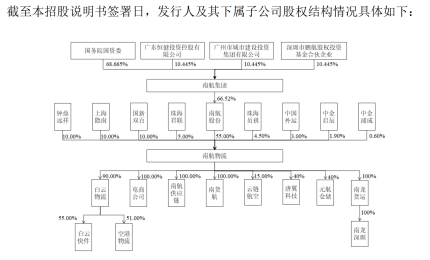

2021年2月,南航物流引入外部投资者,其中上海隐南、钟鼎远祥等以每1元注册资本对价4.1元对南航物流有限增资。2022年11月,南航物流变更为股份有限公司。虽然只引入了一期外部投资者,但这些投资者大多颇有来头。其中,上海隐南、钟鼎远祥、国新双百分别持有南航物流10%的股权,为仅次于南方航空的重要股东。

南航物流股权结构 图片来源:南航物流招股书

上海隐南属于隐山资本,后者是物流地产巨头普洛斯旗下私募股权投资机构。就在1月2日,隐山资本宣布完成人民币PE基金二期募集,募资近80亿元,其人民币基金与美元基金的资产管理规模已超过280亿元人民币;钟鼎远祥属于钟鼎资本,其背后同样有普洛斯的身影。钟鼎资本长期聚焦“供应链”的投资主题,目前管理资金规模为270亿元;国新双百背后是国改双百发展基金。

图片来源:南航物流招股书

除此之外,珠海君联持有南航物流5%的股权,其属于颇为知名的君联资本。中金浦成、中金启辰分别持有南航物流0.6%、1.9%的股权,二者均与中金公司有关联,而中金公司正是南航物流此次IPO的保荐机构。

成长具有较高依赖性

在南方航空的支撑下,南航物流快速成长,但招股书中也提及了关联交易占比过高的风险,这无疑是一把“双刃剑”。

作为背靠南方航空的货运公司,南航物流不仅客机腹舱货运业务依赖南方航空,全货机航空货运业务也依靠南方航空。虽然近年来有所变化,但在2022年,南航集团依然是南航物流的第一大供应商,采购占比为82.99%。对此,南航物流表示,这是由于公司通过独家经营的形式经营南方航空旗下全货机货运业务,同时还经营南方航空旗下的客机货运资源。

报告期各期,公司向南方航空及其关联方采购金额占公司各年度营业成本比重均处于较高水平,且双方之间关联交易涉及业务种类众多、定价模式复杂,虽然公司制定了规范的关联交易管理制度以确保关联交易的公平公正,但仍存在着关联方通过关联交易损害公司及其他非关联股东利益的风险。2020年至2022年,南航物流对南方航空的采购金额分别为83.2亿元、103.25亿元、124.98亿元,占比分别为86.96%、87.09%及82.99%。2023年上半年,上述数据分别为44.61亿元和74.68%。

以常规客机腹舱货运业务为例,南航物流向南方航空支付费用,获得客机货物运输服务,然后再对外承运货物。可以理解为,南航物流包了南方航空的货仓,向外出售。空中运输等服务都是由南方航空负责的。由于南航物流是独家获得该业务,所以,市场上罕有同类交易,承包货仓的费用也是由双方协商,而非参考市场上的公允价格。

图片来源:南航物流招股书

此外,招股书还提及了客改货业务不可持续的风险。随着2023年上半年航空客运市场逐渐向常态化运营恢复,截至招股说明书签署日,公司已暂停与南方航空之间的临时性客改货业务合作。南方航空的客机将主要投入到客运业务中,公司与南方航空之间存在不再开展客改货业务合作的可能,可能会对公司业绩产生不利影响。

三大航物流相聚A股

事实上,南航物流、国货航和东航物流已经三分天下,据招股书数据,其货邮周转量合计市场占比超过70%,货邮运输量合计市场占比超过50%。

2017年,东航物流启动混改,引入联想控股、普洛斯等投资。2021年6月,东航物流在沪市主板上市,目前市值约为238亿元。中国航空集团旗下的国货航成立于2003年,其拥有中国国航的货运资源支持。2023年3月,国货航IPO申请获得受理。同年9月,国货航在深交所主板的IPO申请获得审核通过。

随着南航物流上市进程推进,一旦其顺利上市,有望与东航物流、国货航相聚A股。

中国信息协会常务理事、国研新经济研究院创始院长朱克力表示,三大航旗下物流陆续分拆上市无疑是航空业与物流业深度融合的一个重要标志。“这一举措不仅有助于提升航空公司的资产价值,还能通过资本市场的力量,推动物流业务的快速发展,同时也反映了市场对航空物流前景的积极预期。分拆上市后,这些物流公司将有更多的自主权和灵活性,能够更好地适应市场变化,满足客户需求,推动行业创新。 ”

中国物流学会特约研究员解筱文认为,在全球贸易和跨境电商的快速发展背景下,航空物流市场需求持续增长。“我国航空物流业近年来取得了显著的成绩,市场规模逐年扩大,服务水平不断提高,创新能力逐步增强。航空公司纷纷加大物流业务投入,提升物流网络布局,优化运输流程,提高运输效率。此外,无人机、物联网、大数据等先进技术在航空物流领域的应用也为行业发展带来了新的机遇。”

除此之外,航空物流行业在发展过程中面临着诸多挑战和困境,对此,解筱文表示:“随着行业整合、企业转型升级以及政策扶持等方面的推进,航空物流业未来发展前景依然广阔。”

#聚焦IPO