(图片来源:视觉中国)

2023年券商业绩情况正陆续浮出水面。蓝鲸财经记者梳理,截至1月22日,合计有15家券商通过业绩快报、预告、发布未经审计财报等方式,披露了2023年的业绩情况。

当前已披露业绩的15家券商中有9家净利润实现正增长,5家券商净利润增速下滑,1家券商亏损收窄。从2023年整体环境和已披露业绩数据来看,市场普遍认为,大多数券商有望实现业绩增长。华西证券研报测算指出,2023年券商营收预计同比增加约0.5%,净利润预计同比增9%。

整体业绩来看,投资收益是去年券商业绩的“顶梁柱”,但投行业务、经纪业务普遍表现不佳。方正证券指出,投资业务是券商去年四季度业绩的核心支撑,预计上市券商2023年总投资收入同比增加74%,投行业务将对券商业绩形成拖累,预计同比下滑25%。

6家券商净利润增速超5成

目前,已有15家券商披露2023年业绩,既包含头部券商,亦有中小券商。

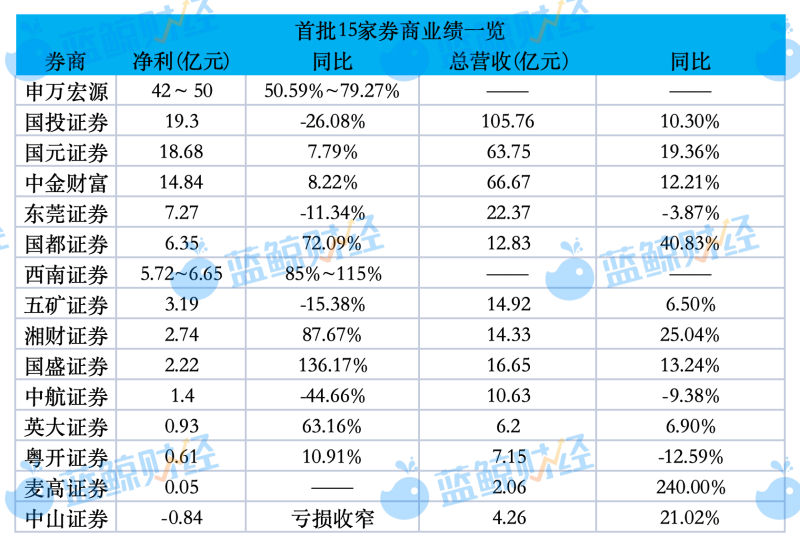

数据显示,15家券商中有9家券商净利润保持增长,且其中6家同比增速超五成,增速从高到低依次为:国盛证券(136.17%)、湘财证券(87.67%)、西南证券(85%至115%)、国都证券(72.09%)、英大证券(63.16%)、申万宏源(50.59%至79.27%)。

去年净利润同比增速下滑的有5家,分别是东莞证券(-11.34%)、五矿证券(-15.38%)、国投证券(-26.08%)、中航证券(-44.66%)、麦高证券。

(制图:蓝鲸财经制图;数据来源:公开业绩报告)

从净利润规模来看,申万宏源位居已披露业绩券商之首,全年净利润有望达到42亿元至50亿元。2023年净利润超10亿元的另外3家分别是国投证券(19.3亿元)、国元证券(18.68亿元)、中金财富(14.84亿元)。

净利润过亿的券商包括东莞证券(7.27亿元)、国都证券(6.35亿元)、西南证券(5.72亿元至6.65亿元)、五矿证券(3.19亿元)、湘财证券(2.74亿元)、国盛证券(2.22亿元)、中航证券(1.4亿元)。

净利润不足亿元的券商有3家,分别是英大证券(0.93亿元)、粤开证券(0.61亿元)、麦高证券(0.05亿元)。此外,中山证券去年净亏损0.84亿元,但同比亏损收窄。

从净利润增幅来看,国盛证券占据首位,净利润2.22亿元,增幅达到136.17%。国盛证券被江西国资接手后,去年业绩改善,投行业务收入、投资咨询业务收入以及投资收益等同比大幅增长。此外,西南证券的净利润增幅也达到85%-115%,预计2023年实现归母净利润约5.72亿元- 6.65亿元,有望翻倍。

营收方面,披露数据的13家券商中,国投证券总营收规模最高,超过百亿,为105.76亿元。国元证券与中金财富,营收分别为63.75亿元、66.67亿元,均超过50亿元。

营收增速上,10家营收同比增速为正,其中麦高证券营收同比增速最高为240%。此外增速前五名分别为:国都证券(40.83%)、湘财证券(25.04%)、中山证券(21.02%)、国元证券(19.36%)。

值得一提的是,麦高证券前身为网信证券,2023年是指南针收购后的第一个完整年度,其业绩表现受外界关注。根据公告,2023年麦高证券实现营业收入2.06亿元,同比大幅增长240%;未经审计净利润为491.46万元。由于该公司2022年有资产重组方面的营业外收入28.9亿元,因此,该公司2023年净利润与2022年数据不具备可比性。

投资业务成“顶梁柱”

虽然2023年行业整体仍然存在动荡和不稳定因素,但业内预估大部分券商业绩还是有望超过2022年。这也源于2022年行业经营不佳,业绩基数较低。

中国证券业协会此前披露数据显示,2022年,全行业140家证券公司实现营业收入3949.73亿元,实现净利润1423.01亿元,分别同比下滑21.02%、25.11%。

华西证券研报测算,以45家上市券商来看,2023年合计调整后营收预计4014亿元,同比约增0.5%,营业收入视不同券商的其他业务收入规模将有较大偏离。基于上市券商适当调降管理费用率的假设,预计2023年45家上市券商全年净利润1381亿元,同比增长9%。

“我们仍然看好证券行业为实体经济融资的中介功能,以及居民权益类资产配置比例提升的方向。在建设金融强国、活跃资本市场的背景下,亦看好2024年资本市场以及券商板块表现。”华西证券表示。

整体来看,投资收益是去年券商业绩的“顶梁柱”。譬如,西南证券在业绩预告中表示,报告期内,公司投资收益和公允价值变动收益增幅较大,整体经营业绩同比大幅上升。国元证券也表示,公司在投行和经纪业务实现收入下降的情况下,通过调整投资结构、扩大投资范围、严管风险等优化生产要素配置的措施,全年获得较好投资收益。

方正证券指出,投资业务是券商去年四季度业绩的核心支撑,同环比均有改善,主因债市表现较好,债券型基金指数去年第四季度上涨0.53%,而2022年四季度与去年第三季度则分别下滑0.51%、上涨0.25%。预计上市券商2023年总投资收入同比增加74%,其中第四季度单季同比增96%、环比下降36%。而投行业务将对券商业绩形成拖累,预计券商板块2023年投行业务收入将同比下滑25%。

与此同时,券商的投行业务、经纪业务等普遍表现欠佳。开源证券研报指出,投行业务收缩源于2023全市场IPO规模和单数同比下降,再融资规模收缩,有市场消息预计券商板块2023年投行业务收入将同比下滑25%;经纪业务收缩则源于2023年市场交投量低迷;财富管理业务方面,2023年呈现券商资管规模下降,基金新发低迷。

方正证券认为,阶段性政策收紧对券商的投行业务冲击明显,债承规模环比平稳。股权业务方面,去年第四季度单季受到阶段性收紧政策的完整冲击,按发行日统计,去年第四季度A股IPO规模311亿元,同比下滑64%,环比下滑72%;再融资规模1021亿元,同比下滑65%,环比下滑11%。债券承销方面,行业债券承销规模3.5万亿元,同比增46%,环比下滑6%。预计券商板块2023年投行业务收入同比下滑25%,其中4Q单季同比下滑44%,环比下滑27%。

对于券商板块整体业绩,方正证券指出,当前券商板块估值在历史底部,预计投资业务改善有望支撑板块2023年归母净利润同比增长。