(图片来源:视觉中国)

严字当头,IPO节奏持续收紧。蓝鲸财经记者梳理,截至3月7日,今年已累计有60家企业终止审查(撤材料+否决/终止注册),三家交易所新增申报企业仅有1家,进出之差形成鲜明对比。

在终止公司中,东莞市思索技术股份有限公司(以下简称“思索技术”)的IPO之旅异常短暂,从受理到申请撤回仅29天。整体来看,思索技术股权结构是较为典型的“一言堂”式家族企业,其财务层面的毛利率客观性与持续性也备受市场和投资者质疑。

思索技术“一问就撤”,其保荐机构五矿证券有限公司(以下简称“五矿证券”)或也难辞其咎。事实上,五矿证券今年投行业务屡屡碰壁,执业质量欠佳,共保荐四家IPO项目,已撤回两家,撤否率高达50%。另一家撤回的项目,疑似存在研发支出“踩线”达标、股权结构集中等问题。

业内资深人士指出,在IPO过程中,“保荐机构没有发现‘瑕疵’的几率很小。因此,保荐机构对出现‘一查就撤’的现象需要负责。”

思索技术29天“闪电”撤回

首轮问询发出4天后,思索技术“闪电”撤回了IPO申请,从受理到撤单仅29天,创下了全面注册制实施后最快的回撤记录。去年年底,思索技术的IPO材料获得受理,拟冲刺创业板,也是去年下半年IPO收紧以来,创业板总共受理的8家企业中的1家。

“一问就撤”一定程度上说明项目或存在“难言之隐”。思索技术的反常,体现在股权结构以及财务方面,令市场诟病。

首先,思索科技的股权结构极为集中,实控人为一对“80后”兄妹,董坤和董芬两人直接及间接合计控制公司高达97.01%的股份。董坤任董事长兼总经理,董芬任董事,两人在公司的日常经营管理中拥有绝对的决策权,存在“一言堂”风险。

此外,思索技术的财务状况也存在一些令人费解的地方,规模虽然与同行有不小差距,但毛利率却显著高于同行。公司业绩从2020年到2023年持续增长,但在营收和净利润明显小于同行的情况下,公司的毛利率却比同行高出11-17个百分点,其毛利率稳定性、持续性存疑。

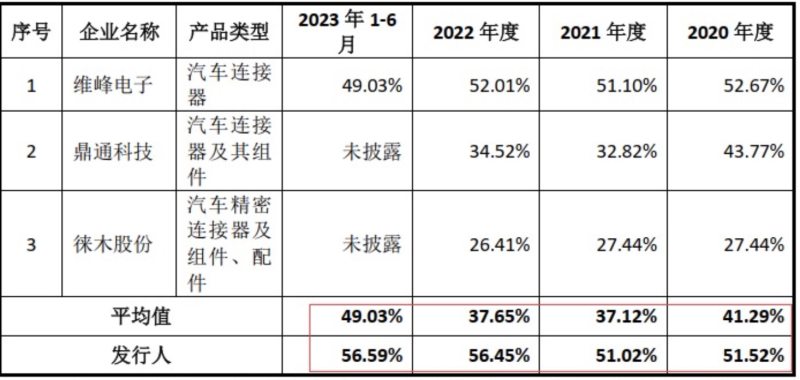

图片来源:思索技术招股书

招股书中,思索技术申报稿中列举了维峰电子、鼎通科技、徕木股份、合兴股份、珠城科技、胜蓝股份等6家同行业可比上市公司。相较之下,思索技术明显营业收入更低,但毛利率却较高。

2020年至2022年及2023年上半年,思索技术第一大产品汽车连接器的毛利率分别为51.52%、51.02%、56.45%和56.59%,而同期同行业可比公司毛利率的平均值分别为41.29%、37.12%、37.65%和49.03%。

图片来源:思索技术招股书

对此,思索技术解释称,公司汽车连接器产品主要应用于汽车车灯,而同行业可比上市公司的细分应用领域均与公司不同。在汽车车灯连接器细分领域,思索技术的竞争对手均为国外品牌,因此公司具备较强的议价能力。

但风险依然存在,若该公司汽车连接器客户为应对下游市场竞争,要求公司降低产品售价,或者未来成功进入汽车车灯连接器细分应用领域的国内厂家数量增加,导致供给端竞争加剧,思索技术将面临汽车连接器产品售价下降导致的公司毛利率下降风险。

此外,思索技术此次IPO申报预计融资金额为4.6亿元,而截至2023年6月其资产总额约为4.21亿元,抛出了超过自身净资产的融资计划。

有投资人士在与蓝鲸财经记者交流过程中指出,目前IPO撤回材料较为常见,有的是考虑到换板块,有的是觉得排队时间过长,也有的是可能在问询中发现了问题。但“一问就撤”,也暴露出券商与拟IPO企业存在侥幸心理。

五矿证券年内撤否率达50%

保荐项目“闪退”,身为保荐机构的五矿证券自然难辞其咎。

业内资深人士指出,“保荐机构没有发现拟上市主体‘瑕疵’的几率很小。因此,保荐机构对出现‘一问就撤’的现象需要担责。”

需关注的是,这并不是五矿证券今年首次撤回的项目,今年共保荐四家IPO项目,当前已经撤回两家,撤否率达到50%。

五矿证券另一家撤回项目为山西凝固力新型材料股份有限公司(下称“凝固力”)。相较于“闪退”的思索技术,凝固力整个申请周期较长,历时一年多。其上市申请于2022年12月27日获受理,到2023年12月7日,公司已经回复了三轮问询,但仅过了一个多月,却于今年1月撤回上市申请。

凝固力的退市同样疑点重重。首先是在财务方面,其研发支出存在“诡异”增长。招股书显示,凝固力2020年至2022年期间的研发费用分别为1026.21万元、1414.07万元和1437.77万元,三年研发费用复合增长率为18.37%,仔细看来,其2021年研发费用较2020年大增约37.8%,然而2022年却突然停滞不前,只增长了2%不到。

值得关注的是,凝固力新材在2022年下半年冲刺式投入近千万元的研发费用。这一动作正值《创业板企业发行上市申报及推荐暂行规定(2022年修订)》要求“最近三年研发投入复合增长率不低于15%,最近一年研发投入金额不低于1000万元”开始实行的第三天。“踩线”达标,引发了投资者对公司人为操纵研发费用的质疑。

2022下半年,其研发投入中的职工薪酬增加了243.5万元,材料投入大增560.56万元,整个下半年的材料投入占到全年的75.74%。然而下半年的研发成果相关费用与上半年费用却并没有多大的差距。

在第一轮问询回复中,凝固力新材提及:“2022年度,公司研发人员总工作量和人均工作量略有下降,主要原因系2022年4月、12月因交通管控,研发人员无法正常开展研发工作。”

这与此前增加研发投入的做法有所冲突,因此凝固力新材是否为达到过关要求,在研发费用方面存在人为操纵现象始终存疑。

股权结构方面,与思索技术的“兄妹组合”相似,凝聚力为“兄弟掌权”。公司实际控制人为王建中、王二中,分别持有62.08%、20.28%股份,合计持股82.36%。

这种“家庭作坊”式的持股方式存在诸多隐患。首先,大部分股权集中在少数家族成员手中,可能导致其他小股东的声音被忽视,内部监督制衡机制难以有效发挥。也可能因为更倾向于追求家族利益而非公司整体利益,导致公司决策缺乏透明度和独立性。

五矿证券业绩承压,屡收罚单

除了居高不下的撤回率,去年以来,五矿证券发展并不轻松。

从业绩来看,近三年来五矿证券净利润呈现下跌趋势,业绩承压。根据五矿证券年报及母公司披露的2023年未经审计财务报表,2021至2023年五矿证券实现合并营业收入20.26亿元、14.69亿元、14.92亿元;净利润逐期下降,分别为5.27亿元、3.77亿元、3.19亿元。从业务分布来看,投行业务是五矿证券的业绩支柱,业务占比在三四成左右。

除了营收压力外,五矿证券去年以来屡收罚单,投行业务也未能幸免。2023年以来,由于未充分履行资产支持专项计划管理人职责,以及公司作为债券受托管理人,未采取有效措施督促募集资金规范使用,分别被宁波监管局及天津监管局出具警示函。此外,由于私募资产管理业务运作不规范、公司债券业务内控机制不完善,公司被深圳证监局要求责令整改,并暂停新增私募资产管理产品备案6个月。

净利润递减、屡收罚单,五矿证券投行业务评级亦被下调。2023年券商投行业务质量评价中,五矿证券由A类降为B类;债券业务评级由2022年的A级连降二级至C级。

近年来,监管从严核查把关,多次强调坚持“申报即担责”的原则坚决杜绝“带病闯关”行为。昨日,监管领导再次明确表态,企业IPO上市绝不能以“圈钱”为目的,更不允许造假欺诈上市。审核注册各个环节都要依法依规、严之又严,督促发行人准确完整披露信息,把造假者挡在资本市场门外。

据悉,下一步,证监会将成倍的、大幅提高对在审企业的现场检查覆盖面,对发现的违法违规线索进一步加大查处力度。此举,也是为倒逼发行人提高申报质量,也倒逼中介机构履行好职责、提高执业水平。