图片来源:视觉中国

蓝鲸财经记者 王涵艺

近年来,抖音电商快速崛起,极大地改变了美妆线上渠道的格局。面对渠道变化,上美股份集中资源抢占抖音平台红利,将主品牌韩束全力押注抖音,一年卖了30.9亿元。突出的成绩背后,是上美股份高风险和高回报的策略——“把鸡蛋放在一个篮子里”。

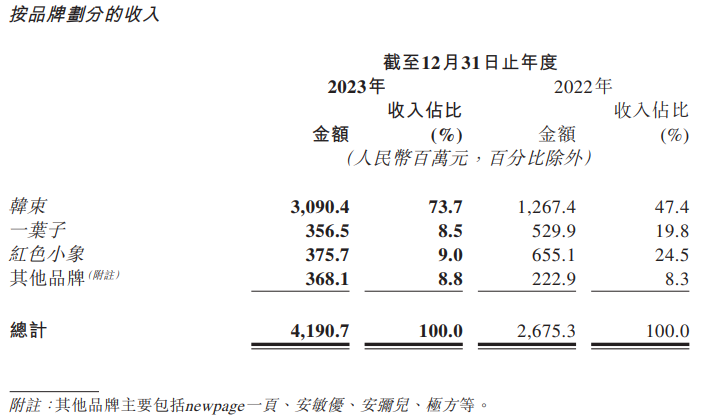

近日,上美股份(02145.HK)发布2023年度业绩报告,其中最引人注目的就是旗下品牌韩束。财报显示,上美去年实现营收41.91亿元,同比增长56.6%;净利润为4.61亿元,同比增长213.5%;毛利为30.19亿元,同比增长77.7%;毛利率为72.1%,同比增长8.6个百分点。具体来看,旗下护肤品牌韩束全年营收30.9亿元,同比增长143.8%,占年内总收入超七成。

营收和利润双增的背后,有哪些潜在风险存在?短期的流量造势能让美妆品牌活多久?花西子和完美日记都是依靠直播电商快速崛起后又昙花一现,有了“你方唱罢我登场”的前车之鉴,还能从上美股份的业绩中看出些什么?

一场“豪赌”

上美股份2002年于上海创立,是本土国货美妆头部企业,在行业沉淀20余年。发力护肤、母婴、洗护三大赛道,拥有韩束、一叶子及红色小象三大核心品牌。

图片来源:截自财报

2022年,身处上海的上美股份,受到疫情的冲击较大。财报显示,2022年上美股份营收26.75亿元,下滑26.1%,净利润1.37亿元,更是大幅下滑59.6%。旗下三大主力品牌无一例外都出现了业绩滑坡,其中韩束的营收仅12.67亿,下降了22.3%;一叶子下降了36.2%;红色小象则下滑了24.8%。

上美股份2022年各品牌比重 图片来源:截自财报

不过2023年,业绩很快就迎来了强势复苏。据财报显示,2023年上美股份护肤、母婴护理、其他三大板块营收分别为36.02亿元、5.43亿元、0.47亿元,分别贡献了总收入的86%、12.9%、1.1%。

其中,作为主力板块护肤营收远超其他两大板块,并且同比去年同期的19.45亿元,收入占比已由72.7%提升至86%。针对该变化,其在财报中明确指出,主要系韩束产生的收入增加所致。韩束的营收占比从2022年的47.4%,上升至今年上半年的73.7%,成为独一档的主力品牌。

韩束能够实现如此强劲的爆发,财报中指出,“和其聚焦韩束品牌、聚焦韩束红、聚焦韩束红礼盒、聚焦抖音渠道等一系列规划”相关。

而专攻抖音的同时,也意味着上美股份战略性地放弃了天猫。根据久谦和飞瓜发布的数据显示,在去年的前7个月,韩束品牌在抖音的销售额同比增长了138.9%;在天猫,其销售额却大幅下滑了42.4%。到了8月份,两者差距更大,其中抖音平台的销售额增长高达939.5%,而韩束在天猫平台却下滑了45.1%。

这一系列重押抖音的动作之下,直接导致了上美股份2023年渠道布局结构的变化。财报显示,2023年上美股份的线上渠道营收同比增长78.9%,为35.87亿元,其中线上自营营收同比增长174%,为29.09亿元,收入占比一举从去年同期的39.6%增长至69.4%。线下渠道则出现一定下滑,营收由去年同期的6.14亿元下滑至5.39亿元。

为了能够让韩束品牌在抖音平台获得快速增长,上美股份在流量获客端动作频频。去年2月,韩束和MCN机构合作短剧,在抖音平台推出《以成长来装束》定制剧集,收获了超6亿的播放量。依靠“定制短剧+品牌自播+达播”的组合,韩束在抖音渠道获得了跨越式增长。

与此同时,上美股份的营销费用也在快速飙升。销售及分销开支占集团收入的百分比由2022年的47%提高至2023年的53.5%,由2022年的12.58亿元增加9.8亿元至2023年的22.4亿元。营销及推广开支由2022年的8.5亿元增加8.98亿元至2023年的17.46亿元,足足翻了一倍还多。

营销成本飙升带来最直接的影响是,赚钱能力不足。财报显示,2023年上美股份的净利润为4.61亿元,同比增长213.5%。数据看起来不错,但这是在去年低基数的情况下完成的。对此,蓝鲸财经记者对比了9家上市的国内美妆企业,发现上美股份上半年净利润为1亿元,同比增长了54.5%,净利润率仅有6.3%,在行业垫底。

图片来源:蓝鲸财经制图

仍有输的可能

单渠道、单品牌的押注营收效果明显,但无疑是一场“豪赌”。

既然是“赌”,那就会有输的可能。

值得关注的是,除韩束以外的其他品牌在整体迅猛增长的大势中“激流勇退”。洗护品牌一叶子去年收入为3.57亿元,同比下降32.7%,占总收入19.8%降为8.5%。母婴品牌红色小象收入为3.76亿元,同比下降42.6%,占总收入24.5%降为9%。于2022年5月上市、专注于敏感肌婴童功效型护肤品牌newpage一页,全年营收1.53亿元,小基数下同比增长498.0%,已成为公司第四大品牌,但目前体量仍然较小,仅为韩束的三十分之一。

上美股份2023年各品牌比重 图片来源:截自财报

现阶段,依托于抖音平台的流量红利,上美股份能够勉强维持“高投入、高营收增长、低利润”这一模式的平衡。但现阶段的电商渠道,本质是流量内卷,在韩束的短剧布局获得成功后,“后来者”争相复制。珀莱雅、卡姿兰、福瑞达、韩熙贞、AHC等一众品牌也押注短剧赛道,短剧营销不再是韩束专属的“灵丹妙药”。

因此可以预见的是,接下来一两年,抖音电商的流量红利也会很快见顶。

化妆品行业资深管理专家白云虎判断,上美股份目前的风险存在于两个层面。一是单品牌单渠道的占比过高,会导致投资和经营存在“偏科”现象;一旦渠道出现问题,特别是受平台政策性影响而导致流量限制或用户迁移,将会影响营收。

二是随着平台和直播带货的流量投放成本持续上涨,再加上“低价竞争”,可能会导致产品的毛利率无法提升,甚至下降,在营收缺乏增长的情况下,利润也会最终被反噬。

从前,不乏依靠流量红利而快速崛起的美妆品牌。以花西子、完美日记等为代表的国货美妆产品快速崛起,几乎是跟直播电商产业快速增长阶段同步进行的。

成也流量,败也流量的花西子因为一场直播事故“跌倒”。为了确保足够多的KOL和宣传,完美日记宣传费用也居高不下。比如在2019年,逸仙电商净收入30.31亿元,同比增长377.1%,完美日记贡献97.7%份额。2023年,逸仙电商营销费用为22.31亿元,较上年同期的23.3亿元有所减少,只是对应的销售额也出现了下滑。

随着红利渐褪直至终结,靠短期流量造势的品牌都会遇到一个难题,即利润无法支撑流量成本。如果想要降低成本,进而压缩流量的投放,又会导致营收断崖式下滑,最终依然需要面临亏损的困境。

在时代的洪流中快速崛起后,又昙花一现;在“风口”消失后,摔得粉身碎骨,呈现出“你方唱罢我登场”的场面。白云虎表示:“站在行业角度,惊人的业绩值得关注和点赞;但是站在品牌角度,这并非一个可持续的发展模式。”

和多数国货品牌的发展模式一样,上美股份现有的“长板”,或许也是业绩可持续增长的“短板”。这场“豪赌”,虽然目前来看,赢面比较大,但仍不能忽视输面的存在。毕竟,待潮水退去,才是真正分辨输赢时。

#直击财报季