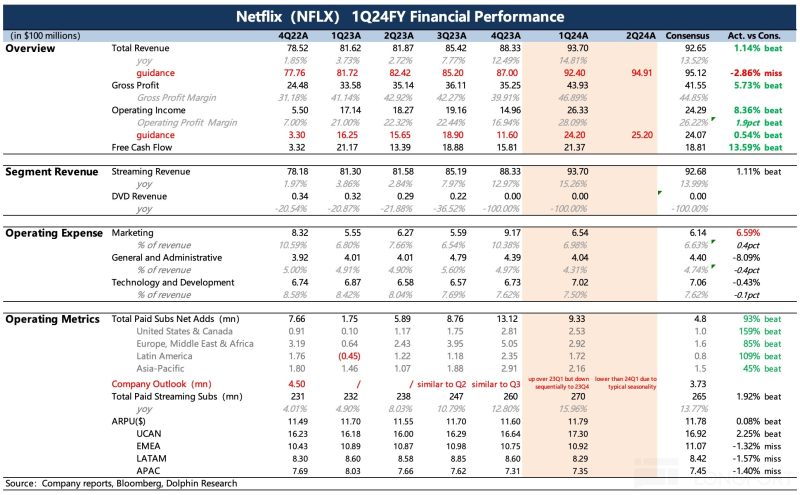

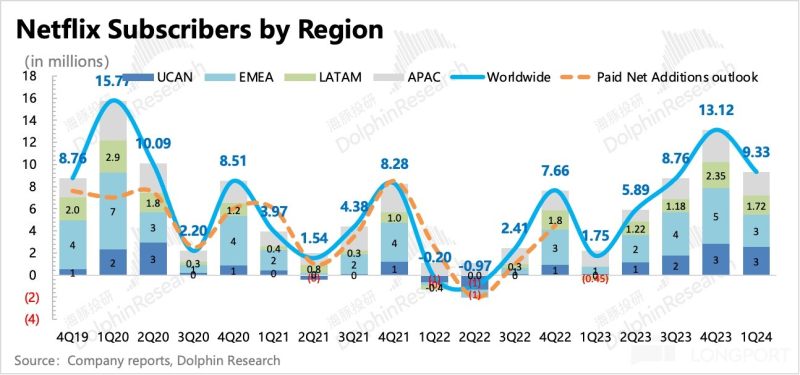

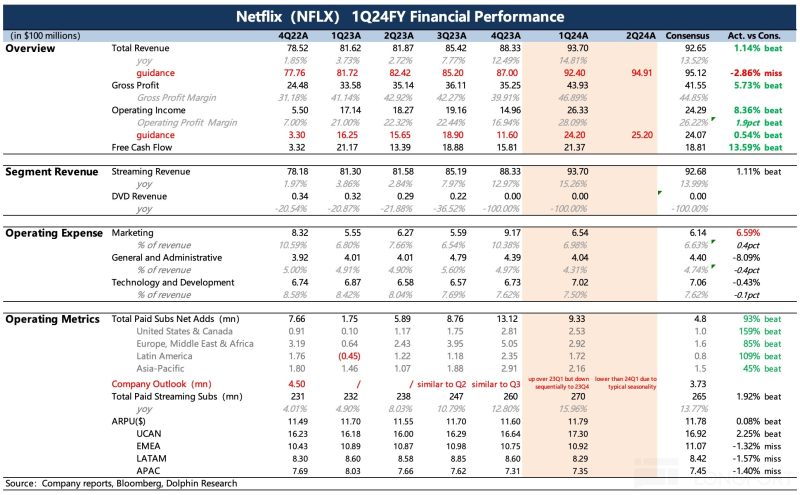

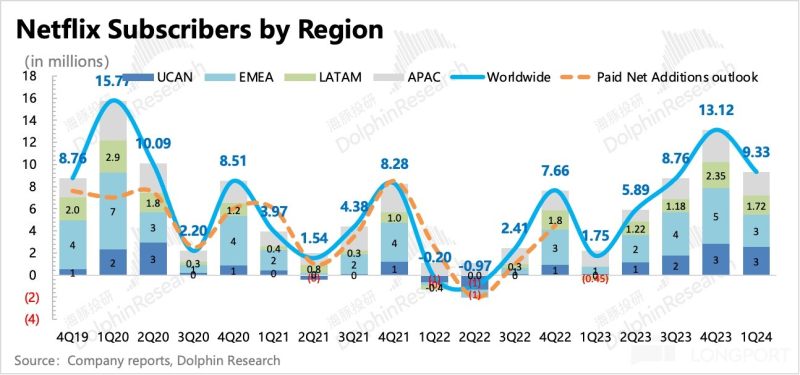

文|海豚投研美东时间 4 月 18 日盘后发布了 2024 年第一季度财报:基于强劲的优质内容供给,与彭博一致预期来看,用户净增、收入、经营利润等核心指标均显著超预期,但盘后股价反而下跌了 4 个多点,显然市场对财报并不满意。针对这个问题,海豚君先展开解释下,我们认为市场失望的点不是 Q1 本身的业绩,而主要在于有关未来展望和预期的两点:(1)明年停止披露关键运营指标这个对市场观感的影响最大。2025 年一季度开始,公司将不再公布用户数、人均付费金额。管理层解释为后续经营目标将更多的放在整体的收入、盈利上,并且在推出广告模式之后,针对不同的地区会采取不同的运营方案,随着部分地区广告收入占比提升,单一的用户量和人均付费金额对收入预期的指引效果较低。但市场还是将这个变动理解为未来用户增长会明显放缓,达到平台期或瓶颈期的信号,目标 5 亿家庭 10 亿用户,但却在进程刚过一半的时候停止披露数据,无疑会打击市场对奈飞的长期增长信心。作为补偿,公司从这个季度开始增加披露年度收入指引,预计 2024 年收入增长 15%(内部原预期 13%),经营利润率目标从 24% 提高到 25%。公司的年度指引与目前市场预期差不多,当下并不能带来积极的拉动。(2)Q1“超预期” 实际没那么多,Q2 收入指引 miss一季度的业绩指标上,用户净增量(930 万)超一致预期(450 万)最多。但实际情况是,随着第三方数据平台已经提前显示了 Netflix 近期用户指标增长不错,因此核心机构的预期已经一步步从 400 万上调到 600 万,而更乐观的买方预期甚至达到了 800-1000 万。这么来看,Netflix 一季度超预期的 “含金量” 就降低了。与此同时,公司对于第二季度的收入指引,反而略微低于市场预期。不过海豚君觉得预期差在可接受范围内,并不造成投资逻辑上的利空。因此对比来看,盘后下跌的主因可能还是主要来自关键运营指标停止披露的操作。具体来看:1. 淡季不淡,用户增长延续 “爆棚”一季度奈飞的订阅用户净增加 933 万,作为淡季,今年相比往年要明显强势,不亚于去年的旺季表现。海豚君在上季度财报点评中已经有过提示,源于去年四季度反响不错的优质内容,上线时间都偏晚,因此热度是比较容易持续到一季度,从而对一季度的用户增长带来拉动效果。不过有了上季度的超预期幅度打底,再加上第三方平台监测的数据显示不错,市场预期也在快速拔高。虽然彭博一致预期显示为 480 万,但核心机构的最新预期普遍在 600 万-800 万左右,而部分买方更乐观,期望落在 800-1000 万。因此实际净增 933 万,在有定价权的买方眼中,可能就是 inline 的表现。展望上,二季度同样是淡季,市场预期 373 万(机构最新预期未做过多调整),相比一季度有所回落。公司管理层也预估会因为季节性因素弱于一季度。2. 根据地还是北美,涨价浇不灭用户需求一季度人均付费环比有一定提升,主要是去年 10 月欧美核心地区的一波涨价拉动。其他地区,尤其是拉美地区,因为汇率贬值,以及定价更低的广告套餐以及打击账户共享的方案推出而受众较多,人均付费金额环比还在下滑。这里需要提及的是,北美地区已经连续多个季度超预期了。在过往的认知上,北美地区是奈飞最先渗透成熟的市场,因此在 2023 年之前,用户增长已经有明显放缓,尤其是在一轮轮的涨价下。但 2023 年起,随着广告套餐的推出,以及优质内容相对同行的优势拉大,涨价未停下,反而刺激了一波北美用户的需求。1Q24 本身是淡季,再加上用户真正开始感受到涨价的影响,照理说,北美地区用户增长是会有明显放缓的,市场原本预期也是如此,但实际并没有放缓多少,反而成为 Q1 用户增长的领头羊地区。当然,整体业绩对北美地区依赖仍然较重 + 拉美亚太地区难堪增长大任,也引发了一些对增长质疑的市场观点。如果新兴地区用户增长继续不放大的话,那么后续奈飞的增长就只能依赖 1)涨价 2)广告,这无疑对保持内容竞争优势,有了更高的要求。3、收入加速改善,今年双位数增长用户的大幅增长,ARPU 的停止下降,共同作用下使得一季度奈飞总营收实现了 14.8% 的同比增长,小幅超预期。公司对今年一季度的收入预期在 94.9 亿,同比增速 15.9%,略低于市场预期的 95.1 亿。战略上,奈飞希望未来 2025 年广告收入能够成为公司创收的有力支撑。但目前还是在渗透用户,扩大流量规模的阶段,从已经推进广告套餐的市场上,注册用户中广告支持用户已经占比 40%。本季度管理层新披露了对全年的收入指引,预计 2024 年集团收入同比增加 15%(约 390 亿),原先内部预期在 13%。虽然公司内部提高了增长目标,但调高后的指引基本与市场预期一致。4. 竞争松缓,盈利还在红利期奈飞一季度实现经营利润 26.3 亿,同比大幅增加 54%,主要源于收入端的量价齐升带来的规模扩张。也就是在差不多的内容成本下,能够获得更多的积极反馈,一季度毛利率已经达到 47%,是历史新高水平。与此同时,整体经营费用也并没有太多变动,虽然当季营销费用比往年要高出一点(游戏、体育、直播等内容的营销推广),但管理费用和研发费用则仍然比较克制,因此绝对额整体浮动不大,费用率继续优化。继上季度提高盈利目标后,出于对 2024 年内容储备的信心,本季度管理层再次提高对全年利润率目标,从 24% 提高至 25%。海豚君认为,奈飞之所以能够不断突破盈利上限,核心原因还是在当下的竞争松缓期,同行无意重投入反而增加对外内容授权。因此奈飞可以一方面依靠自制独家内容涨价叫座,另一方面可以通过同行转授权丰富供给减少自身投入,优化成本费用。5. 重启投入,内容资产规模停止萎缩年初公司就定下今年 170 亿内容投资的目标,因此相比去年的 130 亿,今年在内容上花的钱会看到明显增长没,一季度的数据则已经能验证——单季内容支出 39 亿,在往年同期中规模相对较高。因此直接带来的就是一季度末内容资产规模已经不再环比下滑,与去年底基本持平。一季度公司自由现金流入 21.4 亿,虽然创新高,但公司表面今年全年 60 亿的自由现金流目标不变,那么意味着后面三个季度在对外投入上,奈飞花钱会更加放开手脚。在非经营活动的现金支出上,一季度公司还回购了 360 万股,耗用资金约 20 亿美元,可能是股价比较强势,回购力度相比前两个季度要少一些。截止一季度末,公司还有 140 亿的债务(95% 为长期债务),以及 70 亿的现金(其他类现金资产比如短期投资很少)。虽然净现金为负值,但因为短债少 + 自由现金流为正,因此短中期经营上没有现金流短缺下的融资风险。6. 业绩指标一览

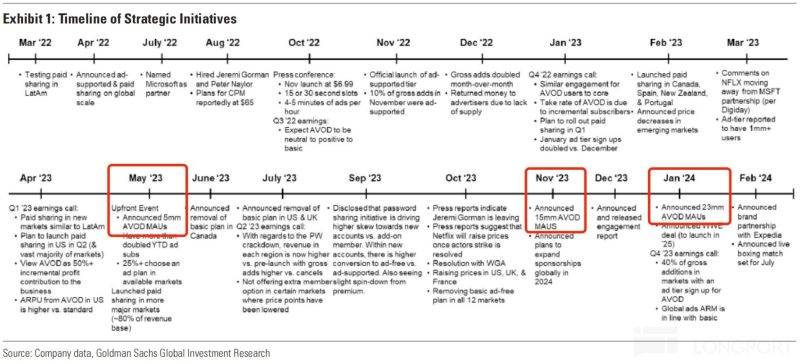

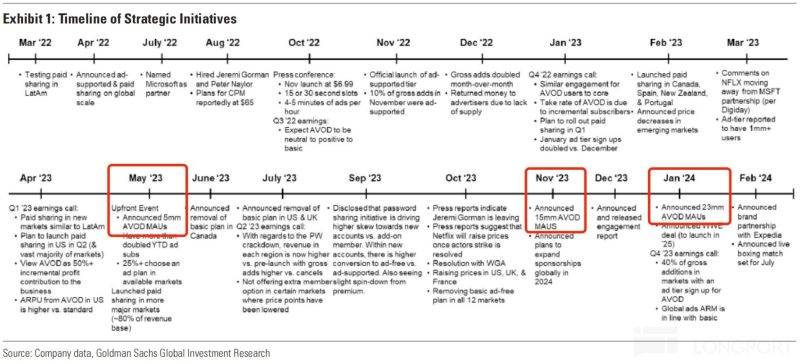

海豚投研观点实际上,奈飞一季度的业绩表现非常不错,但就是关键运营指标的数据披露有变动,稍稍动摇了市场对其中长期增长的信心。海豚君认为,市场这次介意的点,实际上并不是落到实处的利空,也并不太伤逻辑(短期逻辑很顺,至少在今年,奈飞的竞争优势还是很明显,长期逻辑则仍然主要是剪线趋势,以及奈飞依靠内在运行机制继续保持内容优势)。盘后的波动,关键还是预期相对饱满下估值并不便宜的原因。相比于上季报点评时的估值,市场其实对 eps 的修正并不太多,但奈飞的估值倍数,也就是相对 2024 年业绩的 PE 却从 30 倍上涨到了 35 倍。除了本身大盘流动性的原因,主要还是市场对奈飞的远期增长提高了期待。海豚君认为,虽然经营指标披露范围变动,传递的信号不太好,但从决定公司最终表现的核心关键——竞争变化来看,目前仍然处于一个相对松缓的窗口期(一年内)。和 2 月 4Q23 财报点评时的观点一样,海豚君认为奈飞仍然处于一个基本面相对顺风的阶段,结合未来三年的复合增速水平以及往年的估值水平,短期稳住 30x 24 年 PE 也就是 2400 亿市值不难,再往上就得需要承受更多的潜在风险带来的波动。重点还是关注竞争,即同行走过缓冲期重新投入下,竞争格局边际趋紧的风险。或许奈飞最终仍然能够保持竞争优势,但涨价和内容投入节奏就没近一年这么从容了。[b]以下为详细内容一、淡季不淡,用户增长延续 “爆棚”一季度订阅用户净增加 933 万,超出彭博一致预期的 480 万。不过市场实际的最新预期有明显拔高到 600-800 万,因此超预期的含金量没那么高。用户增加仍然是源于打击账户密码共享,和广告套餐的推出。分地区来看,欧美还是增长主力,北美和欧洲分别增加了 253 万和 292 万人。海豚君认为,除了打击账户共享的效果外,也与去年 7 月以来,奈飞逐步在美国、英国等欧美成熟地区,取消基础套餐来扩大广告套餐覆盖范围有一定关系。广告套餐相当于给原先与朋友分享账户的用户提供了一个更低的付费门槛,因此这项订阅套餐自推出后反响不错,今年 1 月公司宣布已经达到 2300 万的广告用户,相比去年 11 月的 1500 万增加了 53%。这次财报披露 Q1 广告用户环比上季度增长 65%(3Q23、4Q23 环比增速均为 70%),隐含规模应该已经超过了 3000 万。另外公司披露,在已经推出广告套餐的地区,广告用户规模达到 40%。按照这样的增长趋势,预计年底有望冲击 5000 万的用户。

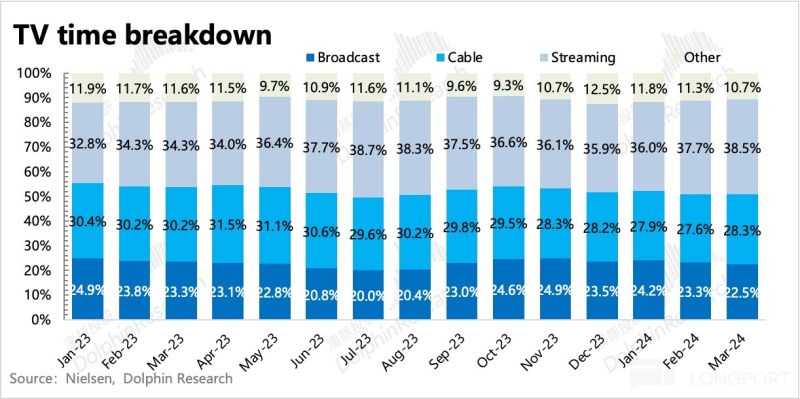

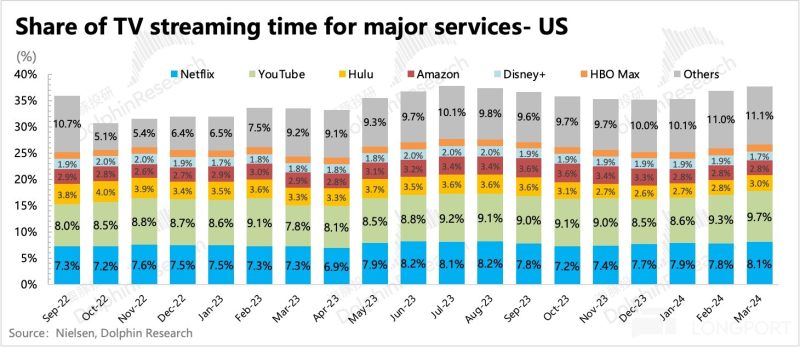

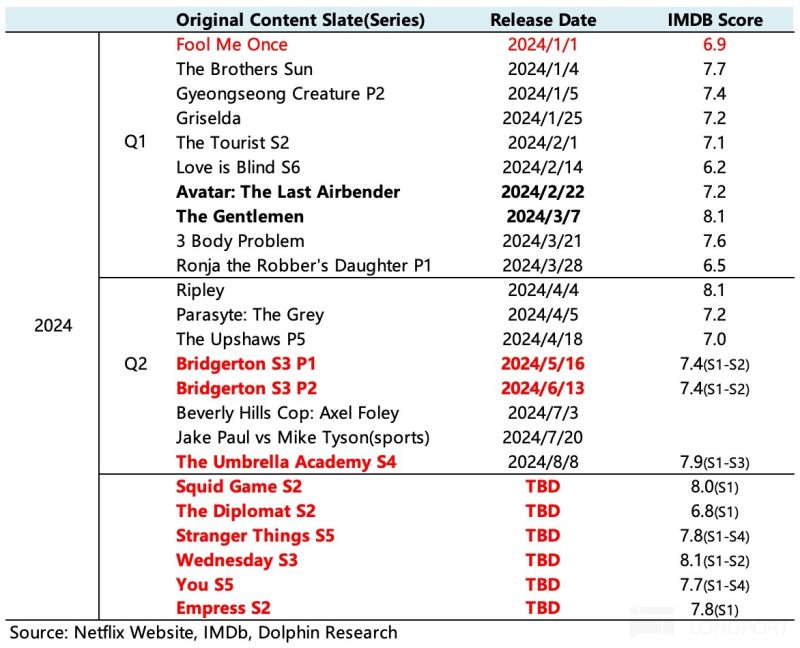

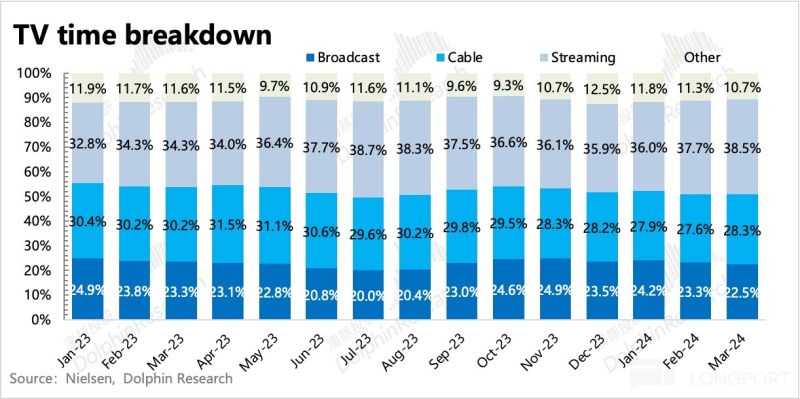

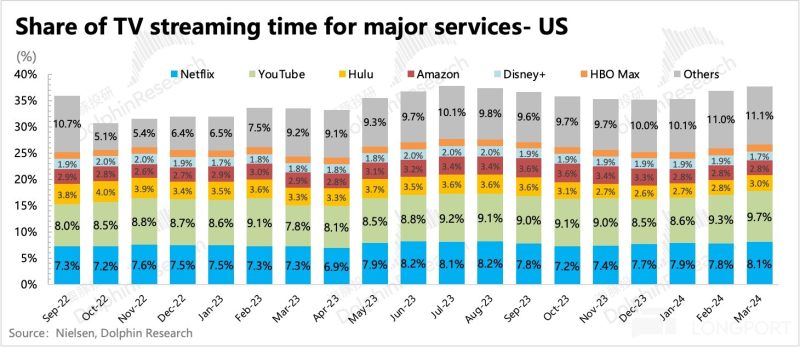

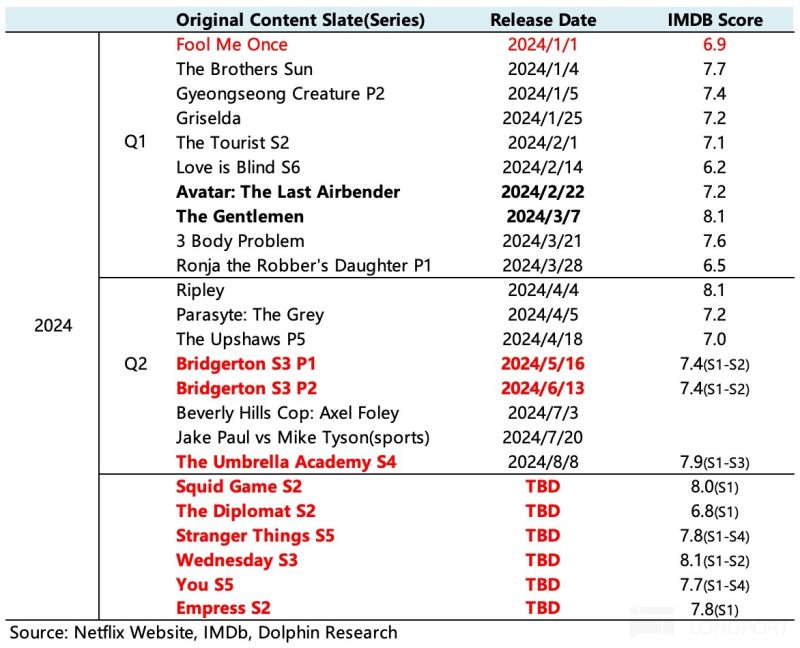

对于 2024 年二季度,公司仍然没有给具体的用户指引,预计会因为季节性因素弱于 1Q24。市场预期在 373 万(最新预期未有太多调整),也比 Q1 要低一些。海豚君认为,二季度后半季度有爆款剧《Bridgerton》系列的续集第三季,有望延续前两季的表现带来一波用户订阅小高峰,除此之外,奈飞自制的拳击节目《Jake Paul vs Mike Tyson》三季度上线,也有潜力刷高热度,因此二季度就算弱一点,三季度的用户净增还是值得期待的。中长线上,主要的逻辑还是流媒体对有线电视的取代,以及奈飞在流媒体中保持竞争优势和行业领先地位。从 Nielsen 数据来看,虽然流媒体收视时长份额没有前两年疫情期间提升的快,但整体不断渗透的趋势没变,只是在偶尔体育赛事密集的月份,有线电视拉回一点份额。不过考虑到奈飞、亚马逊等流媒体巨头正在加大布局体育内容,传统渠道 + 流媒体两步走的巨头迪士尼,也在抓紧把体育内容从有线电视上搬运到流媒体,因此未来用户剪线趋势有望更清晰。

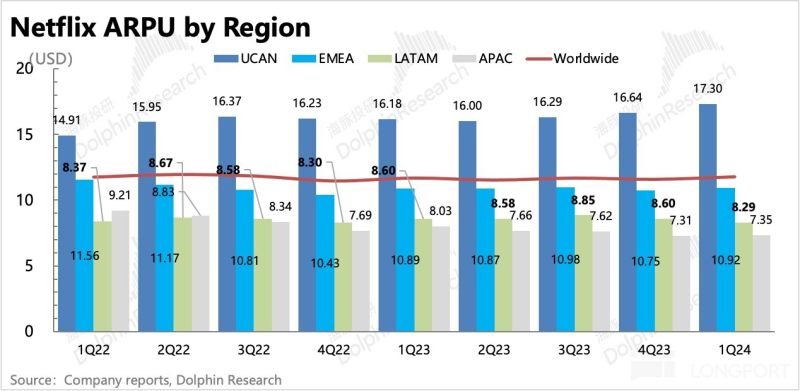

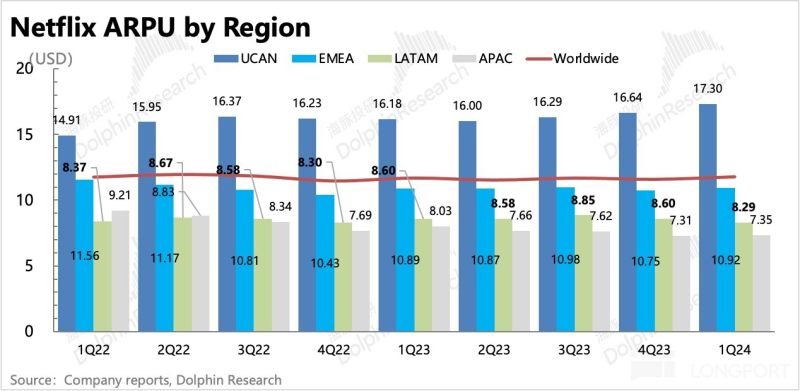

二、根据地还是北美,涨价浇不灭用户需求一季度奈飞共实现营收 93.7 亿美元,同比增长 14.8%,环比继续加速。DVD 业务继公司宣布在三季度末彻底关闭后已经归零,因此也就只剩下会员订阅业务。2025 年后广告收入占比有望明显提升,我们猜测届时公司有可能会单独拆分出广告收入。上季度业绩还没体现的涨价效应(2023 年 10 月在欧美核心地区统一提价),一季度有明显迹象——北美、欧洲地区的人均付费金额都有提升,但用户净增却没有显著放缓,令人惊喜。其他地区大多数还是在年初降价影响周期内,以及低 ARM 的广告套餐渗透,但一季度由于阿根廷地区本币贬值,奈飞大幅提高了价格,但当季拉动有限。

战略上,奈飞希望 2025 年广告收入能够成为公司创收的有力支撑。如果从 Hulu、Spotify 等流媒体的业务结构来看(广告收入占比分别为 36%、13%),奈飞的广告收入在未来仍然有希望贡献不小的收入份额。广告的变现能力与流量高度相关,目前公司的战略目标还是在于扩大用户规模,因此今年会加快取消基础套餐改为广告套餐,从 Hulu 的经验来看,广告用户的单用户价值 ARPU 会高于基础用户,因此变相的为公司提高了变现效率,也就是盈利空间。但如果做广告,奈飞的竞争同行就不止原先的传统影视巨头了,还包括 Big tech。截至目前,奈飞广告用户规模距离他们还有明显差距。如果短期为了弥补用户规模差距而加速推广,这也意味着,当广告用户规模快速扩张时,如果变现水平短期在爬坡没及时跟上,那么会体现到单用户价值较低,也会影响短期的利润水平。

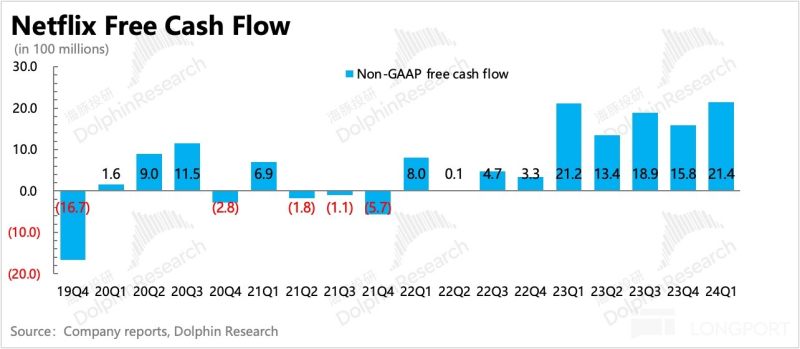

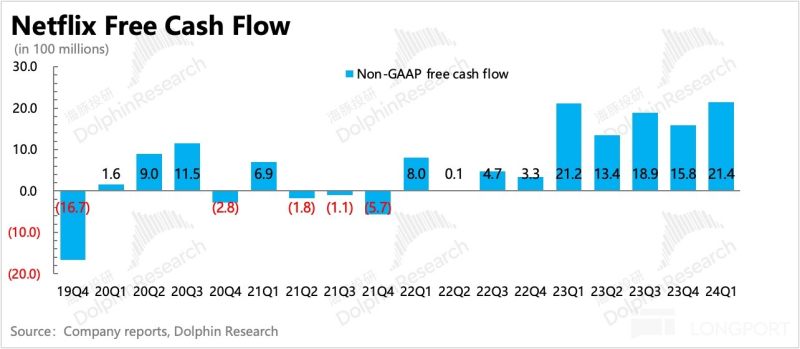

三、竞争仍有红利期多原因导致的行业竞争放缓,对于本身有内容优势的奈飞来说,是妥妥的红利期,海豚君在上季财报点评《奈飞:内容霸主家底厚,真金不怕火炼》中有过详细讨论,这里不做赘述。那么对于今年的判断就是在于,红利期还能持续多久?海豚君认为,今年的大部分时间奈飞仍然可以继续吃竞争格局松弛的红利,这不仅仅是由于罢工导致的内容制作周期窗口,也基于降息预期放缓,一季度美国电影市场表现一般,AI 浪潮下社交平台仍然在抢占有线电视渠道的广告份额,因此对于包含上述业务的传统内容巨头来说,由于集团整体盈利性需求,要走出低谷大搞内容军备赛的可能性在降低,时点也在延后,这在迪士尼最新业绩会上的管理层表态也能看出。除了传统影视巨头外,从流媒体内部的时长份额来看,奈飞保持一贯的领先地位,紧追 YouTube。不过两者对于用户来说,功能/内容上有明显区别,因此并不能简单归位直接竞争关系。至少在专业影视内容上,奈飞的优势还是显而易见的。同样的影视内容预告片,在奈飞上的播放量可以达到 YouTube 上的 40 倍。

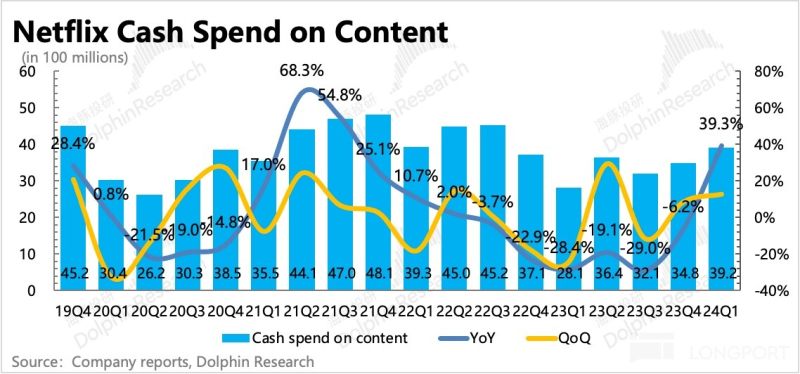

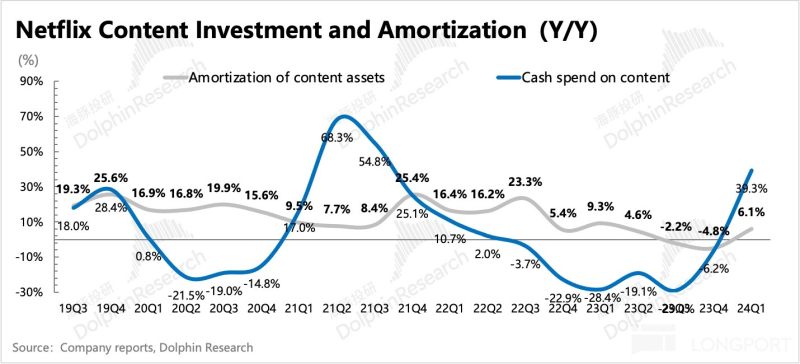

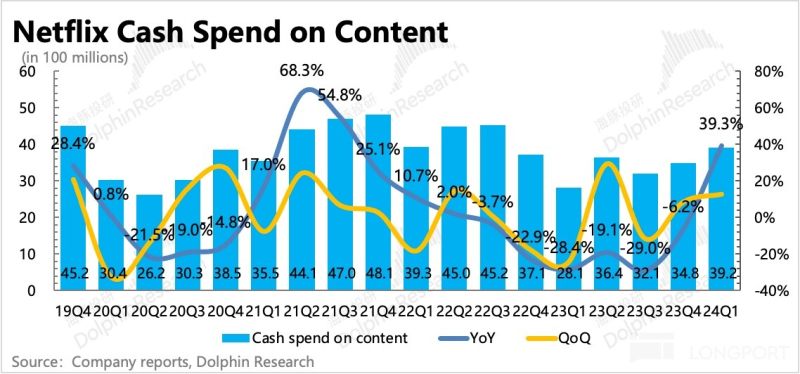

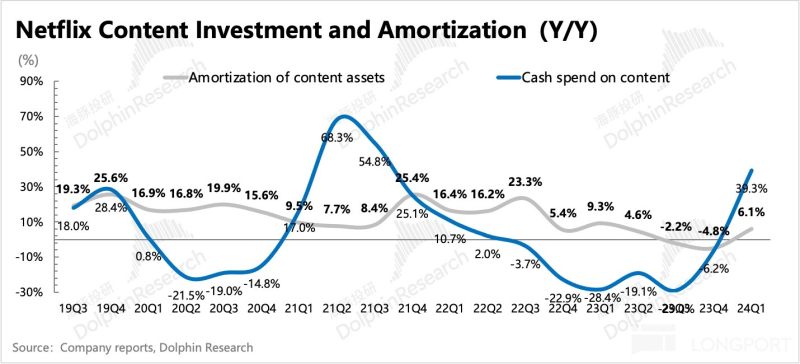

四、重启投入,内容资产规模停止萎缩年初公司就定下今年 170 亿内容投资的目标,因此相比去年的 130 亿,今年在内容上花的钱会看到明显增长。正如海豚君所预期,去年四季度也有迹象,今年一季度的数据则已经能验证——单季内容支出 39 亿,在往年同期中规模相对较高。因此直接带来的就是一季度末内容资产规模已经不再环比下滑,与去年底基本持平。

虽然市场上部分资金的观点对投入增加影响盈利有戒心,但海豚君认为对于进入新一轮内容投资周期,从长远起来看应该积极的看待。当下的投入是为了未来 1-2 年的内容储备,只要内容储备丰富,优势地位才会更稳固。从目前的 pipeline 来看,二季度下半季度尤其是三季度开始,不乏有《Bridgerton S3》、《Squid Game S2》、《Empress S2》等高分爆剧的续集上线,以及自制体育节目直播。在竞争保持相对松缓的节奏下,奈飞今年的内容储备有望继续支撑比较可观的用户增长。

当然,重回投入扩张直接带来的一个情况就是对短期现金流的影响。虽然公司这次提高了对 2024 年收入、盈利的预期,但对 60 亿的自由现金流规模没有相应提高。反过来证明,今年在内容上的投入只会多不会少。一季度,奈飞自由现金流净流入 21 亿,账上现金 70 亿,背债 140 亿,但 95% 都是长期债务,短期债务维持在个位数规模,因此虽然不算资金十分充裕,但维持正常经营 + 内容投入 + 回购(每季度 20-25 亿左右)基本无碍。

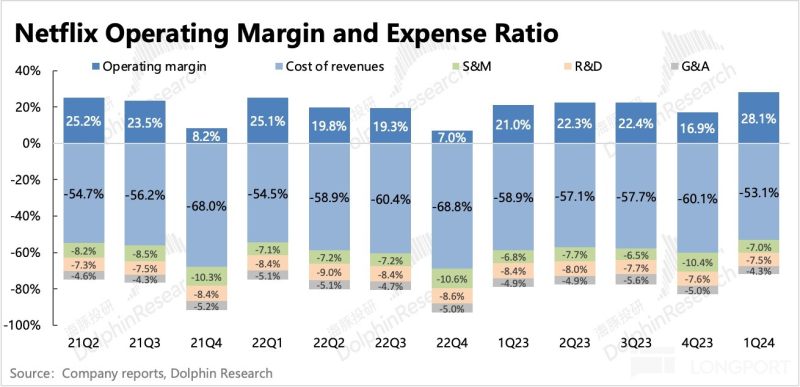

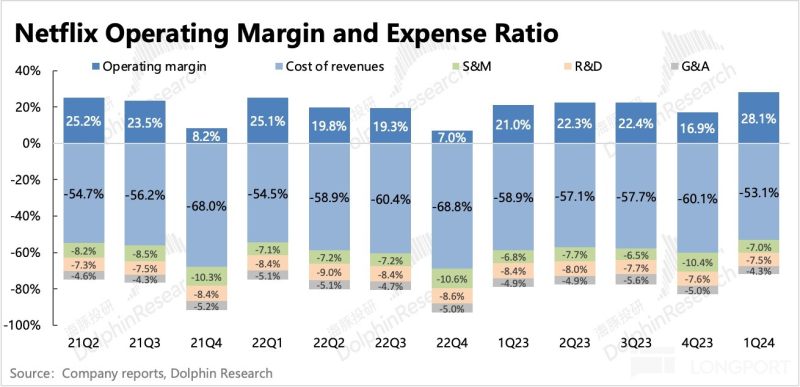

五、盈利不断提升的背后是竞争红利奈飞一季度实现经营利润 26.3 亿,同比大幅增加 54%,无论是绝对额还是利润率水平都创了新高,本质上还是源于内容质量较高,尤其是相对同期同行的质量较高。费用上除了营销费用花在推广广告套餐、自制直播节目内容、游戏等业务获客而有 18% 的增长外,其他变动不大。最终经营利润率相比去年 Q1 提升了 7pct,达到 28%,公司指引全年经营利润率为 25%。全年低于 Q1 时因为一般下半年旺季内容供给较多,需要摊销成本更高从而会压低利润率水平。内容优势带来竞争优势,竞争优势带来更高的盈利能力。出于对 2024 年内容储备的自信,继前两个继续连番调整后,管理层将原来 2024 年的经营利润率目标从 24% 进一步提高至 25%。

声明:本文内容仅代表该投稿文章作者观点,不代表蓝鲸号立场。未经授权不得随意转载,蓝鲸号保留追究相应责任的权利[/b]