4月25日晚间,紫金银行(601860.SH)发布了2023年年度报告和2024年第一季度报告。

同时该行也披露了其分红预案,以 2023 年 12 月 31 日公司总股本为基数,拟按每10 股派发现金股利 1 元(含税)。

营收微降净利微增

年报显示,报告期内,紫金银行实现营业收入44.2亿元,同比下降1.93%,其中净利息收入占比89.59%;实现净利润16.19亿元,增幅 1.16%。

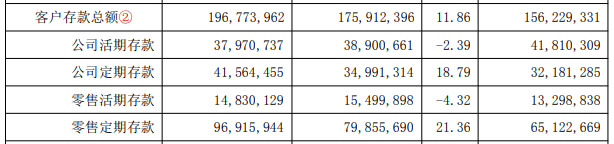

截至报告期末,该行总资产为2476.64亿元,较年初增加229.42亿元,增幅10.21%。存款余额1967.74亿元,较年初增加208.62亿元,增幅11.86%。贷款余额1772.22亿元,较年初增加169.26亿元,增幅10.56%。

总体来看,紫金银行交出了一份还行的年报,这样的态势也延续到了今年一季度。

截至2024年一季度末,该行资产总额2615.98亿元,增幅5.63%,一季度实现营业收入11.98亿元,增幅9.84%,净利润4.05亿元,增幅5.4%。

从营业收入按地区分布情况来看,2023年南京地区营收占比为74.94%,镇江、扬州地区分别为12.32%和12.74%。

据了解,紫金银行成立于 2011 年 3 月,总部位于江苏南京,由原南京市区、江宁区、浦口区、六合区的4家信用联社合并组建成立。其定位为“服务三农,服务中小,服务城乡”。

报告期内,公司涉农及小微贷款余额 1092.54 亿元,较年初增加 153.12 亿元,占比 61.59%,较年初提升3.03 %。另外,公司普惠型小微企业贷款余额为 325.77 亿元,较年初增加 41.87 亿元,增速为14.75%,高于全行贷款平均增速;普惠型小微企业贷款户数为27664户,较年初增加 6851 户。

生息资产规模扩张但盈利能力连年下滑

虽然紫金银行业绩数据表现还不错,但是背后其盈利能力却并不乐观。

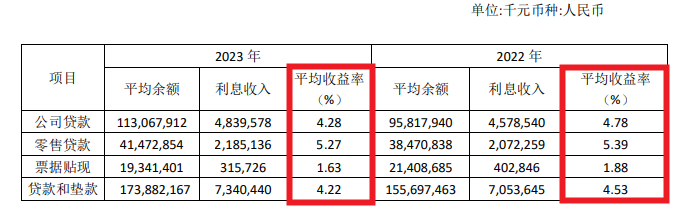

报告期内,该行实现利息收入 91.39 亿元,同比增长 5.55%,主要是生息资产规模扩张。其中,贷款和垫款利息收入是本公司利息收入的最大组成部分,为 73.4 亿元,同比增长 4.07%,占比 80.32%。

蓝鲸新闻发现,这块业务的四个项目的平均收益率较去年均有不同程度的下滑,特别是平均余额占比较大的公司贷款平均收益率从4.78%降到4.28%;贷款和垫款从4.53%降到4.22%。

另一方面则是存款成本的上升,紫金银行客户存款总额比去年增加了11.86%,不过零售、公司的定期存款都有大幅增加,活期的存款有一定减少。从直接的数据来看,该行2023年吸收存款共支出42.68亿元,同比增长 12.88%。

这两点最终直接影响了紫金银行的盈利能力指标。2021年-2023年,紫金银行净利差分别为1.65、1.6以及1.41;净利息收益率分别为1.83、1.8和1.59,已连续两年出现下滑。