(图片来源:视觉中国)

银保渠道“报行合一”持续推进之下,银行系险企表现备受市场关注。

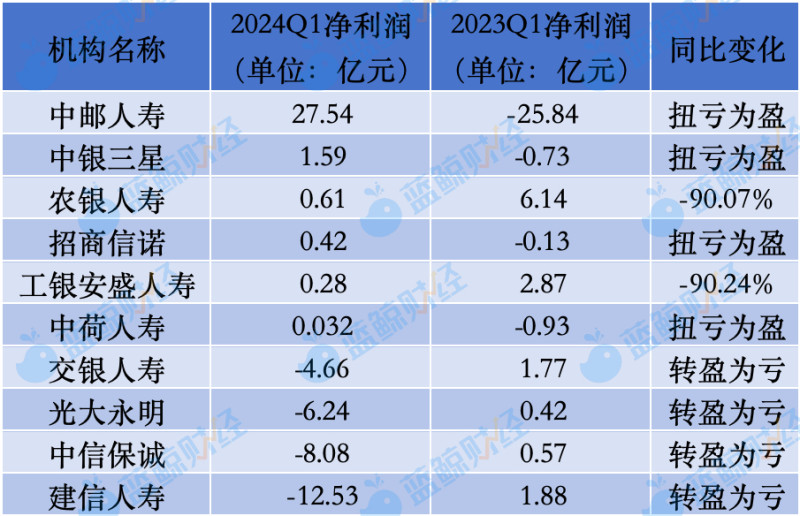

蓝鲸新闻记者关注到,近日,银行系险企第一季度偿付能力报告陆续披露,梳理来看,保费收入表现明显分化,光大永明人寿、中信保诚人寿均有所下滑。利润方面,中邮人寿实现扭亏为盈,第一季度净利润超27亿元。除中邮人寿外,其余险企盈利能力则整体有限,工银安盛人寿、农银人寿净利润同比下滑超9成,建信人寿等四家险企同比由盈转亏。

一季度保费收入分化,利润表现整体承压

保费收入方面,10家银行系险企,在一季度交出迥异的成绩单。

从体量来看,中邮人寿以736.58亿元保费收入牢牢占据银行系险企榜首,同比增幅达到26.25%。建信人寿、工银安盛人寿、农银人寿、招商信诺人寿作为“第二梯队”,一季度保费收入也均超百亿。

中信保诚人寿、中银三星人寿第一季度分别揽入保费95.18亿元、95.88亿元,即将迈上百亿台阶。同期,交银人寿保费收入86.07亿元,中荷人寿、光大永明人寿分别揽入保费56.06亿元、46.72亿元。

从同比表现来看,招商信诺人寿一季度保费增幅达到53%,中荷人寿保费同比增长49.21%,同样表现出强劲增势。农银人寿保费增约41.78%,交银人寿、中银三星保费增幅也约3成。

不过,光大永明人寿保费收入出现了15.96%的同比下滑,从上年同期的55.59亿元收缩至46.72亿元。中信保诚人寿保费收入也略有收缩,揽入保费95.18亿元,同比下滑1.9个百分点。

从行业性因素来看,“报行合一”背景下,以银保渠道为主要销售渠道的银行系险企,近年来陆续推进转型,一方面推进渠道的多元化发展,另一方面加速银保渠道业务价值的提升。业内指出,正是在渠道、产品策略的转型布局之中,导致银行系险企保费分化。

(数据来源:各家险企一季度偿付能力报告;制图:蓝鲸新闻)

保费表现分化之下,银行系险企第一季度的利润数据也值得细察。整体看来,10家银行系险企合计净利润为-1.04亿元,其中,中邮人寿一家扛起盈利担子,一季度实现净利润27.54亿元。若剔除中邮人寿,其余9家银行系险企则出现了约28亿元的净亏损,较去年同期有明显扩大。

先来看中邮人寿,在2023年出现百亿巨亏的中邮人寿,将亏损原因归于受准备金折现率和投资收益不及预期的影响。中邮人寿曾对蓝鲸新闻记者回应,“2023年,因准备金折现率就直接减少了中邮保险利润112亿元;同时,受资本市场不及预期等因素影响,公司投资收益出现了较大的净值波动,阶段性低于预期目标,需进一步平衡短期波动和长期布局。”

今年第一季度,中邮人寿扭亏为盈,与去年同期的-25.84亿元净利润,同比向好。

有所趋好的还有中银三星人寿,一季度扭亏为盈,从上年同期的-0.73亿元,转为1.59亿元;中荷人寿也从上年同期0.93亿元的净亏损中摆脱,实现0.03亿元微利;保费收入同比增幅居首的招商信诺人寿,一季度净利润0.42亿元,而去年同期为-0.13亿元,尽管已经扭亏,但盈利能力尚待提升。

更多的银行系险企,却是净利润下滑,或由盈转亏的境遇。一季度,建信人寿再度出现12.53亿元净亏损。事实上,建信人寿已经连续两年亏损,2023年更是净亏损超40亿元。对此,评级机构分析是受到750天国债收益率曲线下行以及资本市场波动共同影响。

同样出现过亿亏损的还有中信保诚人寿、光大永明人寿以及交银人寿,一季度分别净亏损8.08亿元、6.24亿元以及4.66亿元,而该三家公司上年同期均为盈利状态。此外,工银安盛人寿和农银人寿第一季度净利润则同比出现了9成的缩水。

(数据来源:各家险企一季度偿付能力报告;制图:蓝鲸新闻)

据业内人士分析,银行系险企利润下滑一方面是因投资收益表现不佳,而另一方面,在产品端,“银保产品多是投资理财型保险产品,市场利率的不断下行和资本市场持续低迷给保险公司带来了盈利上压力。”

具体看投资端表现数据,今年第一季度,银行系险企中,仅中信保诚人寿投资收益率超过2%,达到2.1%,建信人寿、工银安盛人寿、农银人寿、招商信诺人寿以及交银人寿投资收益率均不足1%,其中建信人寿投资收益率仅有0.08%。

(数据来源:各家险企一季度偿付能力报告;制图:蓝鲸新闻)

偿付能力方面,银行系险企整体充足,除建信人寿核心、综合偿付能力充足率分别为98%、179%外,其余9家险企均分别高于100%、180%,距离监管划定50%、100%红线均有较大安全边际。

多家年内“调将换帅”,“报行合一”下银行系险企优势或加大

业绩之外,今年以来多家银行系险企“换将调帅”。

4月22日,中信保诚人寿公告,总经理赵小凡到龄退休,由中信出身的党委书记常戈出任临时负责人。

光大永明人寿总经理刘凤全于3月卸任,这名由光大永明人寿市场化招聘而来的总经理,履职已5年,任期全面负责公司经营管理,分管办公室、法律合规部、战略与市场部等。目前,光大永明人寿由董事长孙强暂代行总经理职责。

同在3月,据业内消息,中银三星人寿总裁崔大杰已离任,并由原中银集团保险总裁邱智坤接任。崔大杰来自中行系统,2023年11月获批出任中银保险总经理,当时业内即分析,其此后工作重心将转至保险。

工银安盛人寿前任董事长马健因工作变动原因,在2022年12月离任,此后工银安盛人寿董事长一职始终空缺。直到2024年初,据业内消息,工商银行北京分行副行长王都富拟任工银安盛人寿董事长,董事长职务还没落定,近日业内又传出工银安盛人寿总裁吴茜拟出任工银理财董事长的消息。

2023年下半年,也有多家银行系险企将帅生变。6月,中信保诚人寿董事长黎康忠辞任;9月,林顺辉获批出任建信人寿董事长;11月,农银人寿原董事长肖彬调任,由农行信用卡中心总裁薛亚芹出任农银人寿董事长,其任职资格于今年4月获批。

人事变动频频,给银行系险企进一步发展提供更多想象空间。事实上,背靠银行股东,自带渠道优势的银行系险企,在银保渠道“报行合一”持续推进的背景下而备受关注。只是,在多家寿险公司,尤其是头部机构积极发力"价值银保"的背景下,银行系险企如何发挥优势,转型突围,仍要进一步探索。

有业内人士分析指出,现有银保渠道中常见的协议代销模式局限性明显,未来我国银保渠道将向更紧密的战略联盟模式转变。

而这也为与银行股东基于股权"维系"的险企,赋予了更多可能。"虽然银行系险企银保业务受到佣金水平的影响,但是更重要的是保险公司与银行的股权关系的影响。因此,在'报行合一'规则之下,股权关系对银保双方合作的影响作用显然更加突出,银行系险企在佣金受到更强规则的情况下,销售成本下降,竞争优势有望进一步加强",首都经贸大学农村保险研究所副所长李文中向蓝鲸新闻记者分析道。

从执行策略来看,李文中进一步建议,首先是利用“报行合一”政策所带来的机遇期,加强同股东银行的合作,利用渠道优势提升市场竞争力。其次,加强市场风险管理,及时根据金融市场变化调整和更新保险产品及定价,降低和控制利差损风险。此外,多元化渠道也已进入多家银行系险企的战略布局之中,"银行系险企确实需要在银渠道之外加快个人代理人渠道建设和团险业务发展,避免渠道单一所带来的风险"。