(图片来源:视觉中国)

保险资管公司2023年业绩表现如何?近日,除因处于风险处置期而暂缓披露年度信息报告的华夏久盈资产管理有限责任公司外, 其余33家保险资管公司2023年业绩数据已尽数公布。

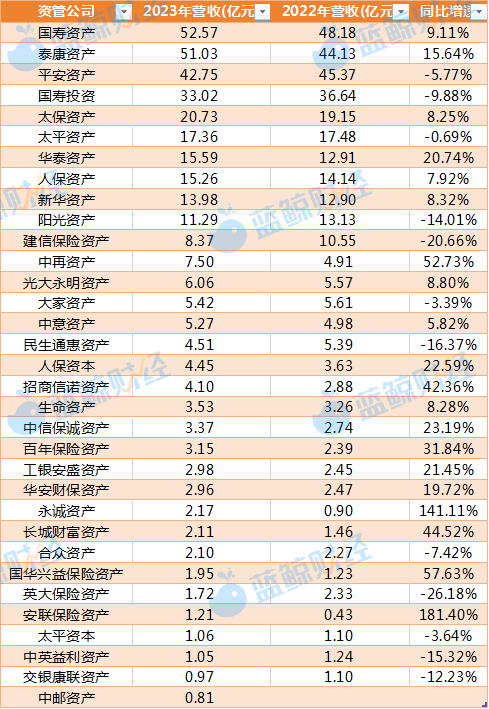

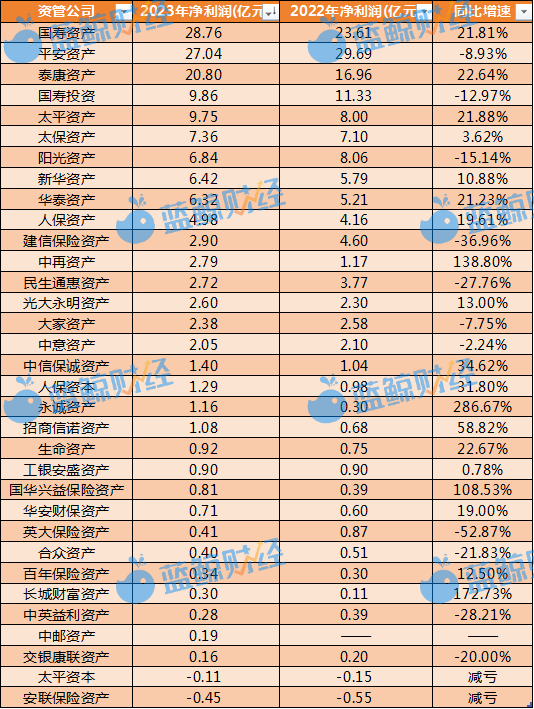

据蓝鲸新闻记者梳理,33家机构合计揽入营收350亿元,同比增约5%,净利润153亿元,增幅约6.7%。行业马太效应持续,头部三家国寿资产、平安资产及泰康资产营收占比超四成,赚走行业一半利润。整体看来,各有约3成机构出现营收下滑、利润下滑,其中有10家机构营收、净利润“双降”。

强“马太效应“,头部三家机构揽走行业半数利润

头部三家保险资管公司国寿资产、平安资产、泰康资产“地位”稳固。从营收来看,国寿资产、泰康资产2023年营业收入整体突破50亿元,分别同比增长9.1%、15.6%,平安资产2023年营收42.75亿元,较上年有5.77个百分点的收缩。

从平安资产年报信息,公司2023年管理费收入、利息净收入、其他业务收入等项均有所收缩,同期投资收益同比上行。其中管理费收入全年揽入32.62亿元,同比下滑约2%。也是在2023年,平安资产的总资产突破百亿。

利润表现中,头部三家同样“霸榜”,国寿资产以28.76亿元净利润居于首位,同比增长21.81%;2022年盈利榜首的平安资产,在2023年净赚27.04亿元,仍保持较强的吸金能力;泰康资产2023年净利润迈上20亿元,同比增长22.64%后达到20.8亿元。

整体来看,国寿资产、平安资产与泰康资产合计揽入76.6亿元净利润,与33家保险资管公司全年合计约153亿元的净利润相比,占比约半。

从管理规模来说,2023年4月,国寿资产管理规模突破5万亿元,是首家管理超5万亿元大关的保险资管机构。截至2023年末,国寿资产管理规模5.37万亿元,较年初增长12%。平安资产管理规模也在2023年突破5万亿元,年末达到5.03万亿元,较年初增长15.2%。泰康资产管理资产总规模较前两家有一定距离,2023年突破3.4万亿元。

值得一提的是,对于头部保险资管公司而言,在受托内部资产管理业务的同时,也在加速“卷”更具市场化属性的第三方业务。而第三方业务发展正被业内视为“检验保险资管全方面能力的试金石”。

今年1月,泰康资产总裁段国圣发文提出,第三方业务已经成为保险资管行业重要增长点。根据《中国保险资产管理业发展报告(2023)》,截至2022年年末,半数保险资产管理公司第三方资金规模占比超过20%,其中超三成公司第三方资金规模比例已超过50%。保险资产管理行业的长期资金管理能力和稳健投资能力已获得银行资金、各类养老金等广泛认可。

2023年,国寿资产第三方业务规模7200亿元,较年初增长28%;平安资产截至2023年末第三方资产管理规模达到5284亿元;泰康资管在第三方业务布局动作更大,截至2023年末,受托管理的第三方资产总规模已超过2万亿元。

10家机构营收、利润双降低,ROE表现分化

其余30家机构表现也各有喜忧,2023年,共有10家保险资管公司营收超过10亿元,除头部三家外,还有国寿投资、太保资产、太平资产、华泰资产、人保资产、新华资产和阳光资产,其中,国寿投资营收33.02亿元,太保资产营收20.73亿元。

数据来源:机构年报;制图:蓝鲸新闻

从同比变化来看,2023年,剔除缺少同比数据的中邮资产,32家保险资管公司中,12家营收同比下滑,英大保险资产、建信保险资产跌幅超2成。英大保险资管2023年手续费及佣金净收入同比缩减3成,为营收下滑的主因;建信保险资管当年的资产管理费收入、其他业务收入则均同比有所下行。

营收下滑,也伴随着利润的收缩。2023年,共有11家保险资管公司出现净利润的收缩,其中10家为营收、净利双降,包括营收下滑幅度较大的英大保险资管、建信保险资管,以及中英益利资产、阳光资产等。此外安联保险资产、太平资产也在2023年亏损,不过均较2022年有所减亏。

同期,多家中小型保险资管公司净利润实现大幅增长,永诚资产、中再资产、长城财富资产、国华兴益资产均实现净利润的翻倍。

数据来源:机构年报;制图:蓝鲸新闻

以ROE(净资产收益率)角度梳理保险资管公司2023年表现,剔除净亏损的太平资本和安联保险资产后,其余保险资管公司排位则有所洗牌。其中,民生通惠资产ROE达到83.6%,永诚资产、平安资产ROE均超30%,分别为38.22%、32.29%。此外,还有7家保险资管公司ROE处于20%-30%区间, 其中有头部泰康资管,也有营收不足十亿的光大永明资产、建信保险资产。同期,中邮资管、英大保险资产等7家保险资管公司ROE不足10%。

2024年保险资管挑战加剧,如何找准着力点?

“面对复杂严峻的国际形势和艰巨繁重的国内改革发展稳定任务,保险资产管理业需要应对的风险和挑战、需要解决的矛盾和问题比以往更加错综复杂“,中国保险资产管理业协会执行副会长曹德云在年初发文分析道。

进一步来说,如“险资面临的利率风险和在投资风险增加,高负债成本下的高回报要求,资产负债不匹配对应的资产荒等问题,在当前乃至今后很长一段时期将格外突出”,曹德云强调道。

基于此,2024年,保险资管公司如何找准着力点,成为重要考验。梳理各保险资管公司的发声,包括继续优化资负联动、强化投资管理能力、严守风控合规底线等。

值得一提的是,在资金投向方面,曹德云提出,以新技术、新产业、新业态、新商业模式为代表的新动能正逐步形成,资本市场的结构性机会增多,但获取难度较大。

资产管理机构寻机于金融五篇大文章的声量最高。

如科技金融方面,保险资金作为耐心资本,与科技创新企业的资金需求具有高度适配性,可以为科创企业提供全周期金融服务。再如绿色金融方面,据平安资产董事长黄勇介绍,当前,保险资金重点关注清洁交通、节能减排与传统产业升级类、清洁能源类、绿色建筑类、污染治理类及国家重点项目的绿色投资项目。通过私募股权基金、产业基金等方式,参与绿色项目的投资建设,并通过绿色债券投资、保险资产管理产品投资等方式进一步支持绿色金融发展。

此外,保险资管机构的投资路径,也正在持续拓展。2023年10月,沪深交易所向首批5家保险资产管理公司出具无异议函,同意试点开展ABS及不动产投资信托基金(REITs)业务。意味着保险资管公司从产品投资者身份向“管理+投资”双重身份转型。

获批机构也将之列入重点布局项目。2023年11月,国寿资产申报的中国人寿-创工融资租赁资产支持专项计划、中国人寿-创科供应链资产支持专项计划获批。今年5月8日,泰康资产发行市场首单保险资管公司作为计划管理人的企业资产证券化产品,该计划原始权益人为中电投融和融资租赁有限公司,核心布局能源行业。