2022年上半年,全球通胀加剧 叠加地缘政治冲突,世界经济复苏进程严重受阻,全球GDP增速最新预测为3.2%,较上一次预测结果降低0.4%。而随着美联储的不断加息,世界经济不确定性进一步增强,紧缩的货币政策致使消费低迷,同时在粮食危机与能源危机影响下,非生活必需品需求受到严重积压,整体消费能力下降,消费电子需求超预期收缩。奥维睿沃(AVC Revo)数据显示,2022年主要显示终端出货规模全面回落,其中TV出货量2亿台,同比下降6.7%;MNT出货量1.4亿台,同比下降4.6%;NB出货量2.2亿台,同比下降12.6%;Mobile出货量12.6亿部,同比下降7.4%。

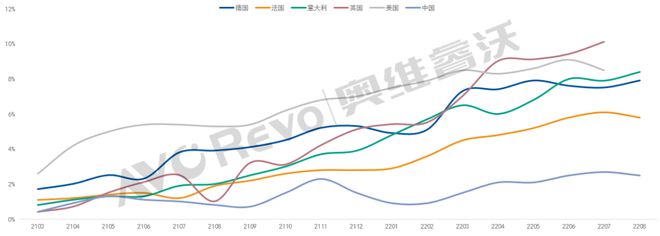

2021年3月-2022年8月全球主要国家通胀率

数据来源:奥维睿沃(AVC Revo) Unit:%

终端需求减少压力下,面板厂出货计划趋于保守,DDIC需求开启下行周期

显示终端市场表现疲软,显示面板需求随之下行,面板价格一路下跌,部分面板已经跌破现金成本线,且下跌势头依旧不减,显示面板市场迎来寒冬,面板厂面临巨大的出货压力以及亏损压力,面板产能扩张进程被 迫放缓,今年6月,面板厂更是开启了史上最大规模减产动作。随着市场供需关系的快速转变以及各应用产品价格快速回落,影响也一路沿着供应链向上游市场蔓延,市场需求透支几乎早已确定了DDIC朝着供大于求的方向发展。奥维睿沃(AVC Revo)数据显示,2022年上半年,DDIC需求量同比下降10.4%, DDIC市场开启了下行周期。目前面板厂DDIC库存仍然居高不下,企业纷纷开始调整库存策略,奥维睿沃(AVC Revo)预计2022年全年DDIC需求量将同比下降9.6%。

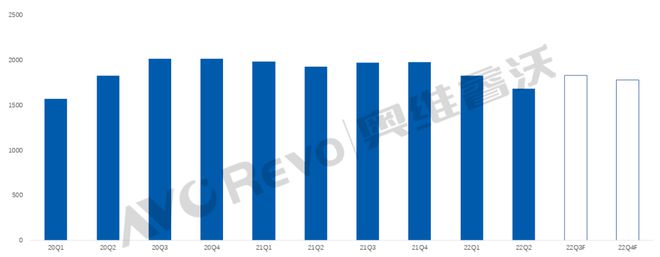

20Q1-22Q4F全球DDIC需求量及同比

数据来源:奥维睿沃(AVC REVO) Unit:Mpcs

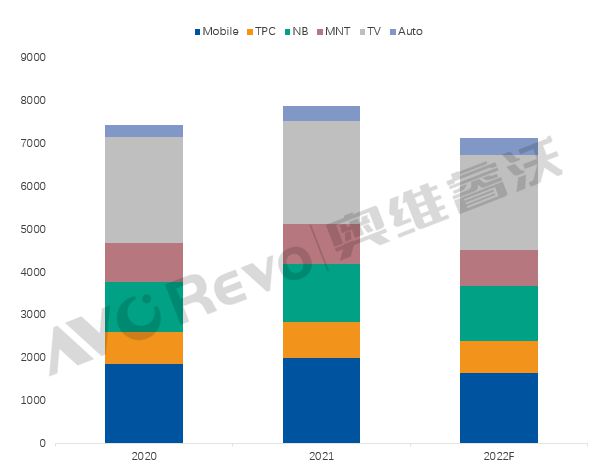

TV市 场:2022年上半年市场需求持续疲软,头部品牌厂砍单影响持续发酵,TV面板出货受阻,目前品牌端库存高企,采购策略趋于保守,下半年预计传统Q3旺季不旺,TV产业季节性优势不复见,影响DDIC全年出货下降;2022年上半年TV DDIC需求量同比下降9%,全年需求量预计同比下降8%;

M NT市场:短期来看,市场需求恢复尚无预期,B2C市场透支,B2B市场也在快速回落。长期来看,显示器商务办公属性稳定,但游戏娱乐功能向笔电、手机转移,消费娱乐属性逐渐减弱,消费娱乐市场将逐步萎缩。2022年上半年MNT DDIC需求量同比下降5.5%,全年需求量预计同比下降8.3%;

NB 市场:随着“后疫情”时代来临,消费类及商用类笔电市场供大于求的形式持续蔓延,超额预定泡沫不复存在,尽管NB市场产品升级长期趋势不变,但短期市场需求仍需要足够的时间进行调整。2022年上半年NB DDIC需求量同比下降7.5%,全年需求量预计同比下降6.7%;

Mobil e市场:上半年,俄乌冲突对全球整体经济环境造成剧烈的冲击,加上物料价格上涨引发通胀加剧,民众消费意愿受到影响。同时,中国大陆市场上半年销售表现平淡,终端厂商态度趋于保守,出货计划不断下修。2022年上半年Mobile DDIC需求量同比下降18%,全年需求量预计同比下降18%;

Auto 市场:目前车载显示终端在整体显示市场占比仍然较低,但受汽车智能化浪潮带动,车载显示市场有望持续保持高速增长,2022年全年需求量预计同比增长16%。

2020-2022F分应用别DDIC需求

数据来源:奥维睿沃(AVC Revo) Unit:Mpcs

市场供大于求,晶圆代工厂被迫下调产能,扩产节奏放缓

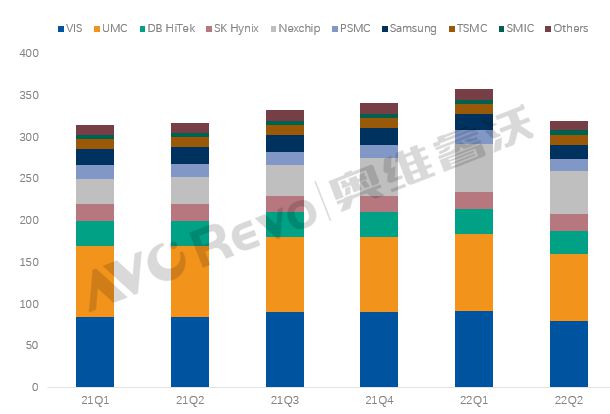

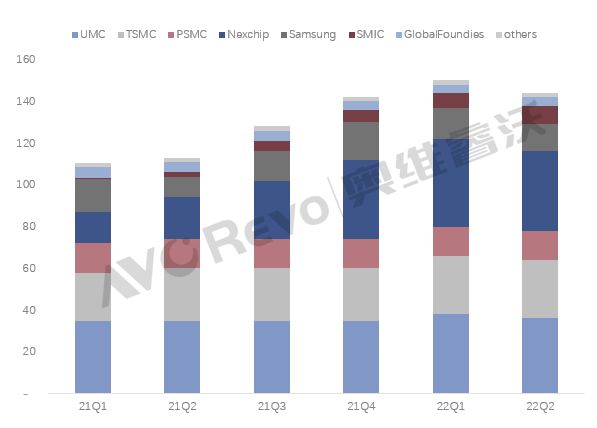

上半 年DDIC市场需求急转直下,DDIC厂商开始大幅砍单。订单的减少使得晶圆代工厂被迫下调DDIC产能。其中8寸晶圆产能的下修最为剧烈,VIS与UMC在今年Q2的产能调整幅度超过10 K wafers/Month,其余晶圆厂也均有不同程度调减。12寸晶圆产能小幅下调,整体规模回到2021年Q4水平。

20Q1-22Q2 8inch DDIC晶圆供应

数据来源:奥维睿沃(AVC Revo) Unit:K wafers/Month

20Q1-22Q212inch DDIC晶圆供应

数据来源:奥维睿沃(AVC Revo) Unit:K wafers/Month

虽然 目前DDIC供应仍以韩国和中国台湾厂商为主,但是头部厂商扩产计划相对保守,UMC以及VIS的产能扩张均截止至2023年,TSMC与PSMC则已开始有计划的减少DDIC产能,反观中国大陆,随着下游面板产业链完成大陆转移,大陆显示驱动芯片产业链快速完成配套,中国大陆晶圆代工厂产能在过去两年快速爬升,预计至2025年中国大陆晶圆代工厂产能全球占比将超过40%,而作为显示驱动市场重要增长点的大陆头部晶圆厂Nexchip产能预计达到80 K wafers/Month;

但是 由于今年DDIC产能阶段性大幅供过于求,各晶圆代工厂扩产被迫踩下刹车,并重新评估DDIC需求与扩产计划。大陆晶圆代工厂Nexchip与SMIC 也开始放缓自身的扩产节奏。

下行周期开启,产业链上下游企业策略一致:以价保量

目前 DDIC市场正处于下行周期内,DDIC价格急转直下,在今年Q2 DDIC价格下降趋势初现,预计在今年Q3,价格将全线下调,DDIC厂商压力剧增,纷纷采取以价保量的策略。在今年Q2,由于部分处于第二、三梯队的厂商迫于压力先一步下调价格,而头部厂商降价意愿并不明显,导致错失大批订单,所以计划在今年Q3开始大幅降价抢单,同时在头部厂商的影响下,其余厂商也不得不跟随头部节奏,DDIC市场也随之进入激烈的以价保量的竞争当中。奥维睿沃(AVC Revo)数据显示,今年Q3 DDIC价格调整幅度在10%左右,Q4价格将在Q3价格上继续下调5%-10%

同样, 目前在晶圆代工市场上的以价保量博弈也正在发生。受到前一年晶圆产能紧缺影响,DDIC厂商与晶圆代工厂签订长约保障产能,在长约保护机制的连带影响下,目前晶圆代工厂产能利用率维持高位与供应链实际供需情况已然脱节,部分DDIC厂商在上半年已采取出货递延的方式应对市场变化,晶圆代工厂也开始感受到压力,为了能够保证现有的稼动率,开始接受DDIC厂商降价的需求。今年Q3,部分晶圆代工厂开始下调晶圆代工价格,下调幅度在5%-10%,预计今年Q4,晶圆代工价格将继续下调5%以上。

今 年以来,俄乌冲突、欧美等发达市场高通胀持续、欧洲能源危机等诸多因素不断给世界经济带来冲击,全球消费电子市场持续萎靡。短期来看,市场需求恢复尚无预期,下游终端市场砍单以及面板厂大幅下修产能影响持续发酵,整条显示产业链进入到深度库存去化周期,然而在长约的影响下,DDIC库存短期内难以去化,库存天数可能会进一步上升至历史新高,库存风险将在下半年持续升高。长期来看,随着制程升级以及ODDI的发力将推动DDIC市场长期稳定的发展。另一方面,目前国产化趋势愈演愈烈,当前国产厂商的策略更多是以获取大订单客户为主,这有利于在市场下行周期内,快速提升自身市场份额,国产厂商正在迎来快速发展的机遇。