中新经纬客户端1月13日电 题:《肖立晟等:股票资产配置,2021年类似2017年》

作者 肖立晟(九方金融研究所首席经济学家) 尤众元(九方金融研究所宏观研究员)

根据我们在《2021年中国经济周期模型与大类资产配置建议》(下文简称《周期模型》)一文中建立的经济周期模型,最新的一轮经济周期于2016年5月进入复苏期。本文回顾最新一轮周期至今,中国经济、大类资产收益和各行业股票的收益表现。在此基础上,我们分析了同时期的外资在各行业股票的配置以及带来的收益。最后,我们依据《周期模型》一文建立了一个在不同经济周期下行业轮动的组合,结果表明,该投资组合大幅领先上证综指,能够带来一定超额收益。

一、上一轮经济周期的回顾

我们的模型显示:2017年全年属于扩张期,在当年3月进入扩张后期。当年净出口增长强劲,货物和服务净出口拉动GDP增长0.6个百分点,较2016年上升1个百分点。外需成为拉动2017年经济增长的马车头。另外,尽管当年地产政策仍然从严,货币政策也从紧,但是,得益于棚改货币化的政策,在三四线城市地产行情的带动下,地产投资增速不降反升,经济保持稳健增长。另外由于煤炭去产能继续推进,钢铁去产能进一步加码,这些传统行业也迎来了利润的提升。在强劲经济推动下,该年的股市收益远高于其他资产,从行业来看,食品饮料和家用电器收益率大幅跑赢其他行业,这结论与《周期模型》一文的结论相吻合。

从经济数据来看,2018年经济相对疲弱,当季GDP增速呈现单边下滑的态势,进出口对GDP拉动同比归负。社融增速显著下行,工业增速以及投资也纷纷回落。为了促进经济,央行在2019年1月开始释放流动性,新增人民币贷款3.23万亿,同比多增3300亿,创历史单月最高,这反映流动性进入了上升期。我们的模型捕捉到了这一现象,模型反映经济体在2019年2月进入衰退后期,也就是流动性上升、增长下降、通胀下降的时期。上市公司盈利在三季度企稳,全年盈利呈现U型,这与我们模型在11月走出衰退、进入复苏相吻合。在衰退前期,如果持有股票会有较大亏损,在衰退后期,股票收益率远高于其他资产。从行业来看,银行、食品饮料和非银金融在衰退前期跌幅相对较小,电子、食品饮料、农林牧渔、计算机和医药生物在衰退前期涨幅明显高于其他行业。这个结果和《周期模型》的结果类似。

进入2020年,模型显示经济在2月之前属于复苏期,之后是扩张前期。但是新冠肺炎疫情的暴发,使得经济迅速陷入衰退,打乱了模型中正处于复苏阶段的经济周期。中国2020年一季度GDP同比下降6.8%,一季度工业增加值、固定资产投资、社会消费品零售总额等经济数据全面陷入了负增长。但是中国经济的韧性在之后的三个季度体现出来,GDP增速迅速回正。从大类资产的收益来看,复苏期股票收益只有3%左右,这是由于新冠肺炎疫情的冲击,之后的扩张期有26%的收益率,远高于其他资产。从行业收益率来看,在复苏期,收益率最高的三个行业是电子、计算器和通信,它们的收益率高于20%,这是因为这类行业受新冠肺炎疫情冲击较小。在扩张前期,休闲服务、食品饮料和电气设备收益率明显高于其他行业。这些结论与《周期模型》一文结论相一致。

综上,结合当下经济正处于扩张前期,可能在2月进入扩张后期(《周期模型》一文中的结论),我们认为,现在的经济类似于2017年的经济,股市的行情有可能重演当年类似的行情。经济上的类似之处有以下几点:第一,和2017年相似,美国经济处于复苏通道,外部需求稳定上升,2021年的出口需求处于高位。第二,房地产开发投资和销售保持大体平稳,2021年的房地产政策也是从紧,但是根据最新的央行的报告可以发现,2021年的货币政策不会出现急转弯,2020年的宽松的货币政策仍然会延续一段时间,房地产开发和销售将受益于这种环境。另外受益于中国仍然正在崛起的中产阶层数量,强大的更换住房需求,向往美好生活品质的远景,都会增加房屋的需求量。近期火爆的楼市就是一个佐证。第三,全年固定资产投资加快,中国科学院预测科学研究中心认为随着一系列重大项目建设的推进,及新型基础设施投资力度的加大,基建投资仍将保持较快增长,同时,制造业投资增速也将进一步加快。在2017年,食品饮料和家用电器收益最高,根据《周期模型》一文,在扩张后期除了这两个行业外,电子、房地产、钢铁和银行也都有高收益。由于食品饮料和家用电器前期涨幅较大,在近期表现一般的房地产、钢铁和银行也可能是好的防守型品种。

二、外资的配置

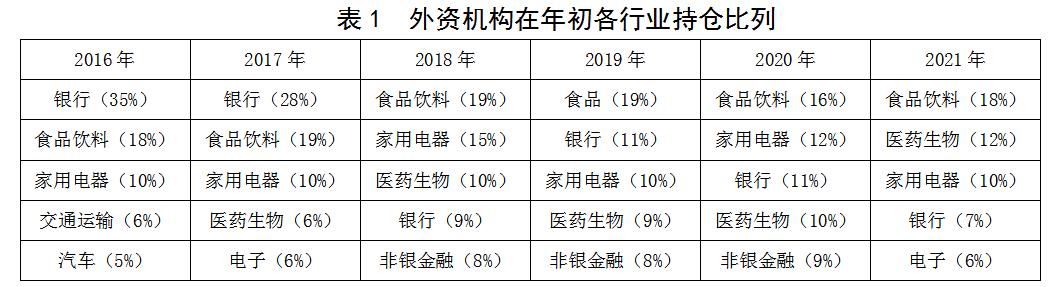

另外,我们对外资机构(QFII+沪(深)港通)的持仓在各行业的分布进行了研究,发现外资机构持仓的行业配置符合经济周期的变化。表1显示,2017年初外资增配了医药生物和电子,我们的研究表明,2017年是扩张年,这两个行业会有较好的表现。2018年是衰退前期,2019是衰退后期,我们发现食品饮料、医药生物和家用电器是外资配置的重点。食品饮料和医药生物是传统的逆周期行业,往往在衰退期有超额收益,家用电器在这几年,由于经济结构转型,消费在经济增长中权重变大的原因,也有一定的逆周期属性。2020年是复苏和扩张年,外资的持仓结构与2019年基本一致,因为这一轮复苏期的时间较短,总体是扩张期,所以外资仍然配置食品饮料、家用电器和医药生物符合我们的模型。根据我们的模型推测,2021年总体处于扩张期,扩张期收益率前五行业是食品饮料、休闲服务、家用电器、国防军工和电子。外资持仓前五的行业里面占了3席,剩下的医药生物在所有行业内平均收益率排名第9,处于前列,银行业则出现大幅减仓,从11%的总仓位配置降为7%。

总体上,外资持仓与经济周期模型的建议非常类似,大致是在复苏扩张的年份会超配汽车、电子、非银金融这类顺周期行业,在经济不好的年份加大食品饮料和家用电器的配置。

三、根据经济周期模型制定的策略

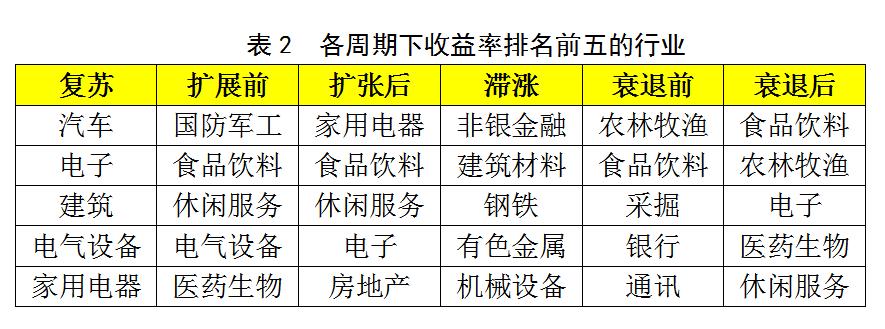

我们依据《周期模型》一文中的建议在不同经济周期下进行行业轮动投资。投资的标的物是申银万国的一级行业指数,我们选取在该周期下收益率排名前五的行业,每个行业投入20%资金的方法来进行资产配置。具体配置的行业如下:

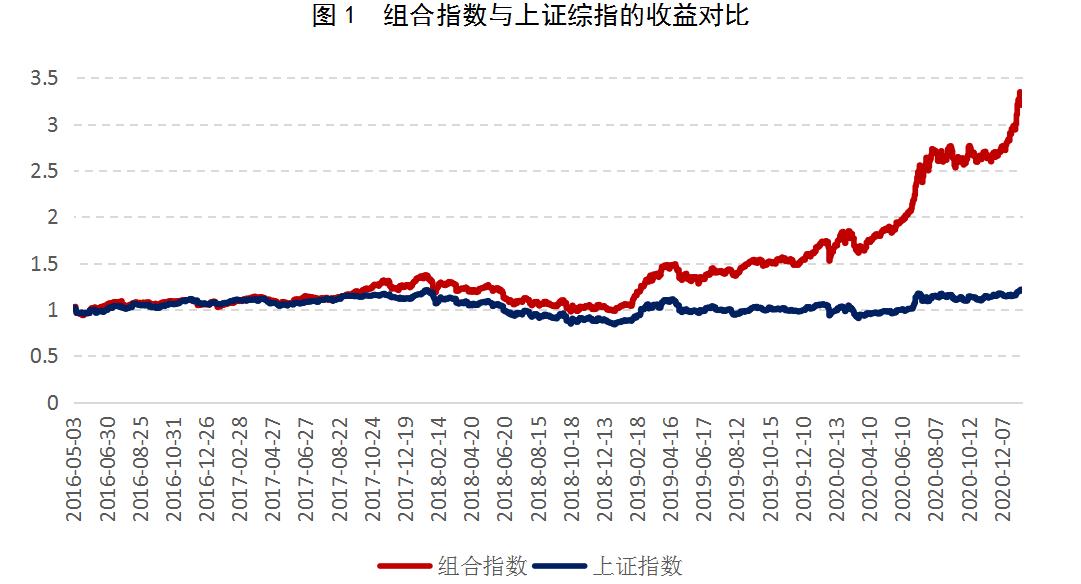

我们构建的组合在样本期间内(2016年5月3日至2021年1月11日)单个交易日的日平均收益率为0.11%,远高于上证指数的0.02%。在波动率上,收益率标准差为1.34,略高于上证指数的1.07。

图1展示了在初始净值为1的情况下,投资这个组合和上证综指收益的比较,可以发现,除了在在最初的200个交易日外,在其他时期,我们构建的投资组合均能显著超过上证综指涨幅,获得更好的收益。即使是表现最差的年份里,比如2016年5月至2017年8月,我们的组合也能跑平市场。总体来说,组合在样本周期内取得了220%左右的收益,同期上证指数仅仅上涨20%。

(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

( HN666)