编者按:原本于1月21日迎来上会大考之际,鸿铭股份却在IPO前紧急撤单,既是其重要股东又是第一大客户的裕同科技(002831,股吧)则成为其闯关路上的一大隐患,而与华星医疗“闪合闪分”的关系,更让鸿铭股份在IPO就差临门一脚之际选择临阵脱逃显得尤为扑朔迷离。

1月19日,广东鸿铭智能股份有限公司(简称“鸿铭股份”)和保荐机构东莞证券股份有限公司向上交所提交了终止审核的申请,上交所决定终止对鸿铭股份首发股票科创板上市的审核,这也意味着,原定于3天后的首发上会折戟。早在去年9月,鸿铭股份IPO就曾在排队过程中因财务资料失效一度中止,恢复审核后,鸿铭股份IPO正常推进。经过数轮问询后,鸿铭股份IPO急刹车为哪般?

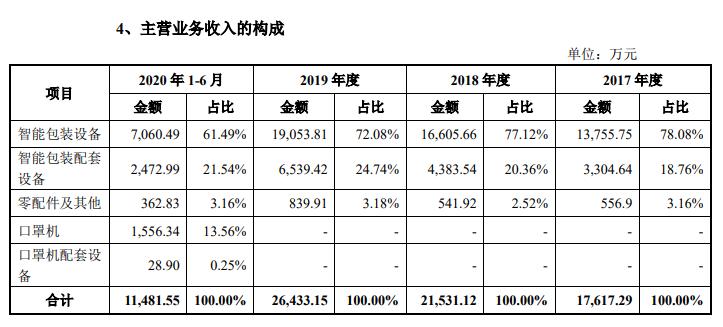

公开资料显示,鸿铭股份是一家集研发、生产和销售于一体的智能制造装备生产商,主营产品包括各种智能包装设备和包装配套设备,产品主要应用于消费类电子包装盒等。

毛利率呈下降趋势 应收账款金额存风险

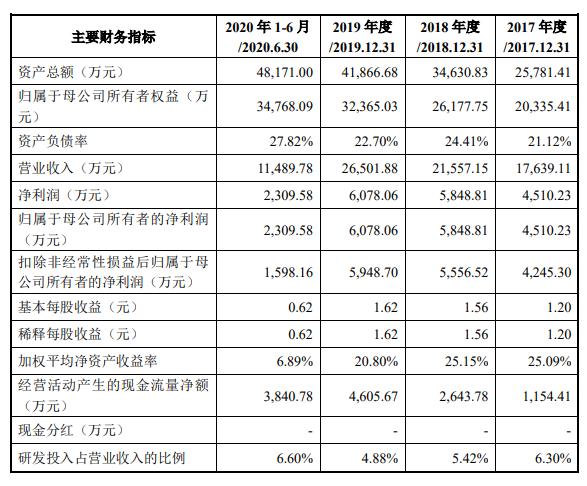

招股书显示,2017-2019年和2020年1-6月,鸿铭股份营收分别为1.76亿元、2.16亿元、2.65亿元、1.15亿元;同期,扣除非经常性损益后归属于母公司所有者的净利润为4245.3万元、5556.52万元、5948.7万元、1598.16万元。报告期内,鸿铭股份毛利率分别为51.43%、49.34%、44.64%和43.26%,呈下降趋势。

报告期各期末,鸿铭股份坏账准备金额整体呈增长趋势,分别为767.21万元、891万元、991.68万元和950.96万元。应收账款余额分别为7149.11万元、9652.13万元、1.08亿元和1.02亿元,占当期营业收入的比重分别为40.53%、44.77%、40.81%和89.04%。应收账款金额较大,这也意味着,若鸿铭股份主要客户的经营状况发生不利变化,则可能导致该等应收账款存在一定风险。

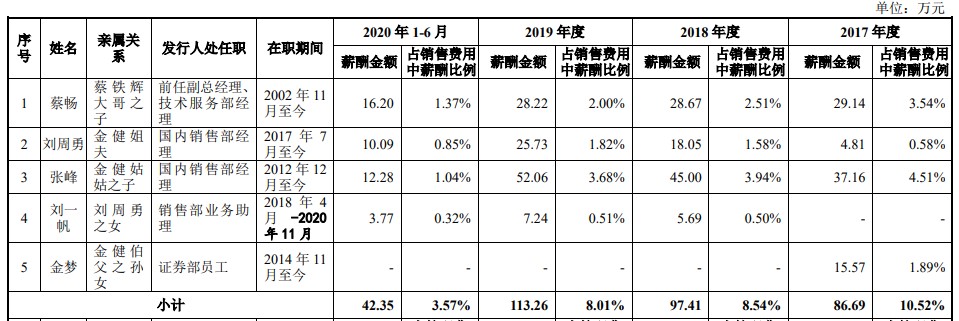

招股书显示,鸿铭股份实际控制人为金健、蔡铁辉夫妇,合计控制公司89.50%的股权。金健担任公司的董事长、总经理且为公司核心技术人员,蔡铁辉担任公司董事、国外销售部经理。鸿铭股份存在实际控制人亲属任职及领取薪酬的问题。报告期内,实际控制人的12位亲属在发行人处任职或曾经任职,其中担任高级管理人员的亲属有2名,其他10位亲属分别在技术研发中心、行政部、财务部、证券部等部门任职。

此外,鸿铭股份还涉及高学历技术人才不足的风险,目前鸿铭股份员工总体学历偏低,大专及以下学历的员工占比达92%以上。其中核心技术人员只有1人为本科学历,其余均为大专学历。鸿铭股份也意识到,未来或存在因技术人才学历不高而导致的未来持续创新能力受限,不能紧跟市场发展需要开发出符合需求的智能制造装备的风险。

与华星医疗“闪合闪分” 第一大客户成闯关拦路虎

现阶段,装行业整体市场竞争环境加剧,国内纸包装机械行业集中度较高,生产企业整体呈金字塔状,普遍面临技术含量较低设备品质不高,利润率较低的问题。据SmithersPira《2024年全球包装市场展望》报告显示,2019年世界包装行业产值为9170亿美元,预计未来几年将保持年均2.8%的复合增长率,增长较为缓慢。随着主营业务的市场竞争环境加剧,鸿铭股份于2020年初开始研发口罩机,于同年4月研发成功并生产全智能口罩机并产生部分销售收入。

值得注意的是,2020年5月3日,鸿铭股份与慈溪市华星医疗器械有限公司(简称“华星医疗”)签订了相关口罩机的销售合同,合同金额为6000万元。但通过查询发现,华星医疗成立于2020年5月2日,注册资本2000万元。这也就意味着,华星医疗刚成立仅一天,就与鸿铭股份签订了采购6000万元口罩机的合同。那么问题来了,仅有2000万元注册资本的华星医疗,如何而来的6000万元采购资金?

仅仅5个月后,2020年10月21日,鸿铭股份与华星医疗签订解除协议,双方约定,华星医疗(乙方)向鸿铭股份(甲方)支付的1000万元定金折抵甲方已向其交付的口罩机之对价,甲方不再向乙方退回前述款项,乙方亦不再向甲方退回前述货物。

对此,鸿铭股份在回复问询函中解释称,2020年下半年,我国进入疫情常态化防控阶段,随着大批生产厂商的涌入,口罩等防疫物资供给充足,口罩价格下降,公司与华星医疗就《设备销售合同》的继续履行情况未能达成一致意见,双方终止了协议。

此外,深圳市裕同包装科技股份有限公司(以下简称“裕同科技”)报告期内一直为鸿铭股份的第一大客户,而更为关键的是,裕同科技还是鸿铭股份的重要股东,持有鸿铭股份4.5%的股份。招股书显示,2017-2019年和2020年1-6月,鸿铭股份向裕同科技及其子公司销售收入分别为2817.24万元、2540.78万元、2075.54万元和1078.55万元,占公司当期营业收入的15.97%、11.79%、7.83%和9.39%。

针对鸿铭股份与裕同科技既是重要股东又是第一大客户的“特殊关系”,双方之间的合作的真实性、合理性和公允性,在此前的几轮问询中,都成为关注的重点。鸿铭股份表示,对裕同科技销售的各类型产品相关定价具有合理性,对裕同科技及其子公司金额较大,主要系裕同科技自2016年12月上市以来,生产规模持续扩大,对包装机械设备需求增加,且对裕同科技销售收入具有可持续性,预计不存在大幅下降的风险。

无论是与华星医疗“闪合闪分”,还是与重要股东、第一大客户裕同科技大资金交易的屡遭质询,鸿铭股份都应在技术研发与自主知识产权上持续加码发力,通过持续创新、增加技术含金量附加值。

(郑希 )