本文系富凯IPO财经解读公司第520期,远信工业股份有限公司(以下简称“远信工业”)。

内容:宋旭光

排版:孙 恒

远信工业股份有限公司是国内拉幅定形机领域的领先企业,据中国纺织机械协会统计显示,2017年至2019年,公司拉幅定形机的产销量均位居全国同类产品第二位。但与此同时,富凯IPO财经认为该公司的业绩压力也同样不容小觑,尽管2018年和2019年的营业收入同比增速分别为,但是2020年上半年的营业收入仅为1.89亿元,并未达到2019年全年4.05亿元的一半。

业绩下滑压力,正呼啸而来。

除此之外,富凯IPO财经还发现了远信工业,直指该公司信息披露前后矛盾、保荐机构中信证券(600030,股吧)核查流于形式,同时对新客户结算政策异常宽松背后更是颇多玄机。

疑问一:销售收入金额前后矛盾,中信证券是否实施了核查?

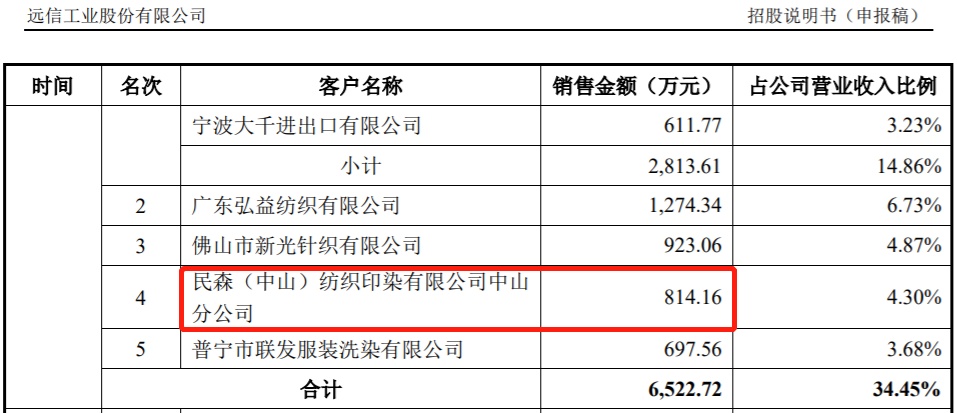

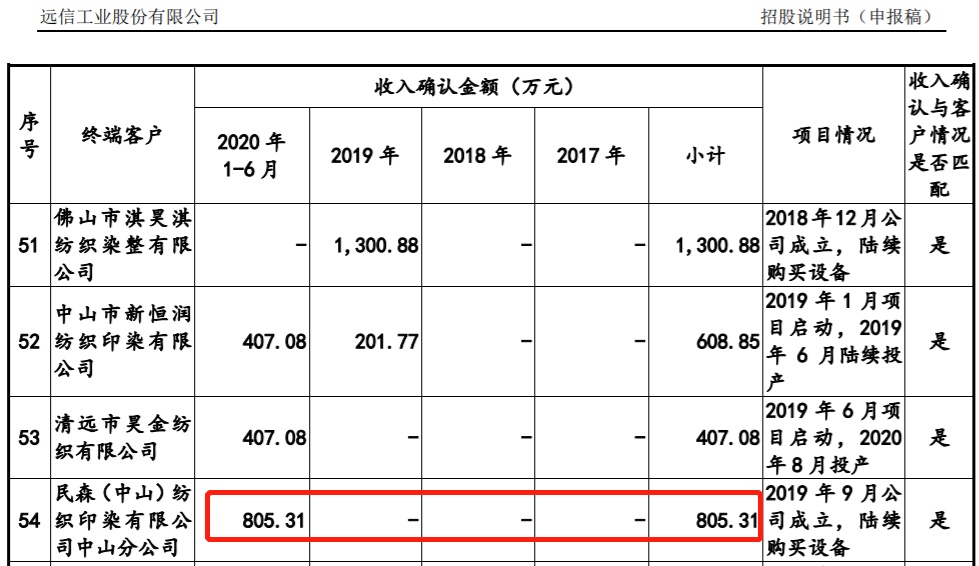

根据招股书披露,民森(中山)纺织印染有限公司中山分公司是远信工业2020年上半年的第4大客户,采购金额达814.16万元,这是一家成立于2019年9月的新客户;但与此同时,招股书第176页披露的“发行人的收入确认时间与客户厂房搬迁、开工、扩产等情况的匹配情况”中则显示,远信工业对该客户确认的收入金额仅为805.31万元,这与招股书前述信息明显不相符。

对此,富凯IPO财经不得不问一句:远信工业关于营业收入的金额披露为社么前后矛盾?对此,保荐机构中信证券是否进行过核查?核查的结果应当是哪一项数据?

制图:富凯IPO财经 来源:远信工业招股书

制图:富凯IPO财经 来源:远信工业招股书

疑问二:新增客户信用政策突变,客户自身资信状况欠佳?

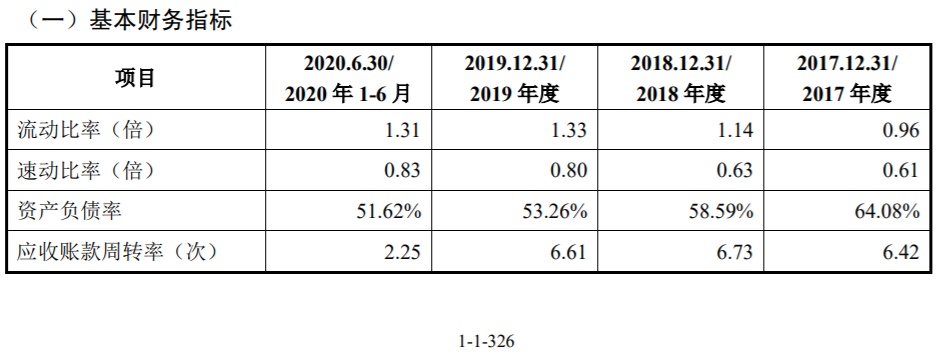

值得关注的是,远信工业的应收账款周转率在2020年上半年显著恶化,在此前的2017年到2019年尚能稳定在6.5左右的水平,而2020年上半年年化却骤降至4.5。

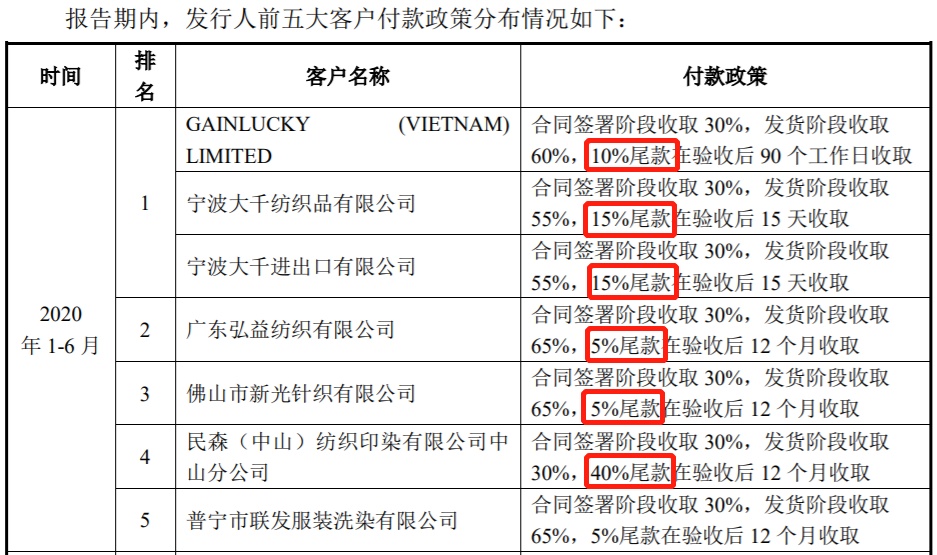

值得关注的是,远信工业与“民森(中山)纺织印染有限公司中山分公司”这家新增客户的信用政策,与其他客户存在显著差异。对此招股书披露,远信工业对其他客户销售的尾款占比保持在5%至15%的范围,这是可以理解的;但是对于“民森(中山)纺织印染有限公司中山分公司”这家新增客户,尾款的比例却高达40%,而且仅此一家客户是这样的结算政策。请问原因是什么?

公开信息显示,“民森(中山)纺织印染有限公司中山分公司”的股东未民森纺织制衣(集团)有限公司,其投资的“中山市民森房地产发展有限公司”也因未按时履行法律义务,在2021年2月刚刚被法院强制执行,这令富凯IPO财经担忧,民森集团的资金链是否岌岌可危?在此背景下,远信工业给予该客户如此宽松的信用政策,目的是什么?

制图:富凯IPO财经 来源:远信工业招股书

制图:富凯IPO财经 来源:远信工业招股书

免责声明:本文为,[富凯ipo财经]原创文章,未经作者同意禁止转载,转载必究。本文所有内容均来自三方机构公开信息、法定义务公开披露的信息,【富凯IPO财经】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文内容中的信息或所表述的意见不构成任何投资建议,【富凯IPO财经】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。

本文首发于微信公众号:富凯IPO财经。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )