债券收益率上涨令全球央行头痛不已,但日本央行可能除外。

跟美联储和欧洲央行一样,日本央行正在对其货币政策进行广泛的重新审查,因为新冠疫情给经济造成的损害使其更难实现维持通胀在2%左右的目标。审查的结果将在本周的会议上呈现。

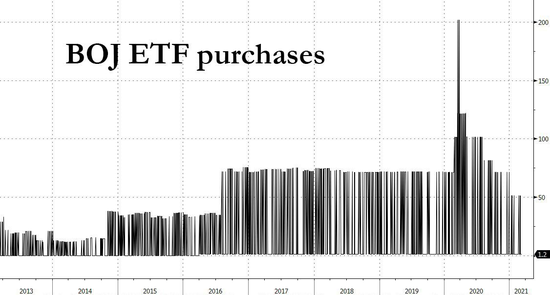

据最新消息,日本央行被曝正计划改革其每年550亿美元(6万亿日元)的ETF购买计划,改为仅在股市下跌时买入,股市上涨时则不买入。

彭博将这一潜在变革诠释为 “日本央行正在撤出刺激”,但荷兰合作银行分析师Michael Every认为这种解读“滑稽”,正确的理解应该是日本央行对目标股价有一个开放政策,就像欧洲央行瞄准债券价格一样。

上述消息首先由日本经济新闻社(Nikkei,被视为日本央行的半官方媒体,金融时报的母公司)在上周末传出。该媒体证实,日本央行将在本周的政策会议上考虑改变其购买ETF的方式,“这将是日本股市最大持有者可能做出的一个重大举动”。报道进一步指出:

根据最近的市场数据,今年以来日本央行已经大幅缩减了ETF购买,截止上周五,年初至今的总买入量只有3507亿日元,为七年低点,较去年同期锐减76%。如果继续以目前的速度购买,今年的总额将只有大约1.8万亿日元。

其中,2月份日本央行只有一天购买了ETF,当月日经指数均值保持在30000点的逾30年高位。

个人购买额也已减少到501亿日元/日,而去年同期在700亿日元至1000亿日元之间,在新冠疫情高峰期间甚至达到2000亿日元。

日本经济新闻社称,这一变化“反映出不断上涨的股价已经降低了日本央行向市场注入资本的必要性”。

荷兰合作银行的Michael Every指出,日本央行这样做其实已经承认了购买ETF是稳定股价和避免市场崩盘的手段之一,但日本央行不可能官方承认这一点,因为这样做会让人质疑去除日本央行干预后的日本股市公允价值。值得一提的是,有多份银行的分析报告显示,如果剔除日本央行的购买量,日经指数的价值不足当前的一半。

日本央行于2010年12月启动ETF购买计划,作为货币宽松项目的一部分,当时的日本央行行长白川方明设定的年买入目标大约是4500亿日元。后来这个计划被黑田东彦大幅扩大至破纪录的6万亿日元,最大可以达到12万亿日元。

日本央行此前的激进买入令其超越被称为“市场巨鲸”的日本政府养老金投资基金,成为日本股市的最大持有者,截止2月末的ETF持仓账面价值达到35.7万亿日元。

讽刺的是,在央行进行了十年不间断的干预之后,市场观察者日益“担忧”央行的持续购买可能会干扰市场功能。而且,如果股价暴跌,日本央行可能会遭受损失甚至跌至负净值,到时候日本央行就只能印更多的钱。

鉴于这些“副作用和风险”,日本央行将在即将举行的政策会议上审查其购买ETF的方式。人们认为,在市场状况正常时抑制购买,那么在股价暴跌时,日本央行将有更大的回旋余地。

这些忧虑将如何影响日本银行的购买目标和上限是一个关键问题。降低12万亿日元的购买上限或完全取消上限,可能被解释为退出宽松政策,并可能导致市场崩溃,从而迅速迫使日本央行在此干预。

但是,债券收益率上涨已经令全球央行头痛不已,欧洲央行已经表示要推出更多刺激,美联储预计将重申对经济复苏保持警惕。这意味着日本央行本周五要避免让市场觉得它在退出宽松。

因此,黑田东彦可能会维持ETF的购买“现状”,以免拖累股价下跌并导致日元汇率飙升。

但另一方面,一位日本央行高级官员称,6万亿日元的目标被视为要被摒弃的不公平游戏。日本银行将考虑消除这个潜在障碍,采取更大的灵活性,同时关注市场趋势。而且,日本可能是欢迎债市目前面临的压力的,因为随着日本主权债和美国国债收益率之间的差距扩大,已经帮助了日元走弱,从而利好日本出口,改善了日本的通胀前景。

日本央行还可能将在必要时进一步降低其长期和短期利率目标,同时还可能出台措施避免进一步挤压金融机构的收益。

日本牛津经济研究院负责人、前日本央行高级官员Shigeto Nagai表示:

综合来看,大多数经济学家和投资者都预期日本央行这次只会对其各种措施进行微调。尽管如此,由于人们对日本央行在政府债券和股票市场上的巨大影响发出越来越多的批评,日本央行还需要表明其政策审查已经充分考虑了宽松措施的不利影响。

整体而言,外媒和经济学家们预期日本央行本周可能宣布:

将其短期利率保持在-0.1%,将其长期利率保持在零附近;将其10年期收益率目标的上下限维持在现有的20个基点区间;暗示它将允许更大的长期收益率波动;改革购债操作,以允许更多的日常市场波动并改善流动性;强调降低负利率的能力;指出降低利率可以对商业银行有所帮助的可能领域;在购买ETF时采取更灵活的立场;至少考虑取消其年度6万亿日元(550亿美元)的ETF购买目标,同时将可能的购买上限保持在12万亿日元。

(马金露 HF120)