本文作者:图表家

数据观点源于:图表家(ID:tubiaojia2016)

讲透美联储宽松政策

即使平均而言,直到2月23日才预期加息1次。

顺便说一句,这与市场自身的定价相差不大,现在的定价意味着到2023年底将近加息3次,这是自FOMC上次于1月底举行会议以来的一次大的鹰派转变。

高盛指出,这比美联储的预测或对FOMC的预期强得多,但显然与美联储官员提供的任何明确的日历指引并不一致,因此不一定要求美联储退缩。

(至少直到收益率再飙升50%bps时,如果美联储发出比预期更强硬的信息,他们明天可能这样做)。

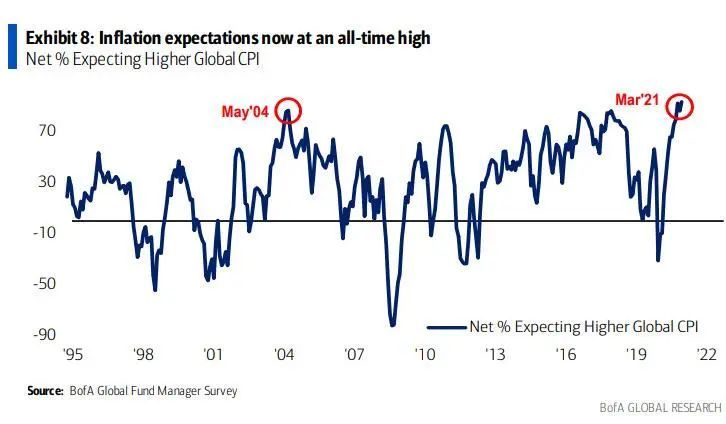

此外,正如高德玛(Goldma)所指出的,部分差异可能是由于将均值与模式进行比较而引起的,特别是在某些投资者将更多的注意力放在高通货膨胀情景上,从而导致紧缩速度加快之时。

尽管美联储官员似乎并未与投资者分享通胀风险上升的看法,但他们可能对未来2-3年的通胀前景等不确定因素持不同意见,尤其是即使利率急剧上升,财务状况仍接近创纪录的轻松水平。

在这里,有些人会反驳说我们正在超越自己:毕竟,在进入所谓的“升空”阶段之前,我们首先必须经历臭名昭著的锥度,即美联储宣布并实施每月减息TSY和MBS的购买量,目前为每月1200亿美元。

正如2013年的《塔珀·塔特鲁姆(Taper Tantrum)》所显示的那样,这是美联储量化宽松政策收紧的最初暗示,可能会对风险资产产生最显着的不利影响。

这使我们参加了为期两天的联邦公开市场委员会会议,该会议刚刚在华盛顿开始,由于其对所有资产类别的广泛预期,其明天的下午2点宣布将受到严格审查。

正如高盛在联邦公开市场委员会(FOMC)预览中所写的那样,投资者期望鲍威尔(Powell)主席对市场价格的强劲推压–两周前在《华尔街日报(博客,微博)》(WSJ)视频会议上已经有机会这样做了–“很可能会失望”。

高盛指出,“如果有的话,联邦公开市场委员会对未来任何紧缩金融状况的容忍度可能会比平时更大,因为当时经济活动正在升温,而重新开放,财政刺激和积压的储蓄势头强劲增长势头将得到支撑。全年经济。”

如下图所示,宽松的财务状况只是2021年估计的总增长动力的一小部分。

高盛随后指出,鲍威尔在明天的会议上可以做的最简单的事情,就是限制市场价格在未来几个月与美联储的计划脱节的风险,“可能只是重申并澄清美联储官员已经提供的时间表的分散暗示。正如我们上面提到的,“逐渐减少”是市场真正关注的问题。

在高盛下面,他对渐缩指南的理解如下:

首先,联邦公开市场委员会将需要在就业和通货膨胀方面取得实质性的进一步进展,以得出减缩是适当的结论,这种情况要到2021年下半年才有可能发生。

其次,联邦公开市场委员会将要提供足够的警告,表明将要进行缩减,这意味着在第一个锥度之前要进行两次或三次提示会议。

这向高盛暗示,逐渐缩减不会在第四季度或更可能在2022年第一季度开始。

第三,如12月会议纪要所述,联邦公开市场委员会将按照与2013-2014年实施的相类似的顺序逐步缩减。

高盛认为,每次会议的步伐将达到150亿美元,略高于之前每次会议的100亿美元。

以这种速度,将需要八次锥度或一年的会议来逐步淘汰目前的1200亿美元月度购买率。

例如,如果缩减在2022年1月开始并且不间断地进行,那么它将在2022年12月结束,届时美联储可以转向加息。

第四,联邦公开市场委员会(FOMC)可能希望暂停一下,以逐渐缩量的影响至少持续四分之一,最好是四分之二。

如下表所示,这意味着直到2023年中旬才开始加息。

假设鲍威尔确实谈到了即将到来的锥度,并缓解了市场对升空时间的担忧,那么3月份的会议仍然存在一个关键问题:

联邦公开市场委员会的参与者将如何修改对未来几年的经济和资金利率的预测,以及这揭示了他们的反应功能。

自上一次FOMC会议以来,数据没有发生太大变化,如下表所示。最令人鼓舞的是,即将到来的就业热潮的最初迹象出现在2月份受病毒困扰的休闲和酒店业的就业人数大幅反弹中。

除此之外,经济活动有所加速,失业率下降,通货膨胀率好坏参半。

下表中的一个新添加内容是高盛版的美联储新版《通货膨胀预期指数》(CIE),该指数在最近几个月有所上升,目前已超过大流行前水平。

自从联邦公开市场委员会上次在2020年12月写下预测以来-回忆明天的联邦公开市场委员会将包括美联储对2021年的最初预测-最大的惊喜是民主党赢得了参议院。

通过了1.9亿美元的《美国救助计划法》,现在很可能会通过进一步的财政措施包括基础设施支出,延长儿童税收抵免额以及将扩大的失业保险资格和受益期延长至2022年。

为了了解FOMC参与者可能如何修改他们的预测,高盛使用了美联储的宏观模型FRB / US来模拟从12月开始的FOMC先前展望中增加额外财政支持的效果。

结果表明,联邦公开市场委员会的GDP增长和失业率预测需要进行重大升级,高盛预计,美联储工作人员提供的分析将说服参与者进行分析。即使这样,参与者在恢复的这一阶段仍可能会保持谨慎。

具体来说,高盛预计,到2021年第四季度/第四季度,中值参与者的增长率预计为6.2%,比12月提高2个百分点,但远低于银行自己的8%预测,如图表6所示。

在2021年至2023年第四季度的较低失业率分别为4.4%/ 3.7%/ 3.3%。

这应该意味着通货膨胀率上升,高盛预计PCE核心预测值将在2021-2023年间上升0.1个百分点至1.9%/ 2%/ 2.1%。

最后,中位数点很可能在2023年显示出一次加息,而不是12月所示的平坦路径。

综上所述,下图显示了高盛对美联储最新点子的预测。

高盛的哈兹尤斯(Hatzius)预计2023年将有11名参与者表现出至少一次加息,而7名参与者则没有表现出加息(克里斯托弗·沃勒(Christopher Waller)加入理事会,将提交的数量增加到18个)。

在那些至少显示一次加息的国家中,大多数将只显示一次,但少数将显示两次或更多,这与市场对3次加息的预期相符。

此外,随着一些投资者开始怀疑持续性扩张的财政立场能否将其推高,长期或中性利率点已成为近期市场讨论的焦点。

这种想法是有道理的,但是长期而言,最近的点一直非常稳定,而长期财政状况仍然不确定,因此,下周预期会发生变化还为时过早。

除了这些问题之外,美联储的最新经济预测摘要(SEP)还应提供更深入的洞察力,以使参与者了解隐含的提振通胀门槛。

中位数通胀预测和中位数点不一定会组合显示中位数参与者的抬升通货膨胀阈值-可以想象在一次加息的情况下参与者预测的分布,这将导致中位数通胀预测高于或低于中位数参与者的升空的真实通胀阈值。

但是,联邦公开市场委员会现在立即在SEP中发布经济和利率预测的全部分布,这可能会提供比单独的中位数更多的信息。

尤其是,将显示加息的参与者人数与预测的通货膨胀率等于或高于2.1%的人数进行比较,应该可以为参与者提供考虑的提升阈值。

例如,在12月的会议上,六名参与者预测2023年PCE核心通胀率至少为2.1%,五名参与者至少加息一次。诚然,这种方法也不完美,部分原因是SEP组中的分布图将通货膨胀率预测分别为2.1%和2.2%。

最后要告诫的是,联邦公开市场委员会将有许多新的参与者,在这些决定出台之时,他们可能会有不同的看法。

高盛自己的预期是,中位数将显示出2.1%的通胀率,一次加息可能会给一些投资者带来温和的鹰派惊喜,要么是因为他们不预期FOMC会加息,要么是因为他们预计会加息,但核心通胀率却为2.2% 。

如果美联储官员想发出温和的信息,要么显示根本不加息,而核心PCE预测为2.1%,要么一次不加息,核心PCE预测为2.2%或更高,这是最有效的方法。

他们希望传达的反应功能。

来源网站:https://www.zerohedge.com,文章采用人工智能翻译技术

- end -

风险提示:此公众号文章及策略资讯所表达意见仅作参考,不构成任何投资操作建议,投资决策需要建立在独立思考之上。作者不就资讯中的内容对最终操作建议做出任何担保,投资者根据资讯作出的任何投资决策与资讯作者无关。

读完全文后请“一键三连”~

本文首发于微信公众号:布林格。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )