高盛是美国最负盛名的银行,为了排解客户对股市的担忧,发表了长达46页,题为《泡沫之谜》的报告,发表了对股市的结论。

高盛策略师彼得·奥本海默(Peter Oppenheimer)试图说服客户,美国股市距离危险泡沫还很遥远。彼得在周一的报告中写道:

“在最近几周,股民们越来越担忧股市和金融市场出现泡沫,然而此前已有结论表明:虽然股票中存在一些估值过高的地方,而且随着利率调整,部分市场出现了合理的降级,而在我们的评估中,这些共同特征中目前只有少数存在或部分得到认证。

重要的是,很多行业(除政府部门之外)缺乏显著的杠杆作用,以及驱动市场的基本面因素和经济正处于周期早期都表明,股市不太可能出现迫在眉睫的泡沫,或给金融体系和经济体带来系统性风险。”

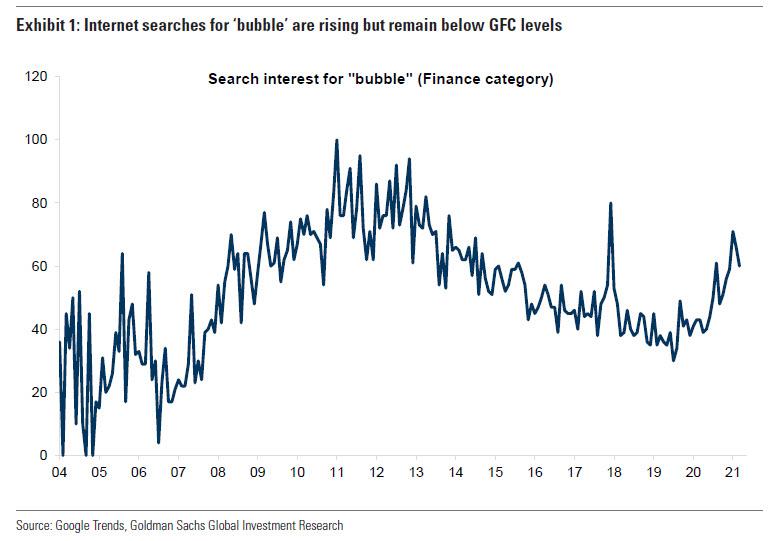

彼得指出,尽管“金融泡沫”一词的互联网搜索量正在上升,但还没有达到金融危机爆发前的水平。

那么,高盛在本身就认为不存在泡沫一说的情况下,如何评估和衡量泡沫带来的风险?以及资产价格大幅上涨和投机行为迹象是否与泡沫是一个概念?

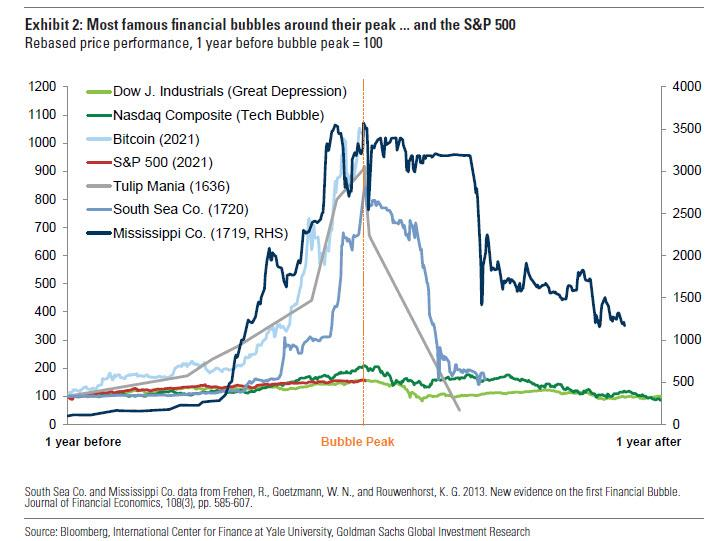

正如高盛所写的,尽管经济状况和社会政治环境相差甚远,但历史上依然有许多经济泡沫的例子。而一些国家的泡沫对整体经济的影响比其他国家更广泛、更深远。

以下是造成重大经济后果最显著最广泛的泡沫事例:

1630年代,荷兰的郁金香热

1720年,英国的南海泡沫和法国的密西西比泡沫

18世纪90年代,英国运河热

19世纪40年代,英国的铁路泡沫

1873年,美国铁路泡沫

20世纪20年代,美国股票市场繁荣

20世纪80年代,日本的土地和股票泡沫

20世纪90年代,科技泡沫席卷全球

2007年,美国(和欧洲)的房地产/银行业泡沫

高盛还将几个市场认为过热的资产指标做成图片比较,但金融博客零对冲讽刺称,高盛唯独忽略了最大的泡沫——央行的资产负债表。

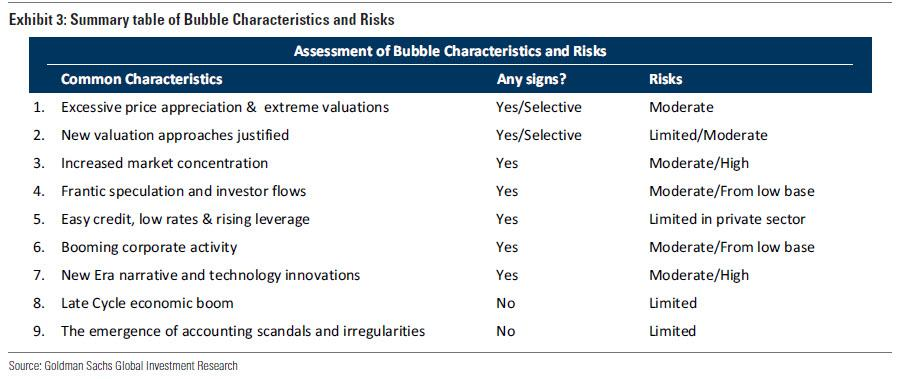

高盛表示,金融泡沫大多数具有以下九大特征:

1、过度的价格升值和极端的估值2、新的经验证的估值方法3、市场集中度提高4、疯狂的投机和投资者流动5、宽松的信贷、低利率和不断上升的杠杆6、蓬勃发展的企业活动7、新时代的叙事和技术创新8、周期后期经济繁荣9、会计丑闻和违规行为的出现

有趣的是,尽管高盛承认在9个类别中有7个泡沫迹象存在,但它却声称其中不包括会计丑闻和违规行为。而高盛自己去年年底也深陷马来西亚的主权基金,即“一个马来西亚发展有限公司(1MDB)”的腐败丑闻,并且向全球监管机构支付30亿美元罚金,才免于被美国刑事定罪。

总结一下高盛的观点,那就是,尽管货币价格过度上涨的趋势仍在增加,但它们并不一定意味着一个存在系统性风险的泡沫正在逐渐形成。

在主要股票市场中表现最好的标普500指数中,过去几年的上涨令人印象深刻,尤其是在科技领域,但它远没有上世纪90年代末的暴涨那么极端。龙头科技股和散户股的基本每股收益已经大大超过市场上的其他股票,因此出色的经济表现是由利好增长和基本面支撑的。

此次经济反弹是建立在已经发生的现实基础上,而不仅仅是基于希望和可能性(高盛这里指的应该是21倍远期PE倍数,它是基于某种形式的“已经实现”的未来现实)。

虽然高估值意味着较低的长期回报,但这并不表明股市存在广泛的估值泡沫。

高盛策略师在报告最后总结道,“市场上有自满和非常乐观的迹象,尽管如此,驱动市场的基本面因素和经济正处于周期早期,意味着我们离泡沫或熊市还很遥远。”

(李显杰 )