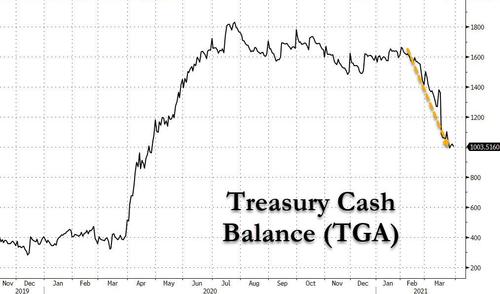

财联社(上海,编辑 潇湘)讯,前有1.9万亿刺激法案,后又有本周的逾2万亿基建计划草案。随着美国财政部提取庞大的储备资金,为拜登最新的刺激措施提供弹药,其在美联储的账户TGA内的现金余额不断缩水,持有现金余额已从一个月前的1.6万亿美元降至1万亿美元,储备资金和流动性不断涌入金融系统......

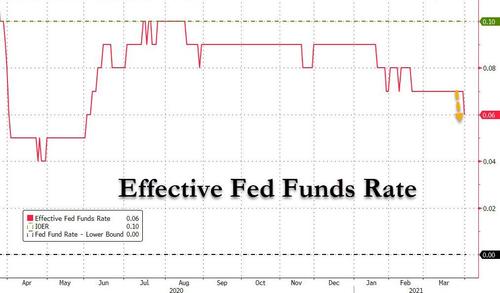

这种短期资金的流动性现象,此前并未波及到美联储“最重要的利率”——联邦基金有效利率(EFFR)。但在周四(4月1日),情况发生了变化。

联邦基金有效利率在0.07%的水平上维持了一个多月后,周四下跌至了0.06%。该利率为美国存款机构向同业拆借资金的实际利率,代表的是市场的超短期利率水平。

通常而言,一旦以现金和储蓄的方式向金融系统中注入大量的流动性,往往会在各类资产中引发多米诺骨牌效应,进而导致回购利率等降至负数。此前,由于美国银行体系流动性充沛,已经使得短期市场在季末承受了异常压力。

过去两周,隔夜一般抵押品回购利率(Overnight G/C Repo)就始终在正负值间摇摆。周四早盘的买卖价差为0.05%/0.03%。

知名财经博客网站zerohedge还指出,季末窗口效应的消失也对周四EFFR的回落起到了关键作用。

在3月末,41个主要对手方的美联储隔夜逆回购工具使用量暴增至1343亿美元。而随着周四进入新的月份,窗口效应消失,美联储隔夜逆回购工具利用率自然出现下降。

ICAP指出,市场参与者眼下一直在等待联邦基金下跌,因为这可能表明,美联储将不得不调整超额存款准备金利率(IOER)或隔夜逆回购工具利率(ON RRP),以维持对短期利率的控制。

(王治强 HF013)