自2021年2月18日顺丰控股(002352,股吧)盘中触达124.70元/股历史最高点后,该股便一路下跌,不足两月股价已下挫43.72%,市值缩水超2300亿元

《投资时报》研究员 卓玛

4月9日跌停,股价报收于72.72元/股;4月12日股价再度下跌9.38%,收于65.90元/股。短短两个交易日,顺丰控股股份有限公司(下称顺丰控股,002352.SZ)股价即大幅下挫近20%,市值蒸发679亿元。

为何会出现如此情况?

《投资时报》研究员注意到,2021年4月8日晚间,顺丰控股发布远低市场预期的2021年第一季度业绩预告。数据显示,顺丰控股预计期内归属于上市公司股东的净利润为亏损9亿元—11亿元,上年同期为盈利9.07亿元。该公司将亏损归结为加大新业务开拓及资源投入力度导致成本短期承压、春节期间给予在岗人员补贴创历史新高、时效件中散单业务增长低于预期等五个原因。

在一季度业绩预告发布次日,顺丰控股召开2020年度股东大会,该公司董事长、总经理王卫在股东大会上回答提问时首先向投资者道歉称,第一个季度没有经营好,他同时表示“二季度肯定不会再亏,但全年利润还不能回到去年同期水平”。

事实上,自今年2月18日顺丰控股盘中触达124.70元/股的历史最高点后,该股便一路下跌,不足两月股价已下挫43.72%,市值缩水超2300亿元。

行业“内卷”下,快递行业竞争格局将发生何种变化,顺丰又是否能继续“顺风”?

顺丰控股从2020年1月至今股价走势(元)

数据来源:Wind

一季度预亏超9亿元

4月8日,顺丰控股发布的2021年第一季度业绩预告,引发市场高度关注。

公告显示,该公司预计一季度实现归母净利润为亏损9亿元—11亿元,上年同期为盈利9.07亿元;实现扣非归母净利润为亏损10亿元—12亿元,上年同期为盈利8.32亿元。

《投资时报》研究员注意到,这是顺丰控股自上市以来首次出现单季度归母净利润亏损。

顺丰控股将亏损主要归结为五个原因,其一,公司为扩大市场份额继续加大新业务的前置投入;其二,2020年疫情延缓了公司资本性开支投入导致出现产能瓶颈,且从第四季度开始增加临时资源投入承接增量导致第四季度和第一季度成本承压;其三,全面融通速运网络、快运网络、仓储网络等资源,使得资源存在重叠投放现象;其四,公司响应减少人员流动倡导,第一季度给予一、二线在岗人员补贴创历史新高致使经营成本提升;其五,2020年疫情期间公司时效件高增长导致今年一季度基数较高,同时,同行春节不打烊分化了公司部分散单业务,这部分业务增长低于预期。

此外,顺丰控股特惠专配业务量增长迅猛,下沉市场电商需求旺盛,存量客户中经济型业务增长较快,致使电商件毛利承压。顺丰控股表示将考虑以成本更适配的网络来逐步承接此类经济型业务,并持续扩大资源协同复用,优化成本效率。

一季报发布次日,顺丰控股召开股东大会。王卫在回答投资者提问时表示,一季度时效件增速不及预期未实现应有利润,叠加经济件增长造成成本虚高,同时今年春节期间运力保障成本较高但时效产品业务量不足,导致较高成本投入。而为了响应原地过年政策,公司给员工的春节加班补贴近10亿元,远高于预期的3—4亿元,此外公司在整合短板和发挥协同效应的过程中出现预期中的重叠成本。

王卫表示二季度肯定不会再亏,但全年利润尚不能回到去年同期水平。

或受业绩预亏影响,4月9日顺丰控股跌停,并带崩物流板块,当日申通快递(002468.SZ)跌1.32%,报收于9.00元/股;德邦股份(603056,股吧)(603056.SH)跌2.14%,报收于12.32元/股;圆通速递(600233.SH)跌2.16%,报收于10.88元/股;韵达股份(002120,股吧)(002120.SZ)跌2.56%,报收于13.32元/股。

行业内卷大打价格战

《投资时报》研究员注意到,顺丰控股的盈利下降在2020年就已有所显现。

有别于通达系主攻中低端市场,顺丰主要以高价商务件和中高端电商件为特色,而时效快递和经济快递均为顺丰控股速运分部的业务板块,时效快递即为高单价业务,而经济快递主要是较为低价的电商件。

值得注意的是,顺丰此前曾多次尝试切入中低端市场,但前均以失败告终。

2013年末,顺丰首次面向中低端市场推出“电商特惠”服务,均价定价在15元左右,但因装载率偏低导致整体毛利率大幅下滑,2014年该公司归母净利润下降超40%,因此不得不暂停该项业务。

2018年,顺丰再次开展经济件特惠业务,上半年经济件营收同比增长53%,但因运力端投入过大导致业务盈利能力低于预期,该公司下半年再次主动降低了业务扩张规模。

经过多次尝试后,2019年,顺丰再次推出了特惠产品,虽然此次特惠产品业务量增长较快,但仍拉低了公司毛利率。

顺丰控股2020年年报显示,公司第四季度销售毛利率已低至11.97%,创近五年来新低。事实上,四季度是电商件增量高峰期,产能瓶颈影响了处理效率导致成本效益走低。

而从件量结构来看,2020年单价较低的经济件占比已超过单价较高的时效件。

2020年,顺丰控股时效件业务实现收入663.60亿元,同比增长17.41%,对公司总营收的贡献从上年的50.38%降至43.09%;经济件业务实现收入441.48亿元,同比大幅增长64.00%,贡献了超过40%的整体收入增量,业务量同比增长155.86%,对总营收的贡献则从上年的23.99%升至28.67%。

值得注意的是,近年来,我国快递行业单票价格持续下滑。据国家邮政局数据显示,快递业务平均单价从2007年的28.50元/件快速下滑至2020年的10.55元/件,主要原因在于占快递业务量较大比例的电商快递增速较快,但电商快递竞争同质化严重,价格竞争成为电商快递扩大份额的主要手段。用现在时兴的话来说,就是“内卷”。

据其每月披露的快递业务经营简报显示,顺丰控股近三年第一季度单票收入持续下降。2019年前三个月及2020年前三个月,该公司单票收入分别为24.85元、22.28元、23.32元及19.70元、18.19元、17.91元。2021年前两个月,其单票收入分别进一步降至17.26元和15.11元,分别同比下降12.39%和16.93%。

当然,单价下降的同时该公司业务量有所提升。今年2月其实现业务量6.99亿票,较去年同期增长47.16%,较2019年2月则增长222.12%。

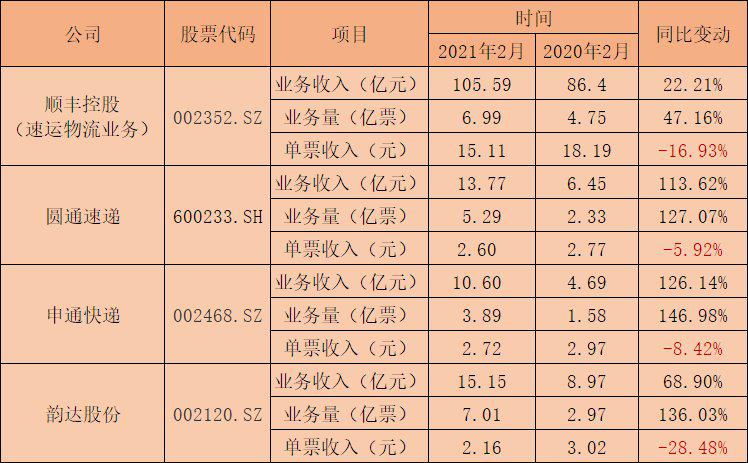

从同业其他公司公布的经营数据来看,除顺丰外,通达系的圆通、申通和韵达今年2月份的单票收入也出现不同程度的下降,分别同比下降5.92%、8.42%和28.48%,且单票收入分别为2.60元、2.72元和2.16元,大幅低于顺丰超过15元的单票收入。但因业务量均出现超120%的增长,通达系三家公司的业务收入增速也远高于顺丰。

在海外上市的中通快递(NYSE:ZTO)虽未单独披露单票收入,但该公司CFO颜惠萍曾表示,2020年中通也将单票价格下降了约20%。

顺丰、圆通、申通和韵达2021年2月业务经营情况

数据来源:公司公告

极兔搅局加剧竞争

此外,随着新玩家入局电商快递市场,低价策略成为新玩家快速抢占市场的主要手段,并冲击电商快递行业原有竞争格局。其中最有代表性的就是近年来兴起的极兔速递。

公开资料显示,2015年,曾担任OPPO印度尼西亚公司CEO的李杰(Jet Lee)在印尼创立了一家名为J&T Express的快递公司。此后,凭借与OPPO印尼公司间的深度合作,J&T Express迅速打开印尼市场,又逐步覆盖了越南、马来西亚、菲律宾等地,每月收派包裹数量超5500万,有“东南亚第一大电商快递公司”之称。

2019年J&T Express谋划进军中国市场,通过“借道”上海龙邦速运(国内二三线快递企业),获得了全国范围的快递经营许可证和运营网络。2020年3月,J&T Express正式进入中国,取名为极兔速递。次月,上海龙邦速运更名为上海极兔速递有限公司。

据国信证券(002736,股吧)研报数据显示,截至2020年8月,入网5个月的极兔速递日均业务量估计已超700万件。时至今年1月,极兔速递日单量已稳定在2000万单,而2000万单的日单量被认为是新入局者在国内快递行业站稳脚跟的一个重要标志。一个对照是,成立于2007年的百世快递发展到2016年,其日均快件业务量才约为600万件。

对于极兔速递的快速崛起,市场一直有传言称其与拼多多关系密切,甚至猜测拼多多是否投资了极兔。不过在公开资料中,二者之间没有股权交集。

有分析认为,极兔速递之所以能够快速抢占市场,原因之一在于低票单价。

以知名小商品集散地义乌为例,据金华市邮政管理局数据显示,义乌快递2016年的平均单价为6.96元/件,2020年则降至2.79元/件,4年时间下降了近60%。截至今年3月底,圆通在义乌的快递单价为1.2元/件,申通为1.35元/件,百世为1.3元/件,而极兔则低至1元以下。

此外,在派件费上,极兔给快递员的待遇高出行业内1倍,在收件费上则比通达系异地派送的10元订单便宜2元左右。

极兔的激进手段引来了监管层注意。

2021年4月6日,义乌邮政管理局对百世快递和极兔下发警示函,直指二者“低价倾销”,要求其进行整改。由于整改未达要求,4月9日,义乌邮政管理局责令百世、极兔部分分拨中心停业整顿。

而就在极兔被停业整顿后,4月12日,拼多多通过商家版App发布声明,表示其与极兔速递无特殊合作、无投资关系。同时表示,“对于极兔散发平台规则及双方合作关系不实消息的行为,根据平台合作协议约定,给予极兔速递提高业务合作保证金的处罚,并督促极兔总部于处罚下达之日起规范网点及工作人员的不当行为。”

顺丰定增预案尚需核准

从资本角度来看,极兔速递的“低价倾销”策略或许仍将继续。

《投资时报》研究员注意到,极兔速递近期已完成一笔18亿美元的融资,由博裕资本领投 5.8 亿美元,红杉资本和高瓴同时跟投,投后估值78亿美元,其估值已超过圆通(332.41亿元)、申通(136.85亿元)、韵达(376.02亿元)等快递巨头的市值。目前,除244.02亿美元市值的中通外,市场估值高于极兔的中国快递公司只有顺丰(约459亿美元)和京东物流(未上市,估值约400亿美元)——这两家均为自营模式。

面对同业的虎视眈眈,今年2月9日,顺丰控股发布了一份定增预案,拟向不超过35名特定对象非公开发行不超过4.56亿股,募资不超过220亿元,扣除发行费用后,将用于速运设备自动化升级、新建湖北鄂州民用机场转运中心工程、数智化供应链系统解决方案建设、陆路运力提升、航材购置维修及补充流动资金等6个项目。

4月12日,顺丰控股公告表示公司收到证监会就定增出具的反馈意见通知书,经对申请材料进行审查,现需要公司及相关中介机构就有关问题作出书面说明和解释,并在30天内向中国证监会行政许可受理部门提交书面回复意见。公司同时称,“本次非公开发行股票事宜尚需获得中国证监会核准,能否获得核准存在不确定性。”

(李佳佳 HN153)