作者|Eastland

头图|视觉中国

2021年4月13日,嘀嗒出行再次向港交所提交上市申请。十天后,哈啰出行在美提交了上市文件。与此同时,滴滴IPO的“传闻”也越传越真。加上已经上市的安永行(603776.SH),在不久的将来,“中国共享出行板块”将浮出水面。

嘀嗒的营收结构及毛利润

1)营收结构

嘀嗒成立于2014年并开始运营顺风车平台。2015年完成IDG领投的B轮融资。2017年上线网约出租车服务并取得2770万营收,这是嘀嗒当年唯一的收入来源(2017年营收数据来自“失效版”招股文件)。

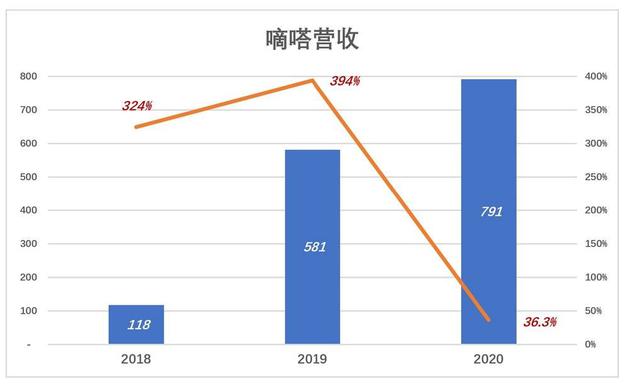

2018年、2019年嘀嗒营收分别为1.18亿、5.81亿,同比增速分别为324%、394%。2020年营收7.91亿,增速回落至36.3%。

2018年没有网约出租车收入,顺风车业务营收7792万元、占营收的66.3%,广告业务营收3967万元、占营收的33.7%;

2019年顺风车业务营收5.33亿、占营收的91.9%,广告业务营收微增至4100万、占营收的7%,网约出租车业务收入626万、占营收的1.1%;

2020年,顺风车业务营收达7.06亿、占营收的89.2%,广告业务营收增至4693万、占营收的5.9%,网约出租车业务营收收3887万、占营收的4.9%。

网约出租车业务的收入“忽隐忽现”,给人的感觉是嘀嗒“没想好”,2018年试着all in顺风车。为了做大营收规模、给投资人更丰富的想象空间,2019年重新启动了网约出租车业务的变现……真相可不是这么简单!

2)总体毛利润

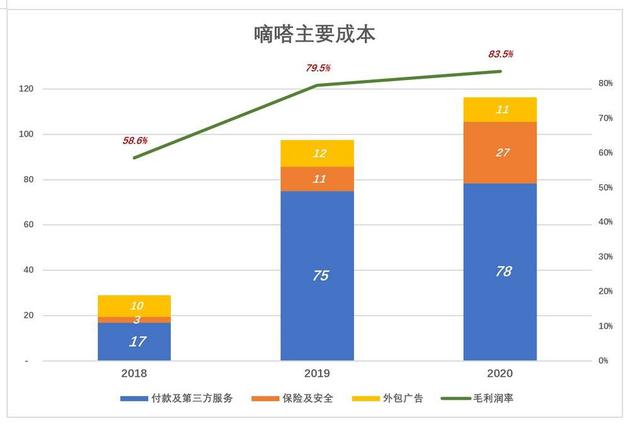

嘀嗒服务成本包括付款处理、第三方服务、保险、安全、外包广告、薪酬、办公费等等。

2020年,付款处理及第三方服务成本为7840万(其中付款处理5774万、第三方服务2066万)、占营收的9.9%;保险及安全成本2705万、占营收的3.4%;外包广告服务1082万、占广告收入的23.1%;其它成本(薪酬、办公费、税费等)1426万。

2020年嘀嗒毛利润6.6亿、毛利润率83.5%,比2019年高4个百分点。对比发现,毛利润率上升的主要原因是“付款处理成本”下降了近4个百分点(从2019年的11.1%降至2020年的7.3%)。这笔费用主要支付给微信、支付宝,嘀嗒议价能力有限,进一步压缩费率的可能性不大。

两台引擎,“一真一假”

重启网约出租车业务变现,表层目的确是推动营收增长,相当于增加了一台“引擎”。

根据招股文件,网约顺风车、网约出租车是嘀嗒两大核心业务。但出租车业务变现不易,更别提规模效益。

1)网约顺风车

顺风车业务通过向私家车主收取服务费产生收入,每单最低1元、封顶15元。

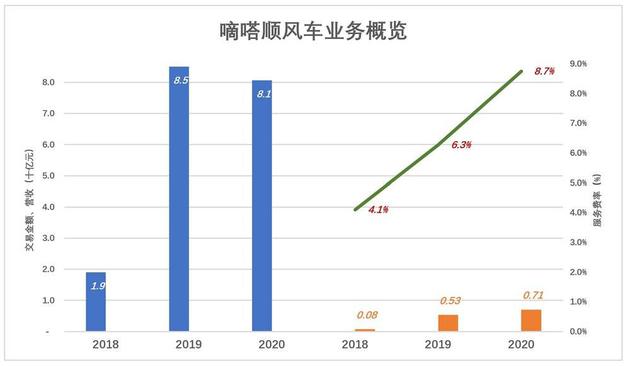

2018年、2019年、2020年顺风车业务交易金额分别为19亿、85亿、81亿,营收分别为7790万、5.33亿和7.06亿,服务费率(变现率)分别为4.1%、6.3%、8.7%。

2)网约出租车

2019年嘀嗒出租车平台促成搭乘1.1亿次(滴滴为4.1亿次);2020年由于疫情影响,出租车业务搭乘数降至4180万次,但收入却从626万增至3887万。

嘀嗒每促成一单出租车搭乘所获收入,从2019年的0.06元增至2020年的0.93元。倒不是嘀嗒“悍然提高服务费”,而是在许多城市的服务原来是免费提供的,2020年收取服务费的城市大幅增加——开展网约出租车服务的86个城市中,有34个城市取得营收(向司机收取)。

2017年,网约出租车是嘀嗒货币化的唯一路径;2018年放弃出租车业务变现,主攻顺风车;2019年,与西安交通部门的合作使出租车业务“死而复生”,取得626万收入;2020年收入3886.5万。

招股文件给投资者制造“嘀嗒有两个成长点”的印象,看似“双引擎”,实则“一真一假”。

顺风车运营规模

1)车主规模

截至2020年末,嘀嗒在全国366个城市提供顺风车平台服务,拥有1080万认证私家车主。

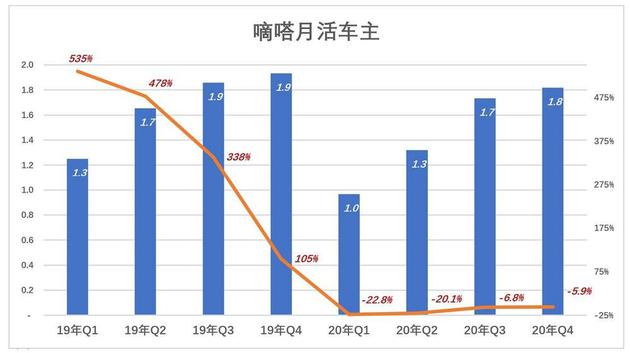

2017年平均月活车主不到20万;2018年Q2开始发力,6月末达到28.6万、年末达到94.5万,同比增长385%;2019年Q1,平均月活车主达125万、同比增长535%;2019年Q4,平均月活接近200万、增速降至105%。

2020年H1,受疫情影响嘀嗒月活车主数降幅超过20%,但下半年并没有恢复增长,Q4平均月活182万,同比下降5.9%。

值得注意的是,月活车主平均每人每月出车8.3次(2020年数据),符合“顺风”概念。但嘀嗒没有披露方差,也没提对“过度勤奋”车主的限制措施。

2)乘客规模

2017年平均月活乘客不到60万;2018年Q2开始发力,6月末达到86.4万、年末达到320万,同比增长440%;2019年Q1,平均月活乘客进一步增到413万、同比增长589%;2019年Q4,平均月活684万、增速降至114%。

2020年Q1,月活乘客数同比下降19%,Q2同比降幅收窄至11%。下半年仍未恢复增长,Q4平均月活569万、同比下降16.9%。

2020年,顺风车月活乘客平均每人每月乘坐2.5次,每次交易金额约为55元。

平均每次出行要花55元,超过人们对顺风车费用的认识。招股文件没有明确定义,不知交易金额“含水量”。

3)真实毛利润

根据招股文件,2018年、2019年、2020年顺风车业务毛利润分别为4039万、4.43亿和6.16亿,毛利润率分别为51.8%、83.1%、87.3%。

但在“销售及营销开支”项下,过往三年支付给用户的“奖励”金额分别为563万、4480万和1.35亿。高频业务对用户的补贴/奖励,是直接从营收中扣除还是先确认为营收再作为“市场费用”列支,对财报观感影响很大。

航空公司以1000元出售全价2000元的机票(也就是五折),不会像嘀嗒这样先确认2000元收入、再计1000元市场费用。

顺风车用户本来就是价格敏感群体,“薅”遍各种出行APP,谁家“补贴/返券”力度大就用谁家。严格讲,嘀嗒顺风车业务的“用户奖励”不应计入营收。2020年这笔支出达1.35亿,占顺风车业务收入的19.1%。

从顺风车收入中剔除“用户奖励”,得到“营收*”“毛利润*”和“毛利润率*”。2020年这三个数据分别为5.71亿、4.81亿和84.3%。不剔除“用户奖励”的情况下,嘀嗒顺风车业务的毛利润率为87.3%。

2020年顺风业务营收7.06亿,同比增长32.3%;若剔除“用户奖励”,顺风车业务营收为5.71亿,同比增速仅为16.8%。

毛利润率超过80%,顺风车吸金能力尚可,但投资人还要看增速和成长空间。用大手笔奖励用户,并将付出的“奖金”计入营收可谓一举两得——激励用户花钱,用自己的钱直接“填充营收”。

网约出租业务是鸡肋吗?

网约出租车业务营收规模偏小,如不计入用户奖励,场面非常尴尬——

2018年网约出租车没有一分钱收入,却莫明其妙地支付了2786万元“出租车网约服务付款处理开支”和高达4.47亿的用户奖励!

2019年,出租车业务营收626万元、付款处理开支高达1044万元,还有3547万元的用户奖励!

2020年出租车业务营收3887万元,付款处理开支从“营销费用”改列入“服务成本”。由于2020年交易规模六倍于2019年,付款处理成本必然成倍增加,2642万元“服务成本”主要是付款处理开支。

按嘀嗒的算法,网约出租车业务有1245万元毛利润。但在支出2034万元用户奖励之后,毛亏损近800万。

真相远不止这些。向出租车司机提供有尝服务,不仅面临市场竞争,还要获得地方交管部门许可。要保证乘客、司机满意,还要让地方政府放心,有必要为每个城市配备运营/客服团队,最好有专职PR/GR。每个城市租间办公室、放几个人,一年的“挑费”不会少于100万。

截至2020年末,嘀嗒网约出租车在34座城市获得收费许可,收入不到4000万。平均每座城市100多万年收入,不够“挑费”。

不论规模、运营模式、补贴机制还是成本结构,嘀嗒网约出租车盈利遥遥无期,甚至可以说根本不合逻辑。

假设每个提供有偿出租车服务的城市,需要100万线下运营成本。这笔开支在服务成本中“无处安身”(2642万元服务成本主要是付款处理开支)。估计是“化整为零”藏身于营销费用中的“客服外包开支”、行政费用中的“员工开支”或“办公室相关开支”当中(纯属猜测)。

网约出租车业务“钱途”如此暗淡,嘀嗒为什么非要搞,就是为凑几千万营收,给投资人些许“想象空间”吗?

分析发现,原来嘀嗒的商业模式竟也是“三级火箭”,呼叫出租车是个工具,目的是引流。

特别是在早期,平台上一无私家车主、二无乘客,开展顺风车业务无从谈起。所以嘀嗒必从网约出租车做起,仅在2018年,嘀嗒就花了4.5亿奖励出租车乘客。

赔本的网约出租车服务是“第一级火箭”;嘀嗒APP的作用是提供沉淀用户的场景,相当于“第二级火箭”;网约顺风车业务及广告是变现方式,是嘀嗒的“第三级火箭”。

网约出租车之于嘀嗒,正如外卖之于美团、智能手机之于小米,是手段不是目的。

滴滴做网约出租车的目的恐怕也在于此,2019年滴滴搭乘人次超过4亿,约为嘀嗒的四倍。因为规模效应,滴滴的网约出租车业务未必亏损。

更重要的是,滴滴的“一级火箭”还有代驾、共享单车、公交地铁等高频应用;“第三级火箭”则有专车、社区团购、理财、租车甚至卖车等变现方式。

同是“三级火箭”,嘀嗒这个“Tiny版滴滴”,从第一级到第三级都太细了。

顺风车市场有多大空间?

根据支付55万元费用后获得的“弗若斯特沙利文”报告:2015年至2019年,顺风车市场年增2.9%,网约车年增50.8%。沙利文预测2019至2025年,顺风车增速将达41.8%。到2025年顺风车市场交易总额将从2019年的140亿增至2025年的1139亿。

甲方嘀嗒主营网约顺风车,且市场份额达三分之二,于是从2020年开始,顺风车市场年均增速达到此前的14.4倍;

甲方嘀嗒不做网约车,于是从2020年开始,网约车市场年均增速降至此前的五分之一;

甲方嘀嗒第二主营是出租车业务,于是从2020年开始,出租车市场增速增至此前的四倍。

2019年12月31日到底发生了什么?乙方沙利文的报告不能让人信服。

私家车是私人领地,有多少车主愿意为增加一点收入让陌生人搭乘?顺风车在中国问世十多年,渗透率仍不到0.2%是有原因的。尤其去年还发生了疫情。

另外,电动车在一二线城市通勤有很大成本优势,私家车主能耗付出将大幅降低,与陌生人共享的欲望所剩无几。

沙利文凭什么说从2020年1月1日开始,顺风车市场年均复合增速将超过40%,2025年渗透能达到1%,因为收了55万?

嘀嗒吐血、裂墙做网约出租车,为的是引流,变现方式是顺风车(几乎是唯一的方式)。如果顺风车没多大“出息”,嘀嗒岂不白忙?这家公司的投资价值何在?

(郑希 )