来源:壹财信

作者:童牧瑶

3月31日,苏州新锐合金工具股份有限公司(下称:新锐股份)因上市申请文件中财务资料过期需更新财务数据,暂时中止了科创板IPO审核。

曾经挂牌于新三板的新锐股份,并非首次向A股发起冲击,之前在2019年冲刺中小板未果后,才转板闯关科创板。通过研究其公开资料,《壹财信》发现,新锐股份的产品或存在滞压风险,应收账款居高不下;同时招股书、环评文件、年报数据频频“打架”,特别是一募投项目的经济效益分析中年营收相比悬殊高达十多倍。

应收账款居高不下

新锐股份主要从事硬质合金及工具的研发、生产和销售。据招股书,2017年至2020年1-6月新锐股份的营业收入分别为53,451.64万元、64,017.49万元、69,402.67万元、34,736.94万元,2018年、2019年营收比上一年同比分别增长了 19.77%和8.41%。

报告期内,新锐股份管理费用率保持稳定下降趋势,分别为9.17%、8.62%、8.60%和8.26%,但这一数值高于行业平均水平。

此外,新锐股份的存货账面价值有所增长,报告期内分别为15,159.01万元、16,844.95万元、17,559.91万元和17,589.65万元,占流动资产的比例分别为33.23%、35.13%、28.40%和 29.23%;其中库存商品金额分别为6,963.17万元、9,623.08万元、9,749.79万元、8,840.25万元,占存货的比例分别为44.83%、55.94%、53.61%、48.78%。

新锐股份表示,公司库存商品主要是硬质合金及工具,报告期内随着收入规模的扩大而有所增加。但在报告期内,新锐股份同时对潜孔钻具、牙轮钻头等库存商品进行了计提跌价准备,新锐股份的库存商品或存在滞压的情况。

产品库存滞压的同时,新锐股份应收账款也一路增长,其回款难度也在加大。

报告期各期末,新锐股份应收票据账面价值分别为2,338.97万元、2,918.97万元、11,422.36万元和11,538.29万元;2019年末和2020年6月末,企业应收款项融资为405.37万元和879.08万元;同期,新锐股份应收账款的账面价值17,555.48万元、18,029.27万元、20,194.83万元、23,258.09万元。

此外,报告期各期末新锐股份其他应收款余额分别为114.46万元、88.86万元、79.74万元和164.01万元。公司其他应收款主要内容包括押金及保证金、员工备用金、应收出口退税和其他往来款项等,其他往来款项主要是赔款及由被告承担的诉讼费用。

作为应收账款占比较高的企业,新锐股份报告期各期末商业承兑汇票坏账准备分别为0元、79.05万元、176.73万元、144.39万元,应收款坏账准备分别为1,520.67万元、1,558.00 万元、2,333.42 万元、2,521.87万元。

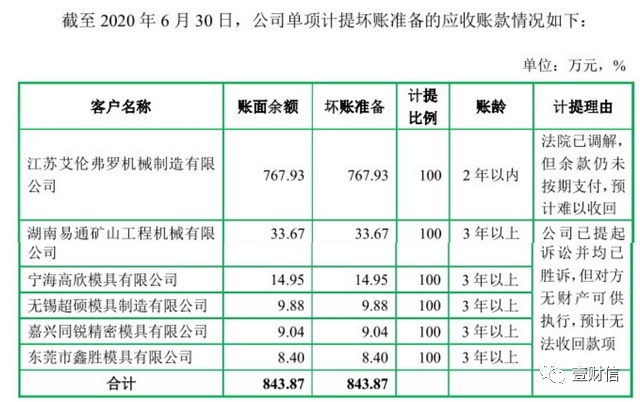

新锐股份计提坏账和销账的原因,无外乎是虽胜诉但应收款客户无财产可执行,无法收回。

(截图来自2020年版招股书)

除上述企业外,2017年应收票据中的银行承兑汇票第三名客户内蒙古包钢钢联股份有限公司,应收票据余额为100万元,占比5.65%。据公开信息该企业在2019年被烟台市福山区人民法院限制消费。

募投项目数据悬殊十多倍

新锐股份本次IPO拟募集资金65,188.79万元,其中硬质合金制品建设项目总投资23,318.31万元,拟投入募集资金15,000.00万元。

该项目的实施主体为新锐股份的全资子公司武汉新锐合金工具有限公司,主要建设内容为新建硬质合金生产厂房,购置厂房配套设施及环保设施;新建硬质合金全流程生产线,购置国内外先进的生产设备,提高生产效率。项目建成后武汉生产基地硬质合金新增产能1,600吨/年。

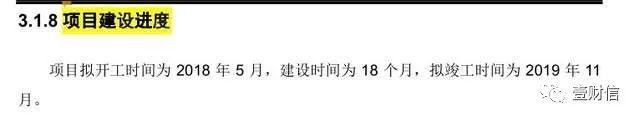

招股书披露,硬质合金制品建设项目计划建设周期为18个月,目前项目已开工。然而武汉市生态环境局官网显示,据新锐股份2018年4月编制的环境影响评价报告(报批稿)(下称:环评报告),项目拟在2018年5月开工,竣工时间为2019年11月,建设周期为18个月。虽然招股书与环评报告披露建设周期一致,但是按照环评报告竣工时间,该项目或已建成。

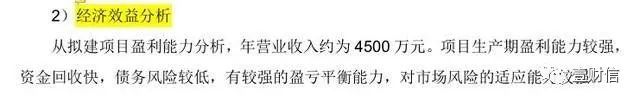

同时,在新增产能不变的情况下,两份公开资料中披露的该项目经济效益却相差巨大。据招股书,硬质合金制品建设项目达产后每年新增营收59,705.00万元,新增净利润6,159.33万元。而环评报告则显示,从盈利能力分析,该项目年营业收入约为4,500万元,招股书中项目达产后营收为环评报告的13.27倍。

(截图来自武汉市生态环境局官网)

(截图来自环评文件)

除上述问题外,新锐股份还存在多份官方文件财务数据“打架”的情况。

新锐股份曾于2015年12月14日在新三板挂牌公开转让,2020年2月24日摘牌,新三板挂牌期间曾于2019年6月向证监会递交中小板招股书后撤回。在新三板摘牌后,2020年10月29日新锐股份科创板上市申请被上交所受理。

翻阅新锐股份2019年6月和2020年10月两次递交的招股书以及新三板期间的年报,《壹财信》发现新锐股份2017年、2018年的财务数据存在出入。

(数据来自于两版招股书)

在新锐股份2019年6月18日递交中小板的前四天(6月14日),企业对新三板披露的2016年、2017年、2018年年报进行了更正。

但更正后的2017年年报显示,新锐股份其他应付款为99.86万元,该数据比2020年版招股书中少了344.78万元,比2019年版招股书少了7.52万元。

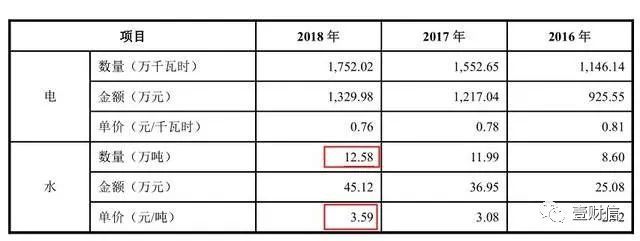

此外,2019年版招股书显示,2018年新锐股份采购水12.58万吨,单价3.59元/吨,金额为45.12万元,而2020年版招股书显示,2018年企业采购水14.51万吨,单价3.11元/吨,金额为45.12万元。

(截图来自2019年6月版招股书)

(2020年10月版招股书)

更值得关注的是,在两版招股书中所披露的前五大供应商及其采购数据完全一致的情况下,招股书与新三板更正后的2017年、2018年年报前五大供应商及采购数据存在出入。

(截图来自2020年10月版招股书)

(截图来自2017年年报)

(截图来自2018年年报)

招股书披露,新锐股份2017年前五大供应商依次为崇义章源钨业(002378,股吧)股份有限公司(下称:章源钨业)、HAYDEN DIAMOND BIT INDUSTRIES LTD(下称:HAYDEN)及其控制企业、中钨高新(000657,股吧)材料股份有限公司(下称:中钨高新)及其控制企业、南昌硬质合金有限责任公司(下称:南昌硬质合金)、世泰科江钨特种钨(赣州)有限公司(下称:世泰科)及其控制企业,采购金额分别为5,617.45万元、3,818.39万元、3,061.17万元、3,039.41万元、2,307.04万元。

更正后的2017年年报显示,其前五大供应商为章源钨业、HAYDEN、南昌硬质合金、世泰科、自贡硬质合金有限责任公司(下称:自贡硬质合金),采购金额分别为5,617.45万元、3,473.23万元、3,039.41万元、2,241.46万元、1,832.39万元。

与招股书相比,2017年年报显示企业向HAYDEN、世泰科的采购金额分别少了345.16万元、65.58万元,同时,招股书中第三名供应商中钨高新在更正后年报的前五大供应商中并未出现,新增了供应商自贡硬质合金。

无独有偶,2018年的财务数据也出现了相同的情况。招股书披露,新锐股份2018年第三、四名供应商荆门市格林美(002340,股吧)新材料有限公司(下称:格林美)、HAYDEN,与2018年更正后年报一致。但与招股书相比,更正后年报中新锐股份向格林美、HAYDEN、世泰科的采购金额分别少了733.27万元、381.44万元、101.29万元,而其他两名供应商名称及其采购金额不变。

此外,通过研究还发现,招股书明确供应商数据为同一控制下的合并数据,而2017年、2018年更正后年报对此并未做说明。

新锐股份2017年、2018年更正后的年报、两版招股书皆为江苏公证天业会计师事务所(特殊普通合伙)审计,第一签字注会师皆为夏正曙,且无会计差错的情况下,却出现多处财务数据打架,不知新锐股份和江苏公证天业所该作何解释。

而新锐股份存在的问题还不止上述,《壹财信》将继续带来相关报道。

本文首发于微信公众号:壹财信。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )