红周刊 记者 | 王宗耀

旷视科技虽然背后拥有了大量资本方,但持续不盈利且被美国列入“实体清单”的影响是并不容忽视的,而其表现上持续增长的营收还是建立在宽松的信用政策之上,大量应收账款占用了过多的经营资金,如果一旦失去“金主爸爸”们的支持,其还能否持续稳定发展是存在很大隐忧的。

蚂蚁集团在科创板上市被暂缓发行,短期内想恢复上市的可能性已不大,但其投资的旷视科技却已悄悄地敲响了科创板的大门。

作为AI领域的独角兽,旷视科技创始人身份并不简单,该公司是由印奇、唐文斌及杨沐三人共同创办,而这三位创始人均曾就读于清华大学科学实验班(姚班)。特别是印奇,在2019年还被世界经济论坛评为“全球青年领袖”之一。

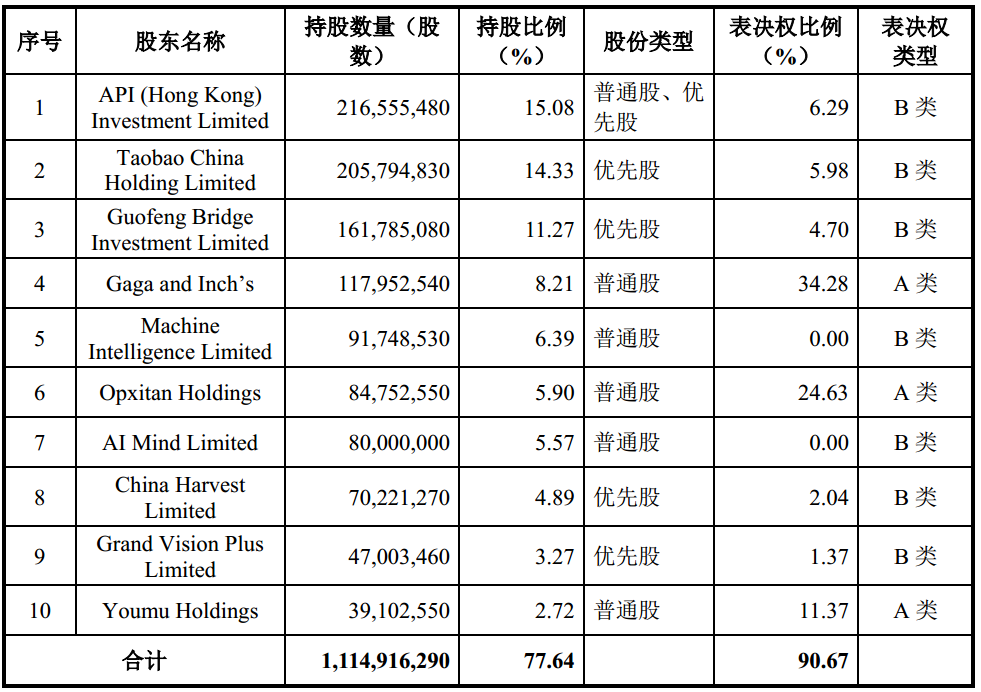

在公司公布的股东清单中,“金主爸爸”并不少,比如持有其15.08%股权的第一大股东API(Hong Kong)Investment Limited便是由蚂蚁集团子公司上海云钜创业投资有限公司100%持股的企业;第二大股东为持股14.33%的淘宝中国控股有限公司。此外,首创控股有限公司、阳光人寿保险股份有限公司也均位列其中,而联想旗下基金、中国工商银行(601398,股吧)AMG基金也不乏身影,更有诸多境外资本参与其中,比如:纪源资本、科威特投资局、必和必拓投资基金、GGV、SK等。

表1 前十名股东持股情况

实际上,在此次提交科创板上市招股书之前,旷视科技也曾打算征战港股,但就在其向港交所递交IPO不久后,因被美国列入“实体清单”而兵败“滑铁卢”。如今,旷视科技虽然转道A股科创板,但仍处在“烧钱”阶段,其能否顺利上市却是存在悬念的,因为该公司目前仍位列美国“实体清单”中,不论在经营层面,还是战略层面,未来持续发展上都会有明显负面影响。

“金主”不少,何时盈利是悬念

因此前申请港股上市,旷视科技搭建了VIE架构,而此次科创板实施注册制后,也允许符合条件的红筹企业上市,因此公司采用协议控制架构控制部分境内经营实体,通过北京迈格威与北京旷视及其全体工商登记股东(印奇、唐文斌、杨沐)签署了一系列VIE协议实现对北京旷视及其下属子公司的控制。

此外,旷视科技此次与蚂蚁集团一样,也采用了同股不同权的特殊表决权事项,将股本分为两类股份,即A类股份和B类股份。对于部分事项,A类股份持有人所持每股股份有10票投票权,而B类股份持有人所持每股股份有1票投票权。

由于属于红筹企业,具有VIE架构且存在表决权差异安排,因此依据相关上市条件,公司需满足“预计市值不低于人民币100亿元”,且同时也满足“最近一年营业收入不低于人民币5亿元的,最近3年营业收入复合增长率10%以上”的条件。从旷视科技营收情况来看,报告期内(从2017年到2020年9月),旷视科技分别实现营业收入3.03亿元、8.54亿元、12.6亿元和7.16亿元,其中2018年和2019年分别同比增长了181.19%和47.47%,仅从增速表现来看,是有所减缓的。

相较营收的增长,其净利润表现就相当令人担忧了。根据招股书披露,报告期内,旷视科技净利润分别亏损了7.75亿元、28亿元、66.42亿元和28.46亿元,亏损金额相当巨大。此外,其经营活动产生的现金流量净额在报告期内也均为负值,分别净流出1.68亿元、7.47亿元、15.91亿元和8.18亿元,很显然,其经营资金流出有持续增长趋势。

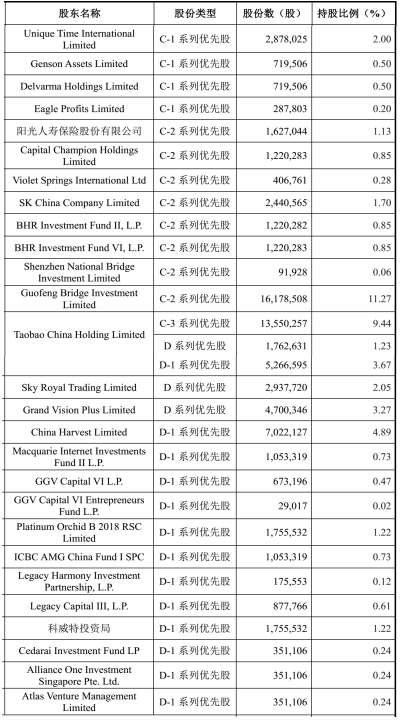

业绩大幅亏损,暂时又没有“补血”的能力,使得旷视科技不得不依靠诸多“金主爸爸”们一轮又一轮的融资支援。报告期内,公司在2017年进行了C-1系列第一批、第二批和C-2系列第一批的优先股融资,2018年进行了C-2系列第二批、C-3系列以及D系列的三批融资,2019年进行了D-1系列5批融资。其中2017年、2018年和2019年,其吸收投资收到的现金分别高达9.87亿元、34.51亿元和39.7亿元。正是在“金主爸爸”们的大量“输血”下,公司虽然持续巨额亏损,但资金还仍然足够维系运营。进入2020年后,公司没有再通过优先股进行融资。

表2 2017-2019年几轮融资情况

俗话说“投之以桃,报之以李”,对于科创板上市企业,虽然没有盈利的相关要求,但对于投入大量资金和心血的上市公司的股东们来说,还是需要企业创造利润来回报的,股东们之所以投资也是看好企业未来的盈利潜力,但如果企业长期无法盈利,导致股东们投出去“桃”长期得不到“李”的回报,则很可能不愿继续投资了,而届时公司现有资金还能否维持企业长期发展恐存在一定难度。

从旷视科技目前情况看,因为持续不断大额亏损,其未弥补亏损金额已经相当巨大,截至2020年9月末,累计未弥补亏损高达142.5亿元。公司在招股书中也表示,预计未来很长一段时间内无法盈利。如此情况下,企业何时能扭亏为盈?大股东的投入何时能获得回报?恐怕就成为诸多股东们最想知道,且也最为担忧的问题。

巨额应收难“回血”,庞大存货成隐忧

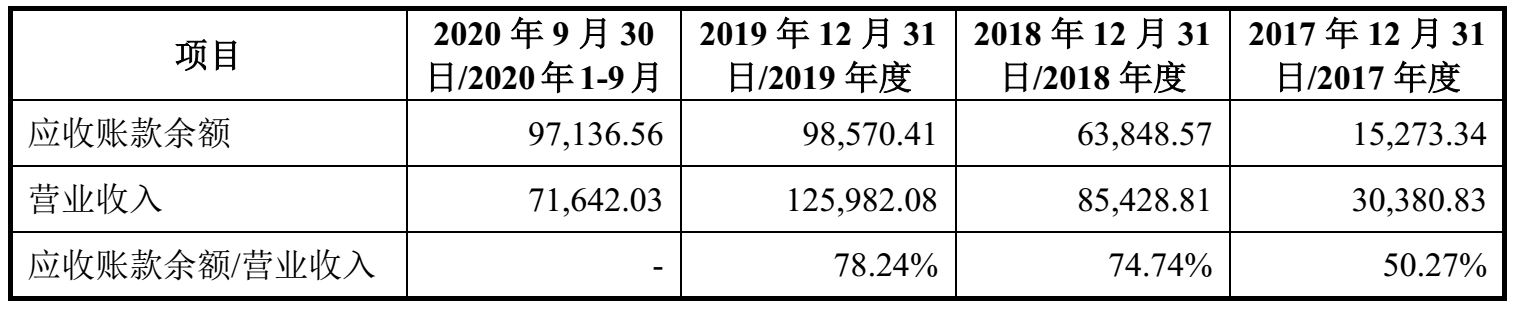

《红周刊(博客,微博)》记者发现,在旷视科技近几年营收持续增长的同时,其应收账款规模和存货规模也是越来越“肥大”。据公司披露的数据显示,报告期内,应收账款余额分别为15273.34万元、63848.57万元、98570.41万元及97136.56万元,其中2017年至2019年,应收账款余额占各期营业收入的比例分别达到50.27%、74.74%及78.24%,应收账款占营业收入比例可谓是相当的高,尤其2018年和2019年,相当于当年有七至八成的营业收入无法形成现金回流公司。

表3 应收账款余额占营业收入比例

那么,同行业可比公司情况又如何呢?在招股书中,旷视科技选取的5家可比公司中有3家为已上市的企业,分别是寒武纪、汇顶科技(603160,股吧)、虹软科技(688088,股吧)。依据Wind数据,2017年至2020年,上述3家已上市同行业可比公司应收账款(剔除坏账准备)占营业收入的行业均值分别为29.92%、19.75%、13.03%和28.21%(见附表),从这一数据来看,显然旷视科技的应收账款占营业收入的比例显然要远远超过三家可比公司的平均水平,其中2019年该比例已经达到行业均值5倍以上,而2018年也超过两倍。

表4 同行业上市公司应收账款占营业收入的比例

数据来源:Wind,其中2020年数据中,旷视科技为2020年9月末数据

除了应收账款占比越来越高外,其应收账款增长的速度也是非常快。比如2018年,其营业收入增速虽然高达181.19%,但当年应收账款增速则高达318.04%,应收账款增速已远远超过营业收入增速;2019年营收增速为47.47%,而应收账款增速则为54.38%,应收账款增速同样要高于营业收入增速。

从数据对比不难看出,旷视科技快速增长的营业收入很可能是建立在企业放宽信用政策基础上获得的,这种经营策略虽然能达到“促肥”营业收入的效果,但背后同样也包含了应收账款激增的风险。要知道,信用政策过于宽松,信用周期过长,后续应收账款一旦无法收回,则大量营业收入无法转化为公司真实收益,这对公司的后续业绩表现将会产生明显不利影响。

此外,因大量应收账款的存在,旷视科技不得不计提大量的应收账款坏账准备,以应对可能出现的回款风险。根据招股书披露的数据,报告期内,公司计提的坏账准备金额分别为1076.23万元、4274.45万元、15438.75万元和20659.08万元,这一计提金额对于一家连年亏损的企业来说,对业绩的影响显然不低。

除了应收账款持续增长占用了大量流动资金,且导致资金有无法回收的风险外,旷视科技还需要面对的另外一大风险就是存货的激增。

数据显示,2017年末、2018年末、2019年末和2020年9月末,旷视科技存货账面价值分别为3068.06万元、20757.52万元、56024.09万元及 79417.37万元。其中2018年存货增长幅度高达576.57%,2019年存货增幅也有169.90%,均远远超过了营业收入的增速。

存货的大量增加,不但会挤占企业大量的流动资金,影响企业的流动性,降低企业的运营能力,且也会给企业带来存货跌价的风险。比如从反映公司周转运营能力指标的存货周转率来看,2017年其存货周转率还高达4.86次/年,然而此后便逐年下降,2018年为2.71次/年,2019年降为1.89次/年,而到了2020年三季度末,则只有0.79次/年了。

巨额存货的存在,令公司每年产生的存货跌价损失也在不断增加。据披露,2017年时,其存货跌价损失金额还仅为35.88万元,到2018年便激增到2845.55万元,2020年三季度末,则进一步增加到3891.19万元。存货跌价损失的持续增加均会对公司的业绩造成侵蚀,因此,对于存货的管理,恐怕也是旷视科技后续需要加强的工作之一。

美国掣肘供应链,“实体清单”成桎梏

近年来,随着美国对我国企业的技术封锁和中美贸易摩擦的加剧,不但很多贸易出口企业深受影响,就连一些高科技技术企业也深受影响。最知名的案例就是华为,其因美国对芯片的封锁,不得不出售旗下荣耀品牌手机厂商,进行战略收缩。同样,微信和TikTok也一度被美国禁用数月,直到近期才撤销禁令。而作为AI领域的独角兽,旷视科技同样属于美国重点打压的对象之一。

2019年10月9日,美国商务部以“实体被合理地认为涉及有违美国外交政策利益的活动”为由,将包括旷视科技在内的28家中国实体列入《出口管制条例》(EAR)实体清单。相关主体被

列入“实体清单”后受到的限制事项包括:从美国或其他国家进口美国原产的商品、技术或软件受到限制;进口美国管制物项价值占比超过25%的其他国家商品受到限制;进口利用美国原产技术或软件直接生产或利用美国原产技术或软件建设的工厂生产的产品受到限制。

对此,旷视科技虽然在招股书中表示,公司不存在因上述事项而对公司业务产生重大不利影响的情况,但实际上,处于“实体清单”之列,不论是从实际经营层面,还是未来发展战略层面,都会对公司造成不小的影响。

在前文中我们曾提到,报告期内旷视科技存货金额不但巨大,而且在不断激增,比如其2019年存货增幅就高达169.90%,而2020年前三季度的存货也相比期初增加了41.76%。而公司在招股书中给出的解释是:2019年开始,因中美贸易磨擦持续升温,包括公司在内的多家中国高科(600730,股吧)技企业陆续被纳入实体清单,预期公司的供应链采购可能出现波动。为了应对外部环境变化,保障业务的可持续发展,公司进行了战略性采购,使得2019年及2020年存货大幅增加。

也就是说,被纳入“实体清单”后,最直接的影响便是其供应链,导致其不得不增加采购,大幅备货,然而,这一操作不但给其资金面带来压力,且如果未来很长一段时间内,受“实体清单”影响而无法采购技术升级新产品,那么对公司产品本身的先进性也会产生不利影响。

此外,因这一因素影响,旷视科技从2019年便开始加大了软硬一体化产品战略布局,加强自研硬件开发。能够自主研发、自力更生自然是值得鼓励的好事,最终能否研发成功也暂且不说,但毫无疑问的是,这需要公司投入更多的成本支出,比如2019年旷视科技的研发投入就高达10.35亿元,比2018年增加了70.78%。在如此巨额的消耗下,旷视科技要想短期内扭亏为盈,为股东创造出回报,恐怕压力并不低。

从收入构成来看,近几年,旷视科技境外收入也并不大,报告期内,合计也不到两亿元。作为一家科技型公司,旷视科技的“志向”显然不止于此,因为其已经在日本和新加坡设有全资子公司,并计划在阿联酋等地成立分支机构。而且公司还在招股书中表示,未来,旷视科技将不断地加大对海外业务的投入力度,利用产品开发能力及业务模式的可扩展性,为海外客户量身开发解决方案,以扩展海外客户基础,探索更多商业机会。

可有意思的是,既然旷视科技已经志在向全球发展,那么,被列入“实体清单”对其未来发展的影响显然就不会小,而如果美国迟迟不解禁,则旷视科技能否摆脱掣肘,打破桎梏显然也是有很大不确定性的。

重要技术存“双刃剑”之忧

旷视科技主要从事物联网领域业务,其已经先后进入消费物联网、城市物联网、供应链物联网三大场景,不过在其从事的这些业务中,有些业务是把双刃剑,在给人民生活带来便利的同时,也很可能会侵犯个人隐私,比如说人脸识别模块。

近年来,随着人脸识别技术的发展,相关技术被应用到了诸多领域,通过人脸识别不但可以获取个人及家庭身份资料,而且还可以实现在线支付购物,因此人脸信息成为敏感信息,对人脸信息的收集也存在很大的争议。一旦人脸信息外流到社会,被不法机构或个人利用,则很可能会对用户的财产或人身安全造成难以挽回的损失。

根据国家市场监管总局发布的《个人信息安全规范》的规定,收集人脸信息时应获得个人信息主体的授权同意,但在巨大的利益面前,仍然有一些不法商家铤而走险,在不提示和取得消费者同意的情况下,收集和使用消费者人脸信息。

在今年央视举办的3·15晚会上,就报道了诸多商家通过人脸识别系统违规获取消费者信息的情况,其中包括无锡宝马汽车4S店、港汇恒隆Max Mara专卖店、科勒卫浴全国上千家门店等,而这些产品的生产商则包括苏州万店掌公司,悠络客电子科技股份有限公司、广州雅量智能技术有限公司、深圳瑞为信息技术有限公司等。

事实上,人脸识别同样也是旷视科技的重要技术之一,其在介绍智慧建筑解决方案时提供的案例中便表示,公司与某知名房地产集团合作,为其拥有或管理的商业区及写字楼提供智慧建筑解决方案。而房地产公司违规收集客户人脸信息的报道屡见不鲜,在人脸信息安全问题,挑动着消费者敏感神经的时代,作为一家技术企业,如何规避这些问题,不成为违法违规企业的帮凶,维护自己的名誉,保护自己的品牌也是其需要重点考虑的问题。

(本文已刊发于6月5日《红周刊》,文中观点仅代表嘉宾个人,不代表《红周刊》立场,提及个股仅为举例分析,不做买卖建议。)

(李显杰 )